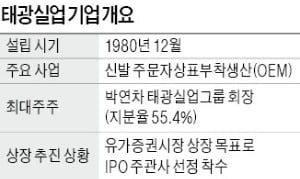

신발 OEM사…年매출 2조원대

오너가 지분 100% '알짜 기업'

상장으로 그룹 지배구조 개편 땐

장남 박주환 실장 승계 급물살

태광실업 IPO 통해 장남 승계 급물살

14일 IB업계에 따르면 태광실업은 최근 국내 주요 증권사들에 상장 주관사 선정을 위한 입찰제안요청서(RFP)를 발송했다. 태광실업은 이르면 내년에 유가증권시장 상장을 마칠 계획인 것으로 알려졌다.

IB업계에서는 태광실업의 상장을 통해 그룹 승계 등 지배구조 개편이 빠르게 진행될 것으로 예상하고 있다. 태광실업 지분 39.5%를 보유하고 있는 박 실장은 부친인 박 회장(지분율 55.4%)에 이어 2대 주주다. IB업계 한 관계자는 “태광실업의 뛰어난 현금 창출력을 감안할 때 급전이 필요해서 추진하는 IPO는 아닌 것 같다”며 “상장을 통해 오너 일가의 지분 일부 매각, 박 실장이 보유한 지분가치 재평가 등 그룹 승계의 핵심 퍼즐을 맞추겠다는 차원으로 보인다”고 분석했다.

박 회장은 일찌감치 박 실장을 후계자로 낙점하고 그룹 승계 작업을 해왔다. 일례로 2013년에는 박 실장이 지분 100%를 보유하고 있던 개인회사인 정산과 태광실업을 합병, 박 실장의 태광실업 지분율을 현재 수준까지 끌어올렸다. 박 실장은 태광실업 외에도 휴켐스(지분율 2.6%)의 경영전략이사를 맡고 있다.

증권가에서는 태광실업의 유가증권시장 입성이 성사된다면 상장한 의류·신발 OEM 기업 중에서 ‘대장주’가 될 거란 전망이 나온다. 올해 1분기 말 기준으로 태광실업의 순자본은 9468억원으로, 조(兆) 단위 기업가치를 무난히 인정받을 수 있는 수준이다.

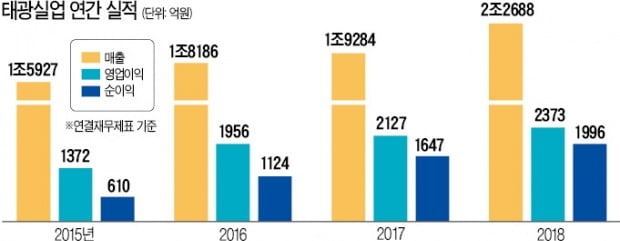

태광실업과 비슷한 사업 구조를 지닌 의류·신발 OEM 상장사들의 주가수익비율(PER)이 10~20배 수준이라는 점과 지난해 태광실업의 순이익(1996억원)을 감안하면 3조~4조원대 기업가치도 노려볼 수 있다는 평가가 나온다. 의류·신발 OEM 상장사 중 시가총액(12일 종가 기준)이 1조원 이상인 곳은 영원무역(1조6284억원) 정도다.

여기에 태광실업이 거느리고 있는 계열사들의 가치가 부각되면 상장 시 기업가치가 더 높아질 수 있다는 예상도 나온다. 태광실업의 주요 고객사인 나이키 매출이 급증하고 있는 상황에서, 나이키 신발 OEM 협력사 중 태광실업의 비중이 높아질 거란 예상도 상장에 긍정적인 요인이라는 평가다.

다만 의류·신발 OEM이 사양산업이라는 평가가 증권사 일각에서 나오는 점은 우려 요인으로 꼽힌다. 이 때문에 2017년 유가증권시장에 상장한 의류 OEM 기업 호전실업은 공모 과정에서 고전하기도 했다. IB업계 관계자는 “투자자들에게 태광실업의 성장성을 얼마나 인정받을 수 있는지 여부가 향후 기업가치 평가를 좌우할 것”이라고 말했다.

이고운 기자 ccat@hankyung.com

![[마켓인사이트] 알짜사업 분할…빚 부담 커진 KCC](https://img.hankyung.com/photo/201907/AA.20079444.3.jpg)

![[단독] '글로벌 1위' SKC코오롱PI 판다](https://img.hankyung.com/photo/201907/AA.20073017.3.jpg)

![[마켓인사이트] 일본 무역 보복 와중에도…KT, 사무라이본드 발행 성공](https://img.hankyung.com/photo/201907/AA.20072297.3.jpg)