국내 유입 일본자금 최대 53조원…제조·도소매로 11조 흘러갔다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

수신 기능없는 여전사 6.4조 빌려…"롤오버 거부 가능성 대비해야"

국내로 들어온 일본계 금융자금의 규모가 최대 53조원에 달하는 것으로 분석됐다.

이 중 국내 금융사·기업이 일본 내 금융사나 국내에 있는 일본계 은행 지점을 통해 조달한 자금 38조원(최대 가정시)은 일본 정부가 금융 분야로 보복 조치를 확대할 경우 위험자금으로 분류된다.

다만 이는 국내은행 전체 여신의 2%에 못 미치는 수준이어서 국내에 미치는 영향은 제한적이라는 분석이 나온다.

◇ 일본계 자금 39조~53조원 추산

22일 금융당국에 따르면 한국으로 들어온 일본계 자금의 규모는 최대 52조9천억원으로 추산된다.

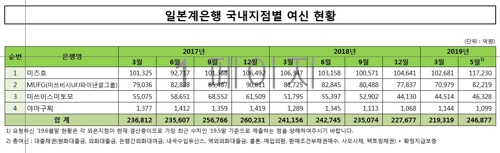

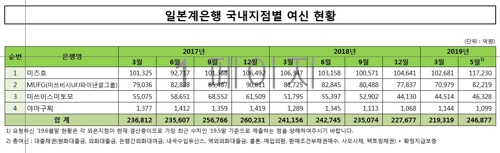

이는 6월 말 기준 일본 투자자가 보유한 국내 주식(2억9천600만주) 13조원 상당, 채권 1조6천억원 상당, 지난해 말 기준 국제투자대조표 기타투자 중 일본의 투자액 13조6천억원, 5월말 기준 일본계 은행 국내지점의 총여신 24조7천억원을 합산한 금액이다.

일본계 자금 규모를 보수적으로 산정할 경우 39조3천억원으로 볼 수도 있다.

이는 국제투자대조표 상 일본의 기타투자 금액과 일본계 은행 국내지점의 여신이 겹칠 소지가 있기 때문이다.

통상 국제투자대조표상의 기타투자 금액은 국경을 건너온 자금을 의미한다.

즉 일본 본토의 금융사가 국내 은행이나 기업에 빌려준 자금이 여기에 해당한다.

다만 여기에는 일본 은행 본점이 국내에 있는 일본계 은행 국내 지점으로 보낸 돈도 포함된다.

즉 일본계 은행 국내 지점이 일본 본점에서 조달한 자금으로 국내 은행이나 기업에 대출했다면 국제투자대조표 상 기타투자와 일본계 은행 국내지점의 여신에 중복 계상될 수 있다.

이런 측면에서 국내로 들어온 일본 자금은 작게는 39조3천억원, 많게는 52조9천억원으로 볼 수 있다.

◇ 제조업에 8.7조 도소매로 2.8조 흘러 들어가

이들 자금 중 국내 증시와 채권시장에 투자된 14조6천억원 상당의 직접 투자 자금에는 큰 의미를 부여하지 않는 시각이 많다.

국내 주식시장 내 일본계 자금 13조원은 전체 외국인 주식자금(560조원)의 2.3%이며 채권시장 내 일본계 자금은 1조6천억원으로 전체 외국인 채권자금(125조원)의 1.3%에 그친다.

시장을 크게 흔들 만큼 큰 규모의 자금이 아닐뿐더러 일본 정부의 의지대로 움직이지도 않는 민간자금이다.

눈여겨볼 부분은 일본 본토나 일본계 은행 국내 지점을 통해 흘러들어온 대출이나 외화채권 자금이다.

금융기관은 일본 정부가 영향력을 미칠 수 있는 영역인 만큼 이들 자금의 회수 가능성을 배제할 수 없다는 것이다.

다만 5월 말 기준 일본 은행 국내 지점의 총여신은 24조7천억원으로 1분기 말 기준 국내은행 총 여신 1천983조원의 1.2% 수준이다.

국제투자대조표 상 기타투자 중 일본의 투자액 13조6천억원을 단순합산하더라도 총액은 38조3천억원으로 전체 여신의 2%에 미치지 못한다.

일본은행 국내지점 여신이 국내 제조업과 도소매업 곳곳으로 흘러 들어간 부분은 예의주시해야 한다는 분석이 나온다.

바른미래당 이태규 의원실에 따르면 24조7천억원 중 39%인 8조7천억원이 국내 제조업으로, 2조8천억원이 도소매업체로 흘러 들어갔다.

11조5천억원 상당의 자금이 국내 실물경제의 약한 고리로 흘러 들어간 것이다.

일본계 은행 국내 지점이 이 자금을 회수할 경우 대부분의 경우 국내은행이나 다른 외국계 은행 국내 지점에서 차환할 수 있겠지만 자금 수요가 몰리면 조달 비용 등 코스트가 올라갈 수 있다.

◇ 은행 외화차입 10.6조 카드사 6.4조

금융당국은 이 중 국내은행이 일본(일본내 은행+한국내 일본은행 지점)으로부터 조달한 10조6천억원(92억6천만달러·6월 말 기준) 상당의 외화차입금(대출+채권)에 주목하고 있다.

은행은 국내 기업에 자금 공급을 해주는 핵심 원천인 만큼 국내은행의 자금 조달 능력에 문제가 없다면 일본 정부가 금융 분야에서 보복을 단행하더라도 여유 있게 대응할 수 있기 때문이다.

금융당국은 이런 부분에서 국내은행의 대응 여력이 충분하다는 입장이다.

S&P 기준 산업은행과 기업은행의 신용등급은 AA와 AA-로 일본의 정책투자은행(DBJ)과 국제협력은행(JBIC)보다 높은 수준이다.

국내은행의 외화여유자금은 292억달러로 3개월 내 만기도래 외화차입금인 255억달러를 넘기는 수준이다.

외화 LCR 비율(고유동성외화자산/향후 30일간 순외화유출)도 111.2%(잠정)로 규제비율(80%)을 상회한다.

최악의 경우 동원할 수 있는 우리나라의 외환보유액은 5월 기준 4천20억달러로 세계 9위 수준이다.

카드사 등 여신전문금융사들이 조달한 일본계 외화차입금 6조4천억원(55억6천만달러·6월말 기준)도 금융당국은 예의주시하고 있다.

수신 기능이 없는 여전사들은 금리가 낮은 일본계 자금을 조달한 경우가 많아 일본이 자금을 회수할 경우 영향을 받을 가능성이 상당하다.

김상봉 한성대 경제학과 교수는 "국제통화기금(IMF) 외환위기 때처럼 일본계 은행이 롤오버를 하지 않을 가능성이 있다"며 "이런 상황에 대비해야 한다"고 말했다.

/연합뉴스

이 중 국내 금융사·기업이 일본 내 금융사나 국내에 있는 일본계 은행 지점을 통해 조달한 자금 38조원(최대 가정시)은 일본 정부가 금융 분야로 보복 조치를 확대할 경우 위험자금으로 분류된다.

다만 이는 국내은행 전체 여신의 2%에 못 미치는 수준이어서 국내에 미치는 영향은 제한적이라는 분석이 나온다.

22일 금융당국에 따르면 한국으로 들어온 일본계 자금의 규모는 최대 52조9천억원으로 추산된다.

이는 6월 말 기준 일본 투자자가 보유한 국내 주식(2억9천600만주) 13조원 상당, 채권 1조6천억원 상당, 지난해 말 기준 국제투자대조표 기타투자 중 일본의 투자액 13조6천억원, 5월말 기준 일본계 은행 국내지점의 총여신 24조7천억원을 합산한 금액이다.

일본계 자금 규모를 보수적으로 산정할 경우 39조3천억원으로 볼 수도 있다.

이는 국제투자대조표 상 일본의 기타투자 금액과 일본계 은행 국내지점의 여신이 겹칠 소지가 있기 때문이다.

통상 국제투자대조표상의 기타투자 금액은 국경을 건너온 자금을 의미한다.

즉 일본 본토의 금융사가 국내 은행이나 기업에 빌려준 자금이 여기에 해당한다.

다만 여기에는 일본 은행 본점이 국내에 있는 일본계 은행 국내 지점으로 보낸 돈도 포함된다.

즉 일본계 은행 국내 지점이 일본 본점에서 조달한 자금으로 국내 은행이나 기업에 대출했다면 국제투자대조표 상 기타투자와 일본계 은행 국내지점의 여신에 중복 계상될 수 있다.

이런 측면에서 국내로 들어온 일본 자금은 작게는 39조3천억원, 많게는 52조9천억원으로 볼 수 있다.

이들 자금 중 국내 증시와 채권시장에 투자된 14조6천억원 상당의 직접 투자 자금에는 큰 의미를 부여하지 않는 시각이 많다.

국내 주식시장 내 일본계 자금 13조원은 전체 외국인 주식자금(560조원)의 2.3%이며 채권시장 내 일본계 자금은 1조6천억원으로 전체 외국인 채권자금(125조원)의 1.3%에 그친다.

시장을 크게 흔들 만큼 큰 규모의 자금이 아닐뿐더러 일본 정부의 의지대로 움직이지도 않는 민간자금이다.

눈여겨볼 부분은 일본 본토나 일본계 은행 국내 지점을 통해 흘러들어온 대출이나 외화채권 자금이다.

금융기관은 일본 정부가 영향력을 미칠 수 있는 영역인 만큼 이들 자금의 회수 가능성을 배제할 수 없다는 것이다.

다만 5월 말 기준 일본 은행 국내 지점의 총여신은 24조7천억원으로 1분기 말 기준 국내은행 총 여신 1천983조원의 1.2% 수준이다.

국제투자대조표 상 기타투자 중 일본의 투자액 13조6천억원을 단순합산하더라도 총액은 38조3천억원으로 전체 여신의 2%에 미치지 못한다.

일본은행 국내지점 여신이 국내 제조업과 도소매업 곳곳으로 흘러 들어간 부분은 예의주시해야 한다는 분석이 나온다.

바른미래당 이태규 의원실에 따르면 24조7천억원 중 39%인 8조7천억원이 국내 제조업으로, 2조8천억원이 도소매업체로 흘러 들어갔다.

11조5천억원 상당의 자금이 국내 실물경제의 약한 고리로 흘러 들어간 것이다.

일본계 은행 국내 지점이 이 자금을 회수할 경우 대부분의 경우 국내은행이나 다른 외국계 은행 국내 지점에서 차환할 수 있겠지만 자금 수요가 몰리면 조달 비용 등 코스트가 올라갈 수 있다.

◇ 은행 외화차입 10.6조 카드사 6.4조

금융당국은 이 중 국내은행이 일본(일본내 은행+한국내 일본은행 지점)으로부터 조달한 10조6천억원(92억6천만달러·6월 말 기준) 상당의 외화차입금(대출+채권)에 주목하고 있다.

은행은 국내 기업에 자금 공급을 해주는 핵심 원천인 만큼 국내은행의 자금 조달 능력에 문제가 없다면 일본 정부가 금융 분야에서 보복을 단행하더라도 여유 있게 대응할 수 있기 때문이다.

금융당국은 이런 부분에서 국내은행의 대응 여력이 충분하다는 입장이다.

S&P 기준 산업은행과 기업은행의 신용등급은 AA와 AA-로 일본의 정책투자은행(DBJ)과 국제협력은행(JBIC)보다 높은 수준이다.

국내은행의 외화여유자금은 292억달러로 3개월 내 만기도래 외화차입금인 255억달러를 넘기는 수준이다.

외화 LCR 비율(고유동성외화자산/향후 30일간 순외화유출)도 111.2%(잠정)로 규제비율(80%)을 상회한다.

최악의 경우 동원할 수 있는 우리나라의 외환보유액은 5월 기준 4천20억달러로 세계 9위 수준이다.

카드사 등 여신전문금융사들이 조달한 일본계 외화차입금 6조4천억원(55억6천만달러·6월말 기준)도 금융당국은 예의주시하고 있다.

수신 기능이 없는 여전사들은 금리가 낮은 일본계 자금을 조달한 경우가 많아 일본이 자금을 회수할 경우 영향을 받을 가능성이 상당하다.

김상봉 한성대 경제학과 교수는 "국제통화기금(IMF) 외환위기 때처럼 일본계 은행이 롤오버를 하지 않을 가능성이 있다"며 "이런 상황에 대비해야 한다"고 말했다.

/연합뉴스