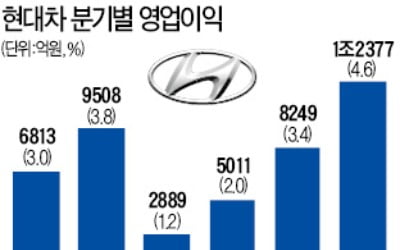

현대차는 2분기에 매출 27조원, 영업이익 1조2377억원으로 시장 기대치를 7% 상회하는 실적을 기록했다. 부문별 영업이익은 자동차 부문(연결조정 포함) 9280억원, 금융부문 2,500억원, 기타부문 671억원이다.

남정미 유안타증권 연구원은 "자동차부문은 글로벌 도매 판매량 감소에도 불구하고 우호적인 환율 영향과 SUV(sport utility vehicle) 판매비중 확대에 따른 판매믹스 개선 영향으로 매출이 전년 대비 9.1% 상승했다"며 "금융부문은 카드 부문의 실적 부진, 환율 영향으로 실적이 다소 부진했다"고 설명했다.

남 연구원은 신차 사이클의 시작으로 판매 인센티브 하락이 전개된다는 측면에서 신차효과·SUV 비중확대·제네시스 브랜드 확대 등의 판매믹스 개선은 지속적으로 전개될 것이라고 내다봤다.

남 연구원은 "중국에서의 판매 부진이 정상화되지 않았지만 미국 내 점유율 확대를 통한 판매량 증가·인센티브 하락, 내수 판매 호조 지속 등으로 수익성은 개선될 것"이라고 덧붙였다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![[속보] 배우 김새론 숨진 채 발견…"범죄 혐의점 확인 안돼"](https://img.hankyung.com/photo/202502/01.39530339.3.jpg)