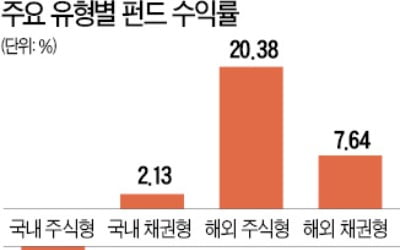

연초 이후 손실률 평균 6%

코스피지수 하락률보다 커

설정액 2조4209억원으로 국내 최대 규모인 ‘신영밸류고배당’ 펀드는 가입 시점에 수수료를 떼는 A클래스 기준으로 연초 이후 손실률이 -5.52%였다. 신영자산운용의 또 다른 간판 펀드인 ‘신영마라톤’ 펀드(설정액 8720억원)의 손실률도 -7.84%에 달했다. 이어 ‘하나UBS인Best연금’ 펀드(6424억원)와 ‘메리츠코리아’ 펀드(6035억원), ‘한국밸류10년투자연금’ 펀드(5684억원) 등도 각각 -10%에서 -5%가량의 손실을 냈다.

이들 펀드의 상당수는 코스피지수가 상승 곡선을 그렸던 1분기만 해도 10% 안팎의 수익률을 냈지만 미·중 무역분쟁이 격화된 4월부터 내리막길을 탔다. 5월 말부터 하나둘 마이너스로 반전되기 시작하더니 코스피지수 2000선이 무너진 이달 들어 두 자릿수 손실률을 기록한 펀드까지 등장하는 등 침체의 골이 깊어지는 모습이다.

한 증권사 펀드 담당 애널리스트는 “대형 액티브 공모펀드는 전통적인 롱 온리 전략을 구사하는 만큼 코스피지수와 비슷한 움직임을 보일 수밖에 없다”며 “최근 바닥이 어딘지조차 가늠하기 어려운 장세가 펼쳐지고 있어 이들 펀드도 당분간 부진을 면치 못할 것”이라고 말했다.

지난달부터 반등을 노리고 조금씩 유입되던 투자금도 이달 들어선 다시 발걸음을 돌리고 있다. 국내 액티브 주식형펀드 517개에는 지난 한 달간 2993억원이 순유입됐지만 지난주 618억원이 다시 빠져나간 것으로 집계됐다. 특히 코스닥지수가 12년 만에 최대 낙폭을 기록한 지난 5일 하루에만 243억원이 순유출됐다. 신영밸류고배당과 신영마라톤에는 지난주 각각 42억원과 3억원이 순유출됐으며 메리츠코리아와 한국밸류10년투자연금도 각각 20억원과 9억원이 빠져나갔다.

이런 상황에서도 베어링자산운용의 ‘베어링고배당’ 펀드(3452억원)와 ‘베어링고배당플러스’ 펀드(3282억원)는 각각 0.10%와 1.10%의 수익률로 선방하고 있어 눈길을 끌고 있다. 베어링자산운용 관계자는 “꾸준한 현금 흐름을 창출하는 고배당 종목에 집중 투자하고 있어 하락장에도 상대적으로 변동성이 작은 편”이라며 “경기 방어를 위해 한국은행이 기준금리를 추가 인하할 가능성이 높은 만큼 배당주의 매력은 더욱 커질 수 있다”고 말했다.

베어링고배당플러스에는 증시 하락에도 꾸준히 투자금이 몰리고 있다. 지난주 베어링고배당플러스에 순유입된 자금은 228억원으로 ‘검은 월요일’이었던 5일 하루에 들어온 자금만 109억원에 달했다.

이호기 기자 hglee@hankyung.com