2분기 가계대출 15.4조↑…'R의 공포'속 부채 디플레 우려도

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

올 2분기 가계대출 잔액이 1천470조원 안팎으로 불어난 것으로 나타났다.

경제 규모가 커지면 빚도 늘어나는 게 자연스럽지만, 'R(Recession, 경기침체)의 공포' 속 부채 증가는 부동산 등 자산 가격은 하락하면서 빚 부담은 늘어나는 '부채 디플레이션'으로 이어질 수 있어 우려가 커지고 있다.

18일 한국은행에 따르면 2분기 예금은행과 비은행 예금 취급기관의 가계대출은 전 분기 대비 15조4천억원 증가했다.

1분기 말 전체 가계대출 잔액이 1천451조9천억원이었으므로 2분기 말 잔액은 1천467조3천억원 이상으로 추정된다.

가계대출에는 예금은행과 비은행 예금 취급기관의 대출에 학자금대출 등 '기타대출'이 포함돼 있는데, 이 기타대출은 아직 통계가 나오지 않았다.

가계대출은 정부 규제와 주택 매매거래 감소가 맞물리며 지난 1분기에는 3조원 늘어나는 데 그친 바 있다.

그러나 2분기 서울 아파트 매매량이 1분기(5천450호)의 배 이상인 1만3천919호로 늘어나고, 자금 수요가 규제가 촘촘한 주택담보대출 대신 기타대출로 몰리며 2분기 들어 증가세가 15조4천억원으로 커졌다.

7월 들어서는 대출 증가세가 더욱 거세다.

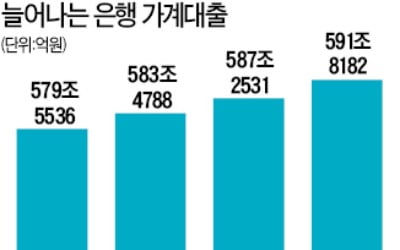

은행권 가계대출은 7월 한 달 새 5조8천억원 늘어 5월(5조원)과 6월(5조4천억원)보다 증가폭이 컸다.

이 추세라면 가계대출 잔액은 곧 1천500조원을 넘을 전망이다.

가계대출은 경제 성장세보다 더 빠르게 늘고 있다.

2분기 가계대출은 작년 동기 대비 4.1% 안팎으로 증가한 것으로 추정된다.

지난해 기준 명목 국내총생산(GDP) 증가율(3.0%)과 가계소득 증가율(3.9%)보다 높은 수치다.

가계대출이 경제 규모와 소득보다 빨리 늘어나는 것도 문제지만, 진짜 문제는 R의 공포 속에서도 부동산 대출이 계속 늘어날 때 발생한다.

고성장·고물가에서는 부채 증가가 상대적으로 큰 문제가 되지 않는다.

일자리도 많고 화폐 가치가 계속 떨어져 실질적인 부채 부담은 줄어들기 때문이다.

그러나 반대로 침체 상황에서는 주가와 부동산 등 자산가격은 하락하는데 물가 상승률이 너무 낮아 실질적인 빚의 무게는 오히려 늘어나게 된다.

또 가계는 빚을 갚기 위해 자산을 매각하거나 소비를 줄인다.

이에 물가는 더 낮아지고 GDP에 큰 부분을 차지하는 민간소비가 감소한다.

자산가격이 떨어지는데 빚 부담은 늘어나는 부채 디플레이션이 나타나면 결국 물가 상승률과 성장률이 다시 낮아지는 악순환이 발생하게 된다.

김소영 서울대 교수는 "가계부채 총량이 이미 많은데 더 늘어날 것으로 보인다"며 "저성장과 겹친 디플레이션에 자산가격이 하락하게 되면 경제에 큰 리스크가 될 것"이라고 말했다.

최근 서울 지역에서 아파트 매매가격 상승세가 나타났기에 부채 디플레 우려가 시기상조라는 지적도 있으나, 정부의 민간택지 분양가 상한제 시행 방안 발표로 부동산 시장이 위축될 가능성이 커졌다.

한국감정원에 따르면 12일 조사 기준 서울의 아파트값은 전주 대비 0.02% 올랐다.

상승세를 보이긴 했지만 상승폭은 전주 0.03%보다 소폭 줄었다.

오정근 한국금융ICT융합학회장은 "성장률이 낮아진 상황에서 2분기에 가계부채가 많이 늘어났다"며 "저성장·저물가에 분양가상한제 도입 영향이 겹쳐 부동산가격이 실제로 내려가는 현상이 나타날 수 있다"고 말했다.

[표] 기간 중 가계대출 증감 (단위 : 조원)

┌──────┬──────────┬─────────┐

│기간 │예금은행 │비은행예금취급기관│

├──────┼──────────┼─────────┤

│2018년 1월 │2.7 │0.7 │

├──────┼──────────┼─────────┤

│2018년 2월 │2.5 │-0.2 │

├──────┼──────────┼─────────┤

│2018년 3월 │4.3 │0.2 │

├──────┼──────────┼─────────┤

│2018년 4월 │5.1 │1.2 │

├──────┼──────────┼─────────┤

│2018년 5월 │5.3 │0.6 │

├──────┼──────────┼─────────┤

│2018년 6월 │5.0 │0.8 │

├──────┼──────────┼─────────┤

│2018년 7월 │4.7 │0.0 │

├──────┼──────────┼─────────┤

│2018년 8월 │5.9 │0.1 │

├──────┼──────────┼─────────┤

│2018년 9월 │5.1 │-0.1 │

├──────┼──────────┼─────────┤

│2018년 10월 │7.7 │1.4 │

├──────┼──────────┼─────────┤

│2018년 11월 │6.7 │1.0 │

├──────┼──────────┼─────────┤

│2018년 12월 │5.4 │1.2 │

├──────┼──────────┼─────────┤

│2019년 1월 │1.1 │-1.3 │

├──────┼──────────┼─────────┤

│2019년 2월 │2.5 │-1.0 │

├──────┼──────────┼─────────┤

│2019년 3월 │2.9 │-1.3 │

├──────┼──────────┼─────────┤

│2019년 4월 │4.5 │0.3 │

├──────┼──────────┼─────────┤

│2019년 5월 │5.0 │0.1 │

├──────┼──────────┼─────────┤

│2019년 6월 │5.4 │0.1 │

└──────┴──────────┴─────────┘

※ 자료 : 한국은행

/연합뉴스

경제 규모가 커지면 빚도 늘어나는 게 자연스럽지만, 'R(Recession, 경기침체)의 공포' 속 부채 증가는 부동산 등 자산 가격은 하락하면서 빚 부담은 늘어나는 '부채 디플레이션'으로 이어질 수 있어 우려가 커지고 있다.

1분기 말 전체 가계대출 잔액이 1천451조9천억원이었으므로 2분기 말 잔액은 1천467조3천억원 이상으로 추정된다.

가계대출에는 예금은행과 비은행 예금 취급기관의 대출에 학자금대출 등 '기타대출'이 포함돼 있는데, 이 기타대출은 아직 통계가 나오지 않았다.

가계대출은 정부 규제와 주택 매매거래 감소가 맞물리며 지난 1분기에는 3조원 늘어나는 데 그친 바 있다.

그러나 2분기 서울 아파트 매매량이 1분기(5천450호)의 배 이상인 1만3천919호로 늘어나고, 자금 수요가 규제가 촘촘한 주택담보대출 대신 기타대출로 몰리며 2분기 들어 증가세가 15조4천억원으로 커졌다.

7월 들어서는 대출 증가세가 더욱 거세다.

은행권 가계대출은 7월 한 달 새 5조8천억원 늘어 5월(5조원)과 6월(5조4천억원)보다 증가폭이 컸다.

이 추세라면 가계대출 잔액은 곧 1천500조원을 넘을 전망이다.

가계대출은 경제 성장세보다 더 빠르게 늘고 있다.

2분기 가계대출은 작년 동기 대비 4.1% 안팎으로 증가한 것으로 추정된다.

지난해 기준 명목 국내총생산(GDP) 증가율(3.0%)과 가계소득 증가율(3.9%)보다 높은 수치다.

가계대출이 경제 규모와 소득보다 빨리 늘어나는 것도 문제지만, 진짜 문제는 R의 공포 속에서도 부동산 대출이 계속 늘어날 때 발생한다.

고성장·고물가에서는 부채 증가가 상대적으로 큰 문제가 되지 않는다.

일자리도 많고 화폐 가치가 계속 떨어져 실질적인 부채 부담은 줄어들기 때문이다.

그러나 반대로 침체 상황에서는 주가와 부동산 등 자산가격은 하락하는데 물가 상승률이 너무 낮아 실질적인 빚의 무게는 오히려 늘어나게 된다.

또 가계는 빚을 갚기 위해 자산을 매각하거나 소비를 줄인다.

이에 물가는 더 낮아지고 GDP에 큰 부분을 차지하는 민간소비가 감소한다.

자산가격이 떨어지는데 빚 부담은 늘어나는 부채 디플레이션이 나타나면 결국 물가 상승률과 성장률이 다시 낮아지는 악순환이 발생하게 된다.

김소영 서울대 교수는 "가계부채 총량이 이미 많은데 더 늘어날 것으로 보인다"며 "저성장과 겹친 디플레이션에 자산가격이 하락하게 되면 경제에 큰 리스크가 될 것"이라고 말했다.

최근 서울 지역에서 아파트 매매가격 상승세가 나타났기에 부채 디플레 우려가 시기상조라는 지적도 있으나, 정부의 민간택지 분양가 상한제 시행 방안 발표로 부동산 시장이 위축될 가능성이 커졌다.

한국감정원에 따르면 12일 조사 기준 서울의 아파트값은 전주 대비 0.02% 올랐다.

상승세를 보이긴 했지만 상승폭은 전주 0.03%보다 소폭 줄었다.

오정근 한국금융ICT융합학회장은 "성장률이 낮아진 상황에서 2분기에 가계부채가 많이 늘어났다"며 "저성장·저물가에 분양가상한제 도입 영향이 겹쳐 부동산가격이 실제로 내려가는 현상이 나타날 수 있다"고 말했다.

[표] 기간 중 가계대출 증감 (단위 : 조원)

┌──────┬──────────┬─────────┐

│기간 │예금은행 │비은행예금취급기관│

├──────┼──────────┼─────────┤

│2018년 1월 │2.7 │0.7 │

├──────┼──────────┼─────────┤

│2018년 2월 │2.5 │-0.2 │

├──────┼──────────┼─────────┤

│2018년 3월 │4.3 │0.2 │

├──────┼──────────┼─────────┤

│2018년 4월 │5.1 │1.2 │

├──────┼──────────┼─────────┤

│2018년 5월 │5.3 │0.6 │

├──────┼──────────┼─────────┤

│2018년 6월 │5.0 │0.8 │

├──────┼──────────┼─────────┤

│2018년 7월 │4.7 │0.0 │

├──────┼──────────┼─────────┤

│2018년 8월 │5.9 │0.1 │

├──────┼──────────┼─────────┤

│2018년 9월 │5.1 │-0.1 │

├──────┼──────────┼─────────┤

│2018년 10월 │7.7 │1.4 │

├──────┼──────────┼─────────┤

│2018년 11월 │6.7 │1.0 │

├──────┼──────────┼─────────┤

│2018년 12월 │5.4 │1.2 │

├──────┼──────────┼─────────┤

│2019년 1월 │1.1 │-1.3 │

├──────┼──────────┼─────────┤

│2019년 2월 │2.5 │-1.0 │

├──────┼──────────┼─────────┤

│2019년 3월 │2.9 │-1.3 │

├──────┼──────────┼─────────┤

│2019년 4월 │4.5 │0.3 │

├──────┼──────────┼─────────┤

│2019년 5월 │5.0 │0.1 │

├──────┼──────────┼─────────┤

│2019년 6월 │5.4 │0.1 │

└──────┴──────────┴─────────┘

※ 자료 : 한국은행

/연합뉴스

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)