금융위, 증권사 신용공여 이자율 산정 기준 가이드라인 마련

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

금융위는 이같은 내용을 골자로 증권업 규정을 개선하기로 했다고 26일 밝혔다.

현행 금융투자업 규정은 투자매매·중개업자가 신용공여 이자율, 연체이자율, 신용공여 기간, 신용공여 한도 등을 정하도록 하고 있으나 특별히 산정기준을 설명하는 항목은 없다.

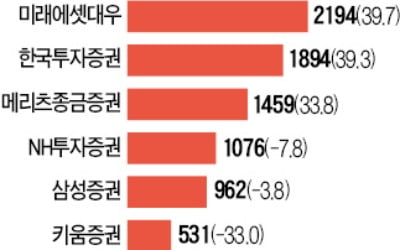

이에 따라 신용거래융자 이자율은 은행 이자보다 훨씬 높고 증권사별로도 차이가 크다는 지적이 제기돼왔다.

이에 금융위는 금융투자업 규정에 조달금리, 신용 프리미엄 등을 감안한 이자율 산정과 공시에 대한 근거를 마련하기로 했다.

금융위 관계자는 "신용공여 이자는 증권사의 주요 수입원 중 하나인데 현재는 증권사가 자체적으로 정하는 이자율의 근거가 명확하지 않다"며 "은행 이자처럼 일정한 가이드라인을 마련할 계획"이라고 말했다.

또 신용공여액의 140% 이상으로 고정돼있던 신용공여 담보 비율도 담보자산별로 차등화할 수 있도록 합리적인 기준을 마련할 예정이다.

아울러 담보물을 처분할 때 채무변제 순서가 연체이자, 이자, 채무원금 순으로 정해져 있어 투자자의 경제적 부담이 가중될 수 있다는 우려를 고려해 투자자 요청에 따라 이자(연체이자 포함)와 원금 간 변제 순서를 바꿀 수 있도록 할 방침이다.

앞서 금융위는 금융투자업 인가요건 중 전문인력에 요구되는 경력 기간을 '3~5년'에서 '1~3년'으로 완화하고 인가 자진 폐지 이후 재진입 가능 기간을 5년에서 1년으로 단축하는 등 인가체계 개편 방안도 발표한 바 있다.

또 금융투자업자 정보교류 차단(차이니즈월) 규제를 필수 원칙만 제시하는 원칙 중심 규제로 전환하고 개인 전문투자자 인정 요건 중 손실감내능력 기준도 완화하기로 했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)