"KT&G, 3분기 영업이익 14% 증가한 호실적 기대"-하나

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

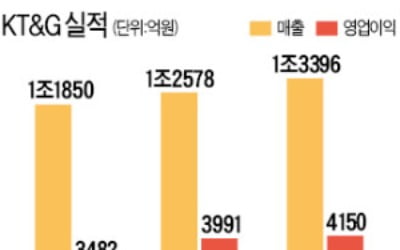

하나금융투자는 18일 KT&G에 대해 올해 3분기 호실적을 거둔 것으로 분석했다. 투자의견 '매수'와 목표주가 14만3000원을 유지했다.

심은주 연구원은 "KT&G의 3분기 연결 기준 매출과 영업이익은 전년 동기 대비 각각 12.1%, 14.6% 증가한 1조3254억원과 4118억원으로 추정한다"며 "펀더멘털(기초체력) 회복을 감안하면 예상 시가배당수익률 4%를 상회하는 현재 주가는 충분히 매력적"이라고 밝혔다.

3분기 궐련 총수요는 3% 가량 감소한 것으로 추정했다. KT&G 점유율은 0.4%포인트 상승한 63%로 예상했다.

심 연구원은 "국내 담배 부문은 궐련형 전자담배 판매 비중 확대에 따른 평균판매단가(ASP) 개선이 지속될 것"이라며 "궐련형 전자담배 매출 비중은 11%까지 상승할 전망이고, 디바이스 포함 시 15.1%까지 오를 것"이라고 내다봤다.

수출 물량은 10% 개선될 것으로 예상했다. 7~8월 두달간은 14.6% 늘어나 긍정적이었다고 평가했다. 해외 담배법인 역시 실적 호조세가 지속될 것으로 관측했다.

그는 "상반기에 이어 하반기에도 인도네시아 법인의 단가 인상 효과와 미국법인 판매량 호조가 실적 개선을 이끌 전망"이라고 덧붙였다.

오정민 한경닷컴 기자 blooming@hankyung.com

심은주 연구원은 "KT&G의 3분기 연결 기준 매출과 영업이익은 전년 동기 대비 각각 12.1%, 14.6% 증가한 1조3254억원과 4118억원으로 추정한다"며 "펀더멘털(기초체력) 회복을 감안하면 예상 시가배당수익률 4%를 상회하는 현재 주가는 충분히 매력적"이라고 밝혔다.

3분기 궐련 총수요는 3% 가량 감소한 것으로 추정했다. KT&G 점유율은 0.4%포인트 상승한 63%로 예상했다.

심 연구원은 "국내 담배 부문은 궐련형 전자담배 판매 비중 확대에 따른 평균판매단가(ASP) 개선이 지속될 것"이라며 "궐련형 전자담배 매출 비중은 11%까지 상승할 전망이고, 디바이스 포함 시 15.1%까지 오를 것"이라고 내다봤다.

수출 물량은 10% 개선될 것으로 예상했다. 7~8월 두달간은 14.6% 늘어나 긍정적이었다고 평가했다. 해외 담배법인 역시 실적 호조세가 지속될 것으로 관측했다.

그는 "상반기에 이어 하반기에도 인도네시아 법인의 단가 인상 효과와 미국법인 판매량 호조가 실적 개선을 이끌 전망"이라고 덧붙였다.

오정민 한경닷컴 기자 blooming@hankyung.com