"위메이드, 목표가↓…현 주가는 과도한 저평가"-하이

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

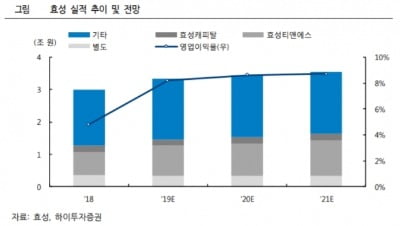

이 증권사 김민정 연구원은 “전기아이피 조인트벤처 설립보다 ‘미르’ 전용 앱스토어 형태 오픈플랫폼 비즈니스파트너 선정이 우선시된다. 전기아이피 가치 하락 리스크를 감안해 할인율을 확대했다”면서도 “분기별 신작 라이선스 게임이 5종 이상 출시되고 있으며 ‘미르4’ ‘미르M’ ‘미르W’ 등 신작 출시로 영업 가치도 증가할 것이므로 현 주가는 과도한 저평가 상태”라고 설명했다.

라이선스 매출액은 지속 성장할 것으로 봤다. 위메이드는 올 하반기 기존 계약된 라이선스 게임 10여종을 중국 시장에 출시한다. 김 연구원은 “위메이드의 3분기 라이선스 매출이 12% 증가할 것으로 추정한다. 기존 게임 ‘일도전세’ 또한 안정적 매출이 유지될 것”이라고 했다.

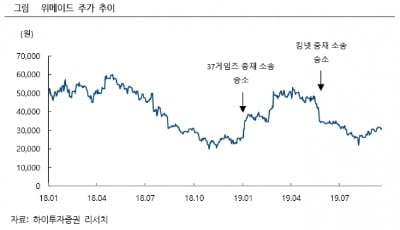

승소 모멘텀도 재부각될 전망. 위메이드는 ‘미르’ 지적 재산권(IP) 관련 샨다게임즈·킹넷·37게임즈 등 중국 게임사와 저작권 소송 중으로 상반기 킹넷, 37게임즈와의 소송에선 이미 승소했다. 손해배상금뿐 아니라 IP 관련 정식 저작권 사용계약을 맺으면 신규 라이선스 매출도 발생한다.

김 연구원은 “현재 진행 중인 샨다게임즈와의 싱가포르 중재 소송은 올해 연말이나 내년 초 판결이 날 것으로 보여 소송 모멘텀이 다시 한 번 부각되고, 추가 배상금도 받을 수 있을 것으로 예상된다”고 덧붙였다.

김봉구 한경닷컴 기자 kbk9@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)