가전 판매 온라인 중심 재편

반면 가격비교 서비스를 앞세운 온라인 가전 오픈마켓인 다나와는 실적과 주가 모두 고속 성장을 거듭해 눈길을 끌고 있다.

롯데하이마트는 20일 유가증권시장에서 3만2900원에 거래를 마쳤다. 실적 악화로 올 하반기 들어 3만원대 초반을 맴돌고 있다. 7만원대였던 1년 전 주가의 절반을 밑돈다. 수익성 악화가 지속되면서 반등에 어려움을 겪고 있다는 분석이다.

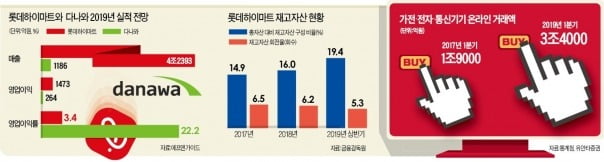

롯데하이마트의 상반기 영업이익은 701억원으로 전년 동기 대비 35.2% 감소했다. 상반기 매출은 지난해 2조394억원에서 올해 2조1078억원으로 3.3% 늘었다. ‘덩치’는 커졌지만 수익성(영업이익률)은 나빠졌다.

재고 부담도 늘고 있다. 상반기 롯데하이마트의 총자산 대비 재고자산 비중은 19.4%에 달했다. 2017년 14.9%, 지난해 16.0% 등 지속적으로 증가하는 추세다. 2017년 6.5회였던 재고자산회전율(연환산 매출 원가/평균 재고자산)도 올 상반기 5.3회로 떨어졌다.

롯데하이마트는 2015년부터 쇼핑몰 사이트를 재구축하는 등 온라인 부문을 강화하고 있다. 하지만 직영몰이 아닌 다른 쇼핑몰에 지급하는 수수료가 급증하는 등 부담이 커지고 있다. 고정비를 줄이기 어려운 점도 문제로 지적된다.

주영훈 유진투자증권 연구원은 “온라인 쇼핑몰에 지급하는 수수료가 증가하고 있다”면서 “인건비와 감가상각비 등도 줄이기 어렵다”고 평가했다. 롯데하이마트의 영업 관련 비용 중에서 지급 수수료가 차지하는 비중은 2014년 3.2%에서 지난해 4.4%로 매년 느는 추세다. 금융정보업체 에프앤가이드에 따르면 롯데하이마트는 올해 매출 4조2393억원, 영업이익 1473억원을 올릴 것으로 전망된다. 예상 영업이익률은 3.4%다.

가전 온라인 판매로 다나와 수혜

반면 코스닥 상장사인 다나와는 전자제품 온라인 판매 확대의 수혜주로 꼽힌다. 통계청에 따르면 올해 1분기 가전·전자·통신기기의 온라인 거래액은 3조4000억원으로 2017년(1조9000억원)보다 두 배 가까이 늘었다. 전체 온라인 쇼핑 거래액 내 비중도 9%에서 11%로 확대됐다.

다나와의 올해 제휴 쇼핑 실적은 전년 대비 39% 증가할 것이란 관측이 나온다. 양지혜 메리츠종금증권 연구원은 “온라인 쇼핑 사업자 간 경쟁이 심화하면서 가격 비교 서비스에 대한 수요도 확대되고 있다”며 “다나와는 최저가 매칭 솔루션에서 강점을 보이면서 제휴 쇼핑 매출이 급증하고 있다”고 분석했다.

다나와의 올해 컨센서스(증권사 전망치 평균)는 매출 1186억원, 영업이익 264억원이다. 영업이익률은 22.2%에 달한다. 다나와는 사이트 운영 과정에서 얻는 수수료와 광고 수입 등을 매출로 인식하고 있다. 같은 잣대로 비교하긴 어렵지만 롯데하이마트와 다나와의 연매출은 약 40배 차이, 영업이익은 5배 차이다.

성장성에 대한 투자자들의 평가는 두 회사 시가총액에 반영되고 있다. 롯데하이마트의 시가총액(7660억원)은 다나와(3000억원)의 2.5배 수준에 불과하다. 롯데하이마트 주가가 올 들어 29.47% 떨어지는 동안 다나와는 52.28% 올랐다.

김기만 기자 mgk@hankyung.com