저금리·저물가 시대…예·적금으로 리스크 피하고 리츠·채권 담아라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

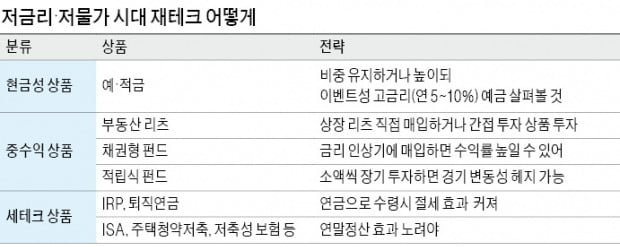

디플레 우려 확산…재테크 전략 어떻게

은행 특별적금 최대 年 5~10%

원금 보장·중수익 상품 적절 배분

적립식 펀드·지수형 상품 골고루

IRP·연금저축 같은 稅테크 매력

은행 특별적금 최대 年 5~10%

원금 보장·중수익 상품 적절 배분

적립식 펀드·지수형 상품 골고루

IRP·연금저축 같은 稅테크 매력

금리는 떨어지는데 부동자금 규모가 늘어나는 ‘기현상’이 이어지고 있다. 국내외 경제 성장 둔화 가능성이 커지면서 투자심리가 위축된 데 따른 현상이라는 분석이 많다. 여기에 최근 국내에서는 소비자물가가 떨어지는 등 디플레이션 우려까지 제기되고 있다. 저금리·저물가 시대 재테크는 어떻게 해야 할까. 전문가들은 지나친 고수익·고위험을 좇기보다는 원금 보장형 자산과 중수익 투자 상품을 적절히 배분하라고 조언한다.

○예·적금 비중 높이는 ‘안전 전략’

요즘 같은 시기에는 평소보다 보수적인 투자 전략을 짜는 게 안전하다고 전문가들은 조언한다. KB금융지주 경영연구소가 지난해 말 국내 부자(금융 자산 10억원 이상) 400명을 심층 분석한 결과 대부분이 공격적인 투자 비중을 줄인 것으로 조사됐다. 올해 금융자산 비중을 확대하겠다고 응답한 비중은 10%에 불과했다. 기존 수준 유지(85.5%)가 가장 많았고 4.5%는 축소할 계획이라고 답했다. 부동산(거주 외) 비중도 ‘유지’(76.3%)가 ‘확대’(21.5%)보다 훨씬 많았다. 지난해에는 투자금을 늘리겠다는 답변 비중이 금융자산 26.5%, 거주 외 부동산 38.8%로 올해 보다 두세 배가량 높았다. KB금융 관계자는 “부자들은 일반인보다 적극적이고 공격적인 투자 성향을 띠는 비중이 높은데도 최근에는 보수적인 전략을 펴고 있다”며 “그만큼 무리한 투자를 하기에는 위험한 시기라고 판단하는 사람이 많다”고 말했다.

이 때문에 예·적금 비중을 유지하거나 일시적으로 높이는 것도 나쁘지 않다는 게 전문가들 조언이다. 한 시중은행 프라이빗뱅커(PB)는 “경기가 불확실한 시기에 자산을 지켰다가 나중에 기회가 왔을 때 공격적인 투자를 하는 것이 훨씬 안전하다”며 “시중은행 예·적금 금리가 연 1~2%대로 낮은 편이기는 하지만 이벤트성으로 고금리를 주는 상품도 있으므로 잘 찾아보는 것이 좋다”고 조언했다. 특히 은행들이 핀테크(금융기술)업체나 통신사 등과 손잡고 출시하는 특판성 예금을 살펴보면 좋다. 이자 대신 현금처럼 쓸 수 있는 포인트나 캐시백 혜택을 주기 때문에 높은 금리를 받는 효과를 낼 수 있다. 올해 은행들이 내놓은 특별 적금 상품의 금리는 상품별로 최대 연 5~10%에 달했다.

중수익·중위험 상품 중 전문가들이 최근 가장 많이 추천하는 상품은 리츠(REITs·부동산투자회사)다. 리츠는 일종의 부동산 투자신탁이다. 투자자 자금으로 부동산에 투자하고 해당 부동산에서 발생하는 임대 수익이나 매각 차익 등을 투자자에게 배당한다. 소액으로도 투자할 수 있을 뿐 아니라 안정성과 수익성을 동시에 만족시켜 주는 것이 장점이다. 정부도 최근 리츠 시장에 대해 세제 혜택을 주는 등 우호적인 정책을 펴고 있다.

채권 투자도 눈여겨볼 만하다. 금리 인하에 대한 기대가 커지면서 올해 채권 투자 수익률은 다른 상품에 비해 높은 수준이었다. 다만 개인이 채권을 직접 사고팔기가 어렵기 때문에 채권형 펀드를 통해 투자하는 게 좋다고 전문가들은 조언한다. 한 증권사 관계자는 “최근 한 달 새 단기적으로 채권형 펀드에서 돈이 많이 빠져나가 불안해하는 투자자들이 있다”면서도 “한국은행이 추가로 금리를 인하하면 투자 수익률이 더 좋아질 수 있어 저가 매수 시기로 본다”고 설명했다.

적립식 투자도 추천할 만한 방법이다. 적립식 펀드를 사거나 지수형 상품을 매달 일정한 금액씩 나눠 매입하는 전략이다. 특히 일시적으로 많이 하락한 분야에 적립식 투자를 시작해 꾸준히 매입하면 리스크를 크게 줄일 수 있다.

○세테크·빚테크 전략도 점검해야

불확실성이 큰 투자보다는 세테크 상품에 가입해 절세 혜택을 꾀하는 것도 요즘 같은 시기의 좋은 재테크 방법이다. 개인형 퇴직연금(IRP)과 연금저축은 연말정산 때 세제 혜택을 받을 수 있는 대표적 상품이다. 연간 내는 금액 중 최대 700만원 한도에서 최대 16.5%의 세액공제를 받을 수 있다. 은퇴 후 연금으로 수령하면 과세 비중은 3~5% 수준으로 크게 낮아진다. 이외에 △주택청약종합저축 △개인종합자산관리계좌(ISA) △세제 혜택이 있는 저축성 보험 등도 살펴볼 만하다.

금리가 낮아진 만큼 기존 대출을 점검하고 대출 이자를 아끼는 방법을 고민하기에 좋은 시기다. 특히 최근 몇 년 새 고정금리로 주택담보대출을 받았다면 은행을 방문해 보는 것이 좋다. 당장 중도상환수수료를 내더라도 대환 대출을 받는 것이 연 수백만원의 이자를 아끼는 방법이 될 수도 있다. 시중은행의 한 지점장은 “저금리는 반대로 말하면 이자 부담을 줄일 수 있다는 얘기”라며 “무조건 돈을 불릴 생각만 하기보다는 기존 지출을 줄이는 게 현명한 재테크 전략이 될 것”이라고 말했다.

정소람 기자 ram@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)