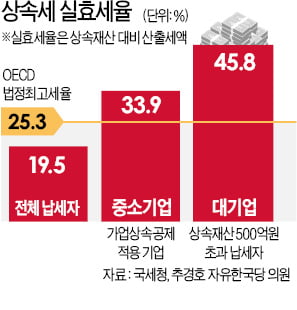

실제론 상속재산 34% 세금 내

"20%는 개인 포함한 전체 세율"

이런 공제 혜택을 전부 받아도 세 부담은 상속재산의 34%에 이르렀다. 주로 대기업이 해당하는 상속재산 500억원 초과 납세자의 실효세율은 45.8%였다.

정부는 각종 공제를 거친 상속세 실효세율이 19.5%라고 주장하지만 이는 개인을 포함한 전체 상속세 납세자에 해당하는 수치다. 추 의원은 “상속재산이 큰 기업으로 대상을 좁히면 아무리 공제를 받아도 세 부담을 줄이기에 부족하다는 뜻”이라고 지적했다. 한국의 높은 상속세 부담은 국제 비교를 하면 더 적나라하게 드러난다. 경제협력개발기구(OECD) 회원국의 평균 상속세 법정최고세율은 25.3%로 한국 중소기업 실효세율보다 약 8%포인트 낮다.

서민준 기자 morandol@hankyung.com