"웅진코웨이, 넷마블이 인수할 경우 가장 긍정적"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

IBK투자증권은 14일 웅진코웨이에 대해 "넷마블이 인수할 경우 가장 긍정적"이라고 평가했다.

이 증권사 안지영 연구원은 "넷마블은 갑작스럽게 협상에 참여했지만 가장 큰 시너지가 예상되는 인수자로 판단된다"며 이같이 밝혔다.

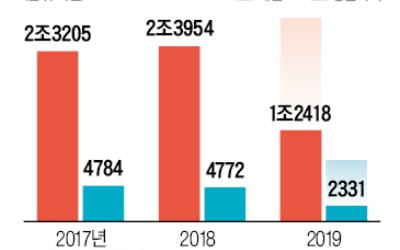

안 연구원은 "우선 넷마블의 보유 순현금이 2조원 가까이로 자금 조달력은 5조원 수준으로 풍부한 자본력을 갖췄다"며 "게임회사의 렌탈사업 인수로 향후 통합 작업(PMI)를 진행할 경우 인력과 사업 부문에서 공격적인 구조조정 우려가 낮아 코웨이 인력 구조의 안정성이 확보될 전망"이라고 했다.

이어 "코웨이 사업의 독립적인 운영으로 그룹 로열티 수수료 등 사업간 영업이익률 희석 우려제가 제한적"이라며 "전략적투자자(SI)의 인수로 인수합병 불확실성에서 벗어나는 점도 긍정적"이라고 봤다.

웅진씽크빅은 이날 이사회를 통해 웅진코웨이 매각을 위한 우선협상대상자를 최종적으로 선정할 계획이다. 지난 10일 본입찰은 베인캐피탈과 넷마블로 마감한 바 있다.

노정동 한경닷컴 기자 dong2@hankyung.com

이 증권사 안지영 연구원은 "넷마블은 갑작스럽게 협상에 참여했지만 가장 큰 시너지가 예상되는 인수자로 판단된다"며 이같이 밝혔다.

안 연구원은 "우선 넷마블의 보유 순현금이 2조원 가까이로 자금 조달력은 5조원 수준으로 풍부한 자본력을 갖췄다"며 "게임회사의 렌탈사업 인수로 향후 통합 작업(PMI)를 진행할 경우 인력과 사업 부문에서 공격적인 구조조정 우려가 낮아 코웨이 인력 구조의 안정성이 확보될 전망"이라고 했다.

이어 "코웨이 사업의 독립적인 운영으로 그룹 로열티 수수료 등 사업간 영업이익률 희석 우려제가 제한적"이라며 "전략적투자자(SI)의 인수로 인수합병 불확실성에서 벗어나는 점도 긍정적"이라고 봤다.

웅진씽크빅은 이날 이사회를 통해 웅진코웨이 매각을 위한 우선협상대상자를 최종적으로 선정할 계획이다. 지난 10일 본입찰은 베인캐피탈과 넷마블로 마감한 바 있다.

노정동 한경닷컴 기자 dong2@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![[단독] 넷마블, 웅진코웨이 품는다](https://img.hankyung.com/photo/201910/AA.20725278.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)