흥행 돌풍 '공모형 리츠'…"입지·임차인 꼭 따져봐야"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신한알파리츠·이리츠코크렙 등

부진한 증시 속 주가 40% 상승

정부도 세제 혜택 등 지원 확대

주식처럼 거래소에서 매매 가능

공실 가능성·예상 임대료 확인해야

부진한 증시 속 주가 40% 상승

정부도 세제 혜택 등 지원 확대

주식처럼 거래소에서 매매 가능

공실 가능성·예상 임대료 확인해야

올해 주가 40% 넘게 뛰어

15일 한국거래소에 따르면 지난 11일 신한알파리츠 주가는 7990원으로 작년 말(5620원)보다 42.17% 상승했다. 지난해 8월 유가증권시장 상장 당시 공모가(5000원)와 비교하면 59.80% 뛰었다. 신한알파리츠는 오피스 빌딩인 경기 성남 판교 크래프톤타워(옛 알파돔타워Ⅵ)와 서울 용산 더프라임타워에 투자하는 리츠 상품이다. 부동산 투자로 얻은 임대수익 등을 주주에게 배당한다. 예상 수익률은 연평균 5년간 6%, 10년간 7% 수준이다.

이랜드리테일의 장기 임차 매장에 투자하는 이리츠코크렙도 올 들어 주가가 4850원에서 6800원으로 40.21% 올랐다. 이리츠코크렙은 뉴코아아울렛 매출 상위 매장인 일산점·평촌점·야탑점 등을 기초자산으로 삼고 있다.

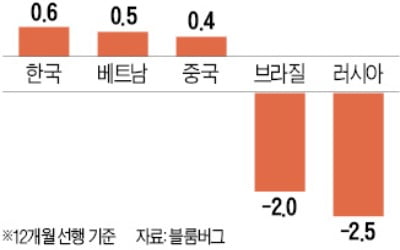

올해 미·중 무역분쟁, 한·일 경제전쟁 등으로 시장 변동성이 커졌고 시중금리가 하락세를 보이는 가운데 리츠의 강점인 안정적 배당수익이 주목받고 있다는 분석이다. 신한알파리츠는 작년 11월과 올해 5월 보통주 한 주에 각각 116원(시가배당률 2.0%), 137원(시가배당률 2.3%)의 현금을 배당한다고 공시했다. 이리츠코크렙도 상장 이후 두 차례 보통주 한 주에 각각 118원(시가배당률 2.6%), 175원(시가배당률 3.6%)의 배당을 했다.

리츠가 안정적인 수익률을 기록하자 연내 상장을 준비하고 있는 롯데리츠, NH리츠, 이지스자산운용리츠 등에도 관심이 커지고 있다. 유가증권시장 기업공개(IPO)를 추진 중인 롯데리츠의 공모주 일반청약에는 4조7000억원의 자금이 몰렸다.

롯데리츠는 지난 11일 일반투자자 대상 공모청약 결과 청약 경쟁률 63.28 대 1을 기록했다고 밝혔다. 과거 이리츠코크렙이 0.45 대 1로 청약 미달을 겪고 신한알파리츠가 4.32 대 1의 경쟁률을 보인 것과 비교하면 투자 열기가 크게 높아진 셈이다. 롯데리츠는 롯데백화점 강남점을 주요 자산으로 임대수익 및 매각 수익을 주주에게 배당한다. 상장 후 목표 배당수익률은 6.6%다. 내년 배당수익률은 6.62~6.66%, 내후년 배당수익률은 전년보다 높은 6.75%로 잡았다.

롯데는 상장 후 조달한 자금으로 롯데백화점 3개 점포(구리점·광주점·창원점) 및 롯데아울렛 2개 점포(청주점·대구율하점), 롯데마트 4개 점포(의왕점·서청주점·대구율하점·장유점)를 추가 매입해 자산을 구성한다는 계힉이다.

NH리츠는 삼성물산 서초사옥과 서울스퀘어, 강남N타워, 잠실SDS타워 등을 기초자산으로 편입할 예정이다. 이지스자산운용의 이지스 밸류플러스리츠는 제주 조선호텔과 서울 태평로의 옛 삼성생명 빌딩을 기초자산으로 보유한다. 목표 수익률은 6%대다. 연말 상장 예정인 이지스 레지던스리츠(가칭)는 5000여 가구 규모의 인천 부평구 임대아파트를 기초자산으로 삼았다.

주식처럼 쉽게 사고팔 수 있어

리츠와 부동산펀드는 그동안 기관투자가나 거액 자산가들만의 전유물로 여겨졌지만 공모형 리츠가 활성화되면서 일반투자자의 관심도 높아지는 분위기다. 공모형 리츠는 투자자산에 대한 평가가 매일 이뤄지고 언제든 증시에서 사고팔 수 있어 환금성이 좋다는 장점이 있다. 다만 배당 재원이 부동산 임차인이 매달 내는 임대료 수입에서 발생하는 만큼 공실 가능성과 예상 임대료, 입지에 따른 향후 시세 하락 위험 등을 염두에 둬야 한다는 게 전문가들의 지적이다.

정부는 공모 리츠와 부동산펀드에 투자하는 개인과 기업에 다양한 세제 혜택을 검토하는 등 리츠 시장 활성화에 힘을 쏟고 있다. 이광수 미래에셋대우 연구원은 “국내 투자자들이 부동산에 관심이 많은 데다 리츠는 안정적인 배당이 이어질 가능성이 크기 때문에 불안한 시장 상황에서 차별화된 투자자산으로 부각될 것”이라고 말했다.

최만수 기자 bebop@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)