(2) 브렉시트, 환율 변동에 영향

(3) 적정수준 초과한 외화보유액

(4) 증시 등 외국인 자금의 향방

(5) 한국 정부 외환정책도 변수

(6) 위환화 평가절상 여부 주목

한상춘 객원논설위원 schan@hankyung.com

첫째 달러 가치는 ‘머큐리(mercury·펀더멘털)’ 요인과 ‘마스(mars·정책)’ 요인에 의해 결정된다. 머큐리 요인은 2015년 12월 미국 중앙은행(Fed)의 금리 인상 이후 대(大)발산 시기가 재현될 것으로 예상됐으나 다시 금리 인하 국면에 들어가면서 축소되고 있다. 돈을 푸는 양적완화도 재개됐다. 도널드 트럼프 미국 정부의 달러 정책은 일관적이지 못하다.

셋째 한국 내부요인으로는 외화수급 여건이다. 외환보유액은 2선 자금까지 합치면 5400억달러가 넘는다. 가장 넓은 의미의 갭티윤 방식으로 추정한 적정외화보유액 3800억달러보다 훨씬 많다. 2010년 이후 지속돼 왔던 경상수지 흑자는 줄어들고 있지만 흑자 추세가 유지될 것으로 예상된다.

넷째 외국인 자금의 향방도 주목된다. 한국 증시 저평가, 기업경영 투명성 제고 등 유입 요인이 없는 것은 아니지만 캐리 트레이드 매력은 쉽게 개선되기는 어려워 보인다. 2016년 8월 이후 정체돼 있는 3대 평가사의 신용등급이 상향 조정되거나, 2015년 연례 심사에서 신흥국으로 탈락한 모건스탠리캐피털인터내셔널(MSCI)지수 지위가 선진국 예비 명단에 복귀되는 획기적인 평가가 나와야 외국인 자금의 추세적인 유입을 기대해 볼 수 있다.

다섯째 한국 정부의 외환정책도 변수다. 역전된 미국과 한국 간 금리가 쉽게 정상화되기가 어려워 보이는 여건에서는 급격한 원·달러 환율 상승은 외국인 자금의 이탈을 초래하고 미국과의 통상마찰을 일으킬 가능성이 높다. 스무딩 오퍼레이션 차원에서 원·달러 환율이 완만하게 올라가는 것을 용인하는 정도에 그칠 가능성이 높다.

여섯째 앞으로 상당 기간 원·달러 환율에 가장 큰 영향을 미칠 것으로 보이는 위안·달러 환율은 어떻게 움직일 것인가 하는 점이다. 최소자승법 등으로 위안화와 원화 간 동조화 계수를 구해보면 ‘0.8~0.9’에 이를 만큼 높게 나오기 때문이다. 그만큼 수출 등 중국에 대한 경제구조가 편향적이라는 의미다.

위안·달러 환율 움직임에 최대 변수는 미·중 간 무역협상에서 위안화 환율조작방지 명문화 여부다. 국제외환시장에서 플라자 합의가 다시 오는 것이 아니냐는 논의가 제기되고 있는 것은 미국의 경상수지 적자를 중심으로 각국 간의 국제수지 불균형 문제가 세계 경제의 최대 현안으로 떠오르고 있기 때문이다.

제2 플라자 체제가 올 것인가 여부는 전적으로 중국의 태도에 달려 있다. 중국이 국제적인 요구와 자국 내 풍부한 외환시장을 감안해 위안화 평가절상을 수용하면 제2 플라자 체제가 태동될 가능성이 있다. 하지만 미국 등 선진국 요구에 버티기로 일관한다면 제2 플라자 체제는 논의 차원에 그칠 것으로 예상된다.

중요한 것은 중국 외환당국이 관리변동환율제를 포기한다면 위안화 가치는 어떻게 될 것인가 하는 점이다. 한 나라 통화가치의 적정 수준을 따지는 환율구조모형, 경상수지 균형모형, 수출채산성 모형 등과 같은 방법을 통해 위안화 가치의 적정 수준을 따져보면 달러당 6.8~7.0위안으로 추정된다. 미국과 중국의 국익을 절충할 수 있는 수준(sweet spot)이다.

홍콩과의 경제통합을 위해서도 위안화 가치가 어느 정도 평가 절상돼야 한다. 현재 홍콩은 ‘1달러=7.8홍콩달러’를 중심으로 한 통화위원회 제도, 즉 달러 페그제를 운영하고 있다. 이 상태에서 위안화가 크게 절하되면 경제통합의 관건인 위안화·홍콩달러화 간의 중심환율을 맞추기 어려워지기 때문이다.

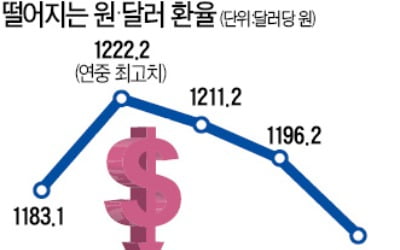

나라 안팎의 여섯 가지 결정요인을 감안하면 원·달러 환율이 1250원 이상으로 급등할 가능성보다 1150원의 상하 50원 범위대에서 변동성이 커질 것으로 예상된다. 그 어느 때보다 정확한 환율 예측을 토대로 환위험 관리에 나서야 할 때다.

!["환율, 해외여행 갈 때만 보는 거 아닙니다" [머니팜 인터뷰]](https://img.hankyung.com/photo/201910/03.20749367.3.jpg)