이사회 등 경영참여 전혀 안해

항공기 리스 금융은 적극 협력

HDC그룹의 최상 파트너 될 것

조웅기 미래에셋대우 부회장(사진)은 13일 한국경제신문과의 인터뷰에서 “아시아나항공 인수전 참여를 결정한 것은 국내 관광업의 잠재력을 고려할 때 항공산업이 더 발전할 여지가 충분하다고 봤기 때문”이라며 이같이 말했다.

“한국 관광업 성장 잠재력 충분”

조 부회장은 국내 최대 증권사인 미래에셋대우에서 투자은행(IB)과 트레이딩·홀세일(법인영업) 부문을 총괄하고 있다. 그는 이번 아시아나항공 인수전에서 “HDC그룹과 함께 아시아나항공을 인수하라”는 박현주 미래에셋그룹 회장의 ‘특명’을 받고 인수 작업을 이끌었다.

일각에서는 “국내 항공산업이 저비용항공사(LCC) 난립 등으로 침체 위기에 직면한 상황에서 2조5000억원을 베팅한 HDC·미래에셋이 ‘승자의 저주’에 빠질 가능성이 있다”는 전망도 나온다.

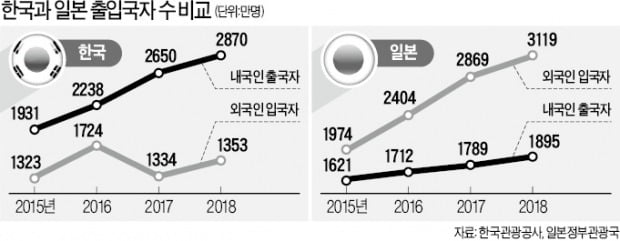

반면 일본은 2015년 1974만 명 수준이던 외국인 입국자가 지난해엔 3119만명까지 불어났다. 이 기간 증가율은 58%에 달한다. 2013년 아베 신조 일본 총리 집권 이후 도쿄올림픽이 열리는 2020년 ‘방일 관광객 4000만 명 유치’를 목표로 관광업에 대대적 투자를 벌인 성과라는 분석이다.

조 부회장은 “지금은 국내에서 해외로 나가는 아웃바운드 수요가 국내로 들어오는 인바운드 수요보다 훨씬 크지만 관광 인프라에 지속적으로 투자해 나간다면 상황이 달라질 것”이라며 “우리도 일본처럼 얼마든지 인바운드와 아웃바운드 숫자를 거꾸로 만들 수 있다”고 강조했다.

미래에셋은 수년 전부터 국내외 호텔·리조트 등에 투자하면서 관광업에 큰 관심을 드러냈다. 지난 9월엔 중국 안방보험으로부터 미국 주요 거점 도시에 있는 5성급 호텔 15개를 58억달러(약 6조9000억원)에 통째로 인수하는 계약을 체결했다. 전남 여수 경도해양관광단지에 1조3000억원을 투자해 세계적 수준의 6성급 럭셔리 호텔과 워터파크 등을 포함한 복합리조트도 짓고 있다.

아시아나 경영 참여엔 선 그어

9월 초 예비입찰 이후 아시아나항공 인수전을 주도한 것은 HDC현산이었다. 하지만 미래에셋도 입찰 가격 결정과 인수 후 재무구조 개선 등에 관해 물밑에서 많은 역할을 했다는 후문이다. 박 회장은 예비입찰에 앞서 매각 주관사인 크레디트스위스를 직접 찾아가 아시아나항공 인수전 참여 의사를 전달했다. 본입찰에 들어간 뒤엔 정몽규 HDC 회장과 수시로 만나 경쟁자인 애경·스톤브릿지캐피탈 컨소시엄을 압도하는 2조5000억원 베팅을 이끌어낸 것으로 알려졌다.

HDC현산·미래에셋 컨소시엄은 매각 측인 금호산업 및 산업은행 등 채권단과 협상이 마무리되면 아시아나항공 지분을 공동 인수할 예정이다. 인수자금 2조5000억원 중 HDC현산이 2조원을, 미래에셋대우가 5000억원을 책임지는 구조다.

미래에셋대우는 금융회사가 비금융회사의 의결권 있는 지분을 20% 초과해 보유할 수 없게 한 금산분리 규제에 따라 금호산업이 보유한 아시아나항공 구주와 유상증자로 발행되는 신주를 합친 지분을 20% 이하로 보유할 계획이다. 아시아나항공이 발행가격 5000원에 8000억원 유상증자(1억6000만 주 발행)를 한다고 가정하면 미래에셋대우는 4572만 주, HDC현산은 1억8287만 주를 확보하게 된다. 이 경우 1대 주주인 HDC현산의 지분율은 48%, 2대 주주인 미래에셋대우의 지분율은 12%가 된다.

시장에서는 미래에셋의 역할이 단순한 재무적 투자자(FI)에 그치지 않을 것이란 분석도 제기한다. 이에 대해 조 부회장은 “아시아나항공은 1대 주주인 HDC현산이 이끌고 미래에셋은 이사회 참여 등 경영 관여를 일절 하지 않을 것”이라며 “다만 항공기 리스금융 등 재무적 이슈와 관련해선 아이디어를 제공하는 등 적극 협력할 계획”이라고 설명했다.

오형주 기자 ohj@hankyung.com