"한국전력, 줄어든 영업이익…요금제 개편 명분 얻었다"-한투

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한국투자증권이 한국전력에 대해 단기 실적보다 정부 정책기조 변화가 중요한 시점이라고 14일 밝혔다. 목표주가 3만8000원, 투자의견 매수를 유지했다.

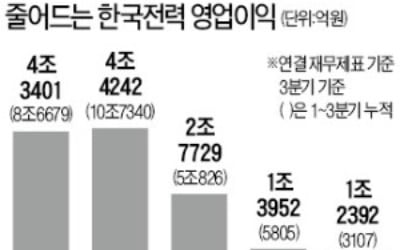

한국전력은 3분기 매출액 15조9123억원, 영업이익 1조2393억원을 기록했다. 작년 같은 기간과 비교해 각각 3%, 11% 줄었고 영업이익은 시장 기대치를 17% 하회했다.

최고운 한국투자증권 연구원은 "원자재 가격 하락을 따라 계통한계가격(SMP)이 전년 동기 대비 10% 빠졌지만, 평균 원/달러 환율이 6% 올랐고 원전 이용률도 다시 60%대로 낮아진 탓에 영업이익은 시장 컨센서스를 하회했다"며 "호주 정부가 제동을 걸린 바이롱 광산사업이 4500억원 규모로 손상처리된 결과 순이익 역시 당초 기대에 크게 못 미쳤다"고 설명했다.

다만 3분기 연료비와 전력구입비가 전년 동기 대비 각각 9%, 1% 줄어 비용절감 효과가 있었던 것은 긍정적이다. 최 연구원은 원자재 가격 하락에 따른 비용절감 효과가 내년 상반기까지 이어질 것으로 내다봤다.

그는 "3분기 평균 호주 유연탄 가격이 1년 전에 비해 40% 이상 하락했다. 석탄 가격이 비용에 반영되기까지 통상적으로 5개월 정도가 걸리기에 4분기에도 하향 안정화될 전망"이라고 말했다. 또 "REC 가격 하락 또한 비용부담을 낮출 것"이라고 덧붙였다.

원전 이용률 하락은 한국전력 영업이익을 악화시키고 향후 기저발전 정상화에 대한 기대감도 저하하는 부담으로 남는다. 한빛원전 공극이 추가 발견되며 예방정비 일정이 강화됐고, 4분기 계획된 정비일수는 3개월 전에 비해 80% 이상 늘었다.

최 연구원은 단기 실적을 내어준 대신 요금제도를 개선할 명분을 얻었다고 분석했다. 그는 "2020년 4월 총선까지 길게 보면 부진한 실적은 요금제도 개선에 대한 당위성을 높이게 된다"며 "이달 말 발표될 전기요금 개편안을 시작으로 정부 정책기조에 대한 변화 가능성이 중요한 시점"이라고 진단했다.

이어 "원전 이용률이 더 낮아지기 어렵고 정부나 한전이 통제하기 어려운 원자재 가격은 우호적"이라며 "2020년 이익 턴어라운드 기대감은 유효하고 현 주가는 2019년 예상실적 기준 PBR 0.26배에 불과하다"고 강조했다.

오세성 한경닷컴 기자 sesung@hankyung.com

한국전력은 3분기 매출액 15조9123억원, 영업이익 1조2393억원을 기록했다. 작년 같은 기간과 비교해 각각 3%, 11% 줄었고 영업이익은 시장 기대치를 17% 하회했다.

최고운 한국투자증권 연구원은 "원자재 가격 하락을 따라 계통한계가격(SMP)이 전년 동기 대비 10% 빠졌지만, 평균 원/달러 환율이 6% 올랐고 원전 이용률도 다시 60%대로 낮아진 탓에 영업이익은 시장 컨센서스를 하회했다"며 "호주 정부가 제동을 걸린 바이롱 광산사업이 4500억원 규모로 손상처리된 결과 순이익 역시 당초 기대에 크게 못 미쳤다"고 설명했다.

다만 3분기 연료비와 전력구입비가 전년 동기 대비 각각 9%, 1% 줄어 비용절감 효과가 있었던 것은 긍정적이다. 최 연구원은 원자재 가격 하락에 따른 비용절감 효과가 내년 상반기까지 이어질 것으로 내다봤다.

그는 "3분기 평균 호주 유연탄 가격이 1년 전에 비해 40% 이상 하락했다. 석탄 가격이 비용에 반영되기까지 통상적으로 5개월 정도가 걸리기에 4분기에도 하향 안정화될 전망"이라고 말했다. 또 "REC 가격 하락 또한 비용부담을 낮출 것"이라고 덧붙였다.

원전 이용률 하락은 한국전력 영업이익을 악화시키고 향후 기저발전 정상화에 대한 기대감도 저하하는 부담으로 남는다. 한빛원전 공극이 추가 발견되며 예방정비 일정이 강화됐고, 4분기 계획된 정비일수는 3개월 전에 비해 80% 이상 늘었다.

최 연구원은 단기 실적을 내어준 대신 요금제도를 개선할 명분을 얻었다고 분석했다. 그는 "2020년 4월 총선까지 길게 보면 부진한 실적은 요금제도 개선에 대한 당위성을 높이게 된다"며 "이달 말 발표될 전기요금 개편안을 시작으로 정부 정책기조에 대한 변화 가능성이 중요한 시점"이라고 진단했다.

이어 "원전 이용률이 더 낮아지기 어렵고 정부나 한전이 통제하기 어려운 원자재 가격은 우호적"이라며 "2020년 이익 턴어라운드 기대감은 유효하고 현 주가는 2019년 예상실적 기준 PBR 0.26배에 불과하다"고 강조했다.

오세성 한경닷컴 기자 sesung@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)