지난해 생보사 영업이익 4위

국내 생명보험회사 가운데 네 번째로 많은 영업이익을 올리는 푸르덴셜생명보험이 매물로 나왔다. 예상 가격은 2조원 안팎이다. 금융그룹 내 생보사 비중이 작은 KB금융지주와 우리금융지주가 인수 후보로 거론된다. 매각이 성사되면 미국 푸르덴셜은 상륙 29년 만에 한국 시장에서 철수한다.

27일 투자은행(IB) 및 보험업계에 따르면 미국 푸르덴셜파이낸셜은 골드만삭스를 매각주관사로 정해 푸르덴셜생명 매각 작업을 시작했다. 국내 대형 금융그룹과 사모펀드(PEF) 운용사를 중심으로 인수 의사를 타진하고 있다. 보험업계 관계자는 “미국의 보험사 회계기준이 엄격해져 자본 부담이 늘어나자 푸르덴셜이 한국을 포함해 일부 해외 법인 매각을 추진하고 있다”고 말했다.

푸르덴셜생명은 지난해 1448억원의 영업이익을 올렸다. 삼성생명 라이나생명 오렌지라이프(옛 ING생명)에 이어 4위다. 보험업황이 악화일로인 가운데 최고의 수익성과 건전성을 갖춘 생보사로 꼽힌다. 푸르덴셜생명 가격은 경영권 프리미엄 등을 고려할 때 2조원 안팎이 될 것으로 업계는 추산하고 있다.

푸르덴셜생명을 인수하면 금융그룹 순위가 바뀔 수 있는 만큼 대형 금융그룹들이 눈독을 들이는 것으로 알려졌다. KB금융지주와 우리금융지주가 인수전에서 격돌할 것이란 관측이 나온다.

"초우량 푸르덴셜생명 잡아라"…KB금융-우리금융 '한판' 예고

금융권을 달굴 대형 매물 푸르덴셜생명보험이 인수합병(M&A) 시장에 나오면서 인수 후보들의 물밑 움직임이 분주하다. KB금융지주와 우리금융지주가 맞붙는 가운데 대형 사모펀드(PEF) 운용사들도 뛰어들 것이라는 게 시장 관측이다.

대형 금융그룹 ‘관심’

푸르덴셜생명보험 자산은 올 6월 말 기준 20조1938억원, 영업이익은 지난해 1448억원이었다. KB금융지주가 푸르덴셜생명을 손에 넣으면 자산과 영업이익 모두 신한금융지주에 근접하게 된다. 자산 규모 13위인 KB생명보험(19조2984억원)과 11위 푸르덴셜생명을 합치면 39조4922억원으로 단숨에 생보업계 ‘빅5’로 올라선다.

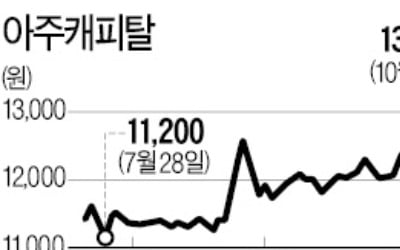

생명보험 자회사가 없는 우리금융지주가 푸르덴셜생명을 품으면 국내 최우량 생명보험회사로 빈자리를 채우게 된다. 자산운용사(동양자산운용, ABL글로벌자산운용)와 부동산신탁회사(국제자산신탁)를 인수하고, 캐피털사(아주캐피탈, 애큐온캐피탈), 손해보험사(MG손해보험), 카드사(롯데카드) 등에 간접적으로 투자한 데 이어 더욱 탄탄한 금융그룹 체계를 갖추게 된다. 올 상반기 1043억원의 영업이익 차이로 하나금융지주에 뺏겼던 3위 금융그룹 자리를 되찾을 뿐 아니라 자산 규모 면에서도 격차를 20조~30조원으로 좁힐 수 있다.

투자은행(IB)업계 관계자는 “국내외 대형 PEF 운용사가 푸르덴셜생명 인수전에 뛰어들 가능성도 있다”고 했다. 국내 최대 PEF 운용사 MBK파트너스가 ING생명(오렌지라이프)을 신한금융지주에 되팔아 대박을 터뜨린 사례가 있기 때문이다. 다만 MBK파트너스는 ING생명 매각 후 2년간 겸업금지 조항에 묶여 푸르덴셜생명 인수전에 뛰어들기는 어려운 상황이다.

생보사 M&A 판도에도 영향

푸르덴셜생명의 자산건전성은 업계 최고 수준이다. 이 회사의 지급여력비율(RBC)은 법적 기준인 100%를 훌쩍 뛰어넘는 505.1%(6월 말 기준)로, 생보업계 1위다. 푸르덴셜생명을 사려면 경영권 프리미엄 등을 고려할 때 2조원 안팎이 필요할 것으로 업계는 추산하고 있다.

푸르덴셜생명 매각작업은 국내 생명보험사 M&A 판도에도 영향을 미칠 전망이다. 국내 M&A 시장에는 이미 산업은행이 대주주인 KDB생명이 매물로 나와 있다. 자체 구조조정에 들어간 중국 안방보험이 대주주로 있는 동양생명과 ABL생명도 잠재적인 매물로 꼽힌다. 보험업계 관계자는 “초우량 보험사인 푸르덴셜생명이 매물로 나오면서 KDB생명과 동양생명 등 상대적으로 매력이 떨어지는 매물에는 시장의 관심이 줄어들 것”이라고 말했다. 이달 18일 시행된 KDB생명 매각 예비입찰에 금융지주는 한 곳도 참여하지 않았다.

푸르덴셜, 29년 만에 철수

미국 푸르덴셜파이낸셜은 1991년 국내 영업을 시작한 지 29년 만에 철수하게 된다. 새 국제보험회계기준(IFRS17) 적용에 따른 자본확충 문제 등으로 보험시장을 둘러싼 환경이 나빠지면서 2013년 네덜란드계 ING생명, 2016년 독일 알리안츠생명(현 ABL생명), 영국 PCA생명(현 미래에셋생명) 등 외국계 보험사가 잇따라 국내시장을 떠나고 있다.

지난해 국내 생보업계 전체 영업이익은 4751억원으로, 2017년보다 11% 줄었다. 24개 생명보험사 가운데 70%인 15개사가 적자를 기록했다.

김채연/정영효 기자 hugh@hankyung.com