JP모간 음모 성공했나…파월 "필요하면 국채 매입" [김현석의 월스트리트나우]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

11일(현지시간) 끝난 12월 연방공개시장위원회(FOMC)는 예상과 같았습니다.

Fed는 기준금리를 연 1.5~1.75%로 유지했습니다. 위원들은 오랜만에 만장일치로 이를 결정했습니다.

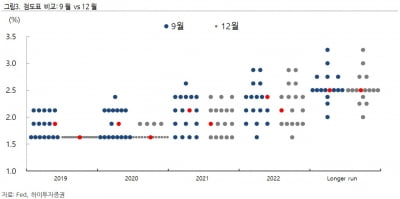

성명서도 "미국의 경제 활동은 적당한 속도로 확장세를 이어가고 있다"고 평가하는 등 예상대로 였습니다. 점도표에서 13명이 내년까지 금리 동결을 전망한 점도 마찬가지였습니다.

그런데 이날 뉴욕 증시는 긍정적으로 반응하고, 뉴욕 채권시장에서 금리를 하락했습니다.

이유는 제롬 파월 의장의 기자회견에서 예상못한 반가운(?) 멘트들이 나온 덕분으로 해석되고 있습니다.

①"금리가 인상되려면 상당기간 인플레이션이 가파르게 치솟는 상황이 벌어져야한다"

미국 경기는 매우 좋습니다. 매월 10만개의 신규고용이 생겨나면 실업률이 유지됩니다. 그런데 11월 새 일자리가 26만6000개가 증가했습니다. 그래서 실업률이 3.5%까지 떨어졌습니다.

그렇지만 인플레는 잠잠합니다.

앞으로 인플레가 상당기간 가파르게 치솟는 일은 거의 상상할 수 없습니다. 금리 인상은 나타나지 않을 것이란 생각에 주가는 오르고 금리는 하락한 것으로 해석됩니다.

②"레포 시장 안정은 재무부 단기물(treasury bill) 매입으로 충분한데, 필요하면 다른 국채를 사는 방안도 고려하겠다"

Fed는 지난 9월 레포(환매조건부채권) 시장에서 나타난 초단기 금리 불안에 대응에 돈을 쏟아붓고 있습니다. 하루짜리 레포와 기간물 레포를 사들이고 있고, 3개월 6개월 등 단기물을 대상으로 채권 매입 프로그램도 재개했습니다. 하지만 이번 주 초 다시 레포 금리가 3% 후반까지 치솟는 등 불안감은 여전합니다. 대형 은행들이 지준을 맞춰야하는 연말엔 또 한 번 시장이 마비될 수 있다는 우려가 많습니다.

이에 대해 파월 의장은 필요하면 채권매입을 쿠폰(2~30년물)까지 확대하겠다고 밝혀 시장을 들뜨게 했습니다.

이는 양적완화(QE)를 확대하는 것과 똑같습니다.

Fed는 현재 채권 매입이 QE가 아니라고 말하고 있습니다. 금리 하락이 목표가 아니라 레포 시장 안정을 위해 단기물만 사고 있기 때문입니다. 그런데도 Fed가 돈을 쓰기 시작한 지난 10월 이후 뉴욕 증시는 지속적으로 오르고 있습니다. 그런 상황에서 매입 대상을 확대한다는 건 정말 QE에 나서는 겁니다.

파월 의장은 항상 말을 꺼내면 짧게는 한 달, 길게는 석 달 안에 실제 행동에 나서곤 했습니다.

시장에선 JP모간 등 대형 은행의 승리라는 말이 나옵니다.

지난 9월말부터 발생한 레포 시장의 발작은 헤지펀드 등이 자금을 많이 빌린 탓도 있습니다. 하지만 JP모간 등 대형 은행들이 돈을 레포 시장에 풀지 않은 게 더 큰 요인입니다. JP모간 등은 초과지준을 충분히 갖고 있지만 Fed가 초과지준에 주는 지준부리(이자)로 만족하고 레포 시장에는 내놓고 있지 않습니다. 또 수많은 자금을 투자해 미 국채를 사서 쌓아두고 있습니다.

월가에선 이들이 Fed의 채권 매입에 대비해 미리 채권을 사둔 것으로 해석합니다. Fed가 채권을 사들이기 시작하면 금리가 하락하면서 기존 채권 값이 오를 수 있기 때문입니다.

일부에선 '고의적으로 레포 시장을 마비시켜 금융위기 이후 강화된 금융규제를 완화시키려는 게 아니냐'는 음모론도 내놓고 있습니다.

JP모간은 강화된 지준 규정 등을 지키기 위해 돈을 풀지 않고 있다고 밝히고 있습니다. 제이미 다이먼 JP모간 CEO는 "레포 시장 마비의 원인이 규제"라고 여러번 탓했습니다.

이날 파월 의장은 "Fed는 안전과 건전성을 훼손하지 않는 방식으로 감독 및 규제 관행을 수정하기 위한 아이디어에 개방적이다. 많은 아이디어가 검토되고 있다"고 말했습니다.

JP모간은 돈도 벌고, 규제 수위도 낮추는 두 마리 토끼를 잡게된 듯 합니다.

뉴욕=김현석 특파원 realist@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)