'키코 추가 분쟁조정' 은행 협의체 만든다…"배상액 2000억 추정"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'오버헤지' 기업 147곳·판매 은행 11곳, 자율조정

외환파생상품 키코(KIKO) 사태의 추가 분쟁 자율조정 문제를 다룰 은행 중심의 협의체가 꾸려진다.

잠재적 분쟁조정 대상 기업이 약 150곳에 이르고 이들 기업에 키코 상품을 판매한 은행도 10개가 넘어 효율적인 조정 처리를 위한 조치다.

15일 금융당국에 따르면 금융감독원은 지난 12일 나온 4개 기업의 분쟁조정 결과를 토대로 나머지 피해 기업들은 은행에 자율조정(합의 권고)을 의뢰한다는 방침을 세웠다.

금감원이 추린 자율조정 대상 기업은 147곳이다.

키코 계약 당시 실제 수출금액보다 과도한 규모의 계약을 체결(오버헤지)한 기업들이다.

이들 기업에 키코 상품을 판매한 은행은 모두 11곳이다.

금융당국은 11개 은행이 참여하는 협의체를 만들어 자율조정 문제를 지도·감독할 계획이다.

금융당국 관계자는 "기업들이 여러 은행과 계약을 맺은 상황이라 은행별로 각자 조사를 하면 형평성과 일관성에 문제가 생길 수 있다"면서 "관련 은행들이 모두 참여하는 협의체를 꾸릴 계획"이라고 말했다.

키코 공동대책위원회는 별도의 협상팀을 꾸려 은행권과 자율조정에 나선다는 입장이다.

키코는 환율이 일정 범위에서 변동하면 약정한 환율에 외화를 팔 수 있으나 범위를 벗어나면 큰 손실을 보는 구조의 파생상품이다.

수출 중소기업들이 환위험 헤지 목적으로 가입했다가 2008년 금융위기 때 환율이 급변동해 피해를 봤다.

금융당국은 은행들이 147개 기업에 과도한 규모의 환위험 헤지를 권유해 적합성 원칙 위반 등 불완전판매 가능성이 있다고 본다.

147개 기업의 피해액은 약 1조원이다.

금감원 시뮬레이션 결과 은행들의 배상액은 2천억원 초반대로 추정됐다.

금감원은 기존 사례 등을 고려해 추가 기업의 배상 비율 하한선을 10%로 정했다.

적합성 원칙과 설명 의무 위반에 적용되는 30%를 기준으로 기업별 상황에 따른 가감 조정 결과 최종 배상 비율이 산정된다.

판매 은행이 주거래은행으로 외환 유입 규모 등을 쉽게 파악할 수 있었거나 계약 만기를 과도하게 장기간으로 설정해 위험성을 커지게 한 경우는 가중 사유다.

대기업·중견기업이거나 파생상품 거래 경험이 많은 경우는 배상 비율 감경 요인이다.

기업이 장기간의 수출 업무로 환율 변동성 관련 이해도가 크면 역시 배상 비율이 일정 수준 깎인다.

1997년 IMF(국제통화기금) 외환위기 이전부터 수출 업무를 한 기업이 대상이다.

은행 협의체 등을 활용한 자율조정 작업이 끝나더라도 은행들이 적극적으로 배상에 나설지는 미지수다.

현재 은행들은 배상에 미온적인 입장을 보인다.

민법상 손해액 청구권 소멸시효인 10년이 이미 지난 상태에서 배상하면 주주 이익을 해치는 배임에 해당할 수 있다는 논리에서다.

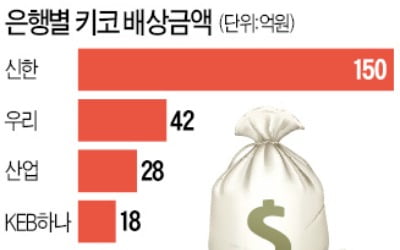

4개 기업에 대한 배상 금액(255억원)에 더해 나머지 기업들 배상 추정액(2천억원)이 만만치 않다는 점도 은행의 적극적인 배상을 주저하게 하는 요인이다.

/연합뉴스

잠재적 분쟁조정 대상 기업이 약 150곳에 이르고 이들 기업에 키코 상품을 판매한 은행도 10개가 넘어 효율적인 조정 처리를 위한 조치다.

15일 금융당국에 따르면 금융감독원은 지난 12일 나온 4개 기업의 분쟁조정 결과를 토대로 나머지 피해 기업들은 은행에 자율조정(합의 권고)을 의뢰한다는 방침을 세웠다.

금감원이 추린 자율조정 대상 기업은 147곳이다.

키코 계약 당시 실제 수출금액보다 과도한 규모의 계약을 체결(오버헤지)한 기업들이다.

이들 기업에 키코 상품을 판매한 은행은 모두 11곳이다.

금융당국은 11개 은행이 참여하는 협의체를 만들어 자율조정 문제를 지도·감독할 계획이다.

금융당국 관계자는 "기업들이 여러 은행과 계약을 맺은 상황이라 은행별로 각자 조사를 하면 형평성과 일관성에 문제가 생길 수 있다"면서 "관련 은행들이 모두 참여하는 협의체를 꾸릴 계획"이라고 말했다.

키코 공동대책위원회는 별도의 협상팀을 꾸려 은행권과 자율조정에 나선다는 입장이다.

키코는 환율이 일정 범위에서 변동하면 약정한 환율에 외화를 팔 수 있으나 범위를 벗어나면 큰 손실을 보는 구조의 파생상품이다.

수출 중소기업들이 환위험 헤지 목적으로 가입했다가 2008년 금융위기 때 환율이 급변동해 피해를 봤다.

금융당국은 은행들이 147개 기업에 과도한 규모의 환위험 헤지를 권유해 적합성 원칙 위반 등 불완전판매 가능성이 있다고 본다.

147개 기업의 피해액은 약 1조원이다.

금감원 시뮬레이션 결과 은행들의 배상액은 2천억원 초반대로 추정됐다.

적합성 원칙과 설명 의무 위반에 적용되는 30%를 기준으로 기업별 상황에 따른 가감 조정 결과 최종 배상 비율이 산정된다.

판매 은행이 주거래은행으로 외환 유입 규모 등을 쉽게 파악할 수 있었거나 계약 만기를 과도하게 장기간으로 설정해 위험성을 커지게 한 경우는 가중 사유다.

대기업·중견기업이거나 파생상품 거래 경험이 많은 경우는 배상 비율 감경 요인이다.

기업이 장기간의 수출 업무로 환율 변동성 관련 이해도가 크면 역시 배상 비율이 일정 수준 깎인다.

1997년 IMF(국제통화기금) 외환위기 이전부터 수출 업무를 한 기업이 대상이다.

은행 협의체 등을 활용한 자율조정 작업이 끝나더라도 은행들이 적극적으로 배상에 나설지는 미지수다.

현재 은행들은 배상에 미온적인 입장을 보인다.

민법상 손해액 청구권 소멸시효인 10년이 이미 지난 상태에서 배상하면 주주 이익을 해치는 배임에 해당할 수 있다는 논리에서다.

4개 기업에 대한 배상 금액(255억원)에 더해 나머지 기업들 배상 추정액(2천억원)이 만만치 않다는 점도 은행의 적극적인 배상을 주저하게 하는 요인이다.

/연합뉴스

![[속보] "키코 손실, 최대 41% 배상하라"…금감원, 불완전판매만 '판단'](https://img.hankyung.com/photo/201912/AA.20453103.3.jpg)