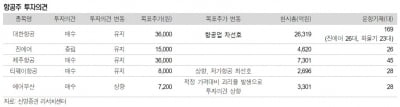

신주 인수에 1000억 투입 전망

일각 "시장 구조조정 땐 수혜"

이스타항공의 작년 말 기준 부채비율(부채/자기자본)은 484.4%, 자본잠식률은 47.9%에 달했다. 올해 일본 여행객 감소 등 업황 부진과 보잉 737-MAX 운항 중단에 따른 손실로 이스타항공 결손금 규모는 더 커질 것이란 전망이다.

정연승 NH투자증권 연구원은 “올해 700억원 규모의 자본결손이 예상되는 점을 감안할 때 제주항공의 부담이 커지는 것은 불가피하다”고 우려했다. 이한준 KTB투자증권 연구원은 “이스타항공 자본금 486억원을 넘어서는 약 1000억원 규모의 신주 취득이 있을 것으로 본다”고 말했다.

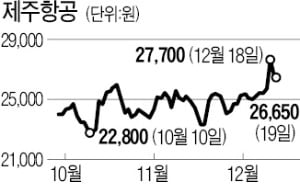

인수 결정 발표 후 상당수 증권사는 제주항공의 투자의견을 ‘보유’로 유지했다. NH투자증권, 신한금융투자, 삼성증권, 유진투자증권, KTB투자증권 등이다. 기관투자가의 매도세가 커지면서 19일 유가증권시장에서 제주항공은 1050원(3.79%) 떨어진 2만6650원에 장을 마쳤다.

일각에선 인수합병(M&A)을 계기로 저비용항공(LCC) 업계의 구조조정이 본격화되면 제주항공의 시장점유율이 높아지면서 실적에 도움이 될 것이란 의견도 나온다. 규모의 경제 측면에서도 제주항공의 ‘몸집’ 키우기가 긍정적이란 분석도 있다. 류제현 미래에셋대우 연구원은 “인수 후 두 회사의 합산 단거리 국제 여객시장 점유율은 15% 수준까지 증가할 것”이라고 예상했다.

김동현 기자 3code@hankyung.com

![제주항공은 이스타항공 샀는데...티웨이가 오르는 이유[한민수의 스톡뷰]](https://img.hankyung.com/photo/201912/ZA.20843361.3.jpg)