LG화학, 전기차 배터리 수주 150兆 돌파…향후 수익성 개선이 관건

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

LG화학 강점 분석

박연주 미래에셋대우 연구원

박연주 미래에셋대우 연구원

무엇보다 테슬라의 전기차가 세계적으로 인기를 끌면서 기존 내연기관 시장을 잠식하고 있다. 2020년부터 기존 자동차 업체들의 대응도 빨라지면서 더 성능이 좋고 가격은 싼 전기차가 대거 출시될 예정이다.

전기차 가치사슬 중에서 시장의 과점도가 가장 높은 부품이 배터리다. 글로벌 상위 4개 업체(LG화학, 삼성SDI, CATL, 파나소닉)의 시장 점유율은 2015년 50%에서 2019년 3분기 75%까지 확대됐다. 2015년 중국에서는 100여 개의 배터리 업체가 시장에 진출해 한국 배터리 업체를 추격하겠다고 공언했지만, 2020년 현재 CATL을 제외하고는 이렇다 할 업체가 보이지 않는다.

이 과정에서 생기는 열, 가스 발생 및 수명 저하 등의 문제를 해결하는 데 고도의 기술이 필요하다. 이는 오랜 양산 경험을 통해 확보되는 아날로그적 기술로 후발 업체들이 따라오기가 쉽지 않다.

이런 경쟁력의 격차는 향후 더 확대될 가능성이 높다. 선발 업체들은 이미 2~3년치 발주를 확보하고 대규모 투자를 진행 중이다. 차세대 기술 개발 역시 오랜 양산 경험을 확보한 선발 업체가 훨씬 유리하다.

최근 유럽에서 배터리 컨소시엄을 구성하는 등 자체 배터리 생산을 위해 노력하고 있지만 과거 중국 사례에서 보듯, 후발 업체가 배터리 기술을 확보하기가 쉽지 않다. 이들 업체가 양산 경험을 확보하는 시간 동안 이미 선발 업체의 경쟁력은 더 강화돼 있을 가능성이 높다. 자동차 업체로서도 자체 생산한 배터리가 경쟁력이 떨어진다면, 선발 배터리 업체와 합작법인을 설립하는 식으로 부품을 조달하는 것이 더 합리적인 선택일 수 있다.

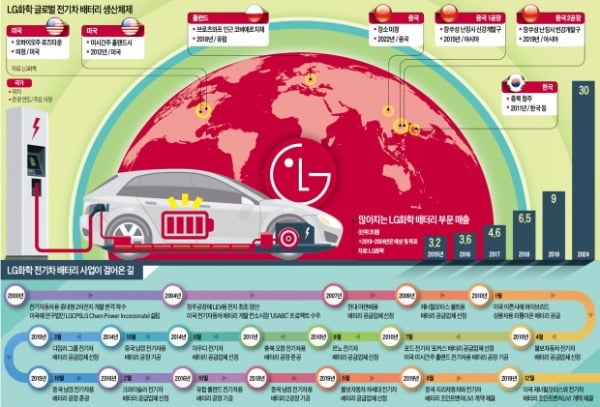

이 같은 시장 환경에서 LG화학의 전기차 배터리 사업의 가치는 향후 더 높아질 전망이다. 이는 추가 배터리 공급 계약 수주, 글로벌 자동차 업체와의 합작법인 설립, 중국 시장 진출, 전기차 배터리 부문의 수익성 개선 등이 견인할 것으로 기대된다.

LG화학의 전기차 배터리 수주는 150조원을 넘었다. 앞으로 더 확대될 가능성이 높다. 사실 지금까지 유럽 자동차 업체들은 환경 규제에 대응하기 위해 전기차를 개발했고, 판매 목표 역시 환경 규제에 대응하는 선에서 맞춰져 왔다.

그러나 테슬라 전기차가 인기를 끌면서 내연기관 시장을 잠식해 나가기 시작해 이제는 더 좋은 전기차를 개발해 테슬라와 경쟁할 수밖에 없다. 이를 위해서는 전기차 전용 플랫폼 도입, 규모의 경제를 통한 원가 절감, 배터리 관리 기술의 개발 등이 필요하다. 이 과정에서 배터리 발주 규모는 더 확대될 가능성이 높다.

일각에서는 LG화학의 전기차 배터리 부문이 이제까지 제대로 이익을 낸 적이 없기 때문에 배터리가 과연 수익성이 높은 제품인가에 대한 우려가 있다. 하지만 선발 배터리 업체들이 지금 받는 수주는 수익성이 높다.

지금 이익이 적은 이유는 배터리 수주와 매출 사이에 2~3년의 시차가 있기 때문이다. 초기 생산 안정화 등에 비용이 반영되는 요인도 있다. 배터리 자체의 수익성이 낮기 때문은 아니다. 어떤 제품의 수익성은 결국 수요와 공급으로 결정되는 것이고 현재 수급 상황은 선발 업체에 매우 긍정적이다. 2020년, 지난 20년간 쌓아온 LG화학의 경쟁력이 글로벌 시장에서 어떤 빛을 낼지 기대되는 시점이다.

Yonju.park@miraeasset.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)