"모두가 상승장 베팅할 때…우린 배당株로 하락 대비"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

글로벌 스타 펀드매니저에게 듣는다

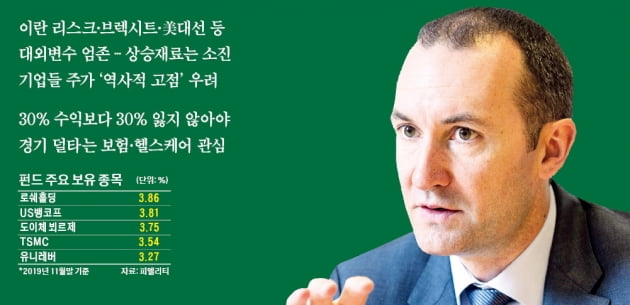

(3) 댄 로버츠 '피델리티 글로벌 배당인컴' 매니저

(3) 댄 로버츠 '피델리티 글로벌 배당인컴' 매니저

‘노란 불’ 켜진 증시

2014년 설정 이후 5년간 수익률은 96.58%(A클래스, 1월 17일 기준)다. 배당주 중심의 안정적인 포트폴리오를 짜서 꾸준한 수익을 내는 방식으로 운용한다. 로버츠 매니저는 “각국 중앙은행의 경기부양에 대한 기대가 주식시장에 선반영됐다”며 “투자자의 예상과 다른 방향으로 흘러가면 시장이 급락할 수도 있다”고 진단했다.

많은 기업의 주가가 역사적 고점까지 치솟은 점도 우려를 키우는 요인 중 하나다. 그는 “영업이익 증가, 금리 인하, 세금 감면, 자사주 매입 등 주가 상승 재료가 대부분 소진된 상황”이라며 “증시가 계속 상승세를 유지하기는 어려울 것”이라고 전망했다. “미국 등 일부 지역의 필수소비재, 통신 등의 업종을 중심으로 재무 건전성이 악화하고 있다”고 덧붙였다.

방어주 중심으로 대비해야

하지만 이것이 주식시장을 떠나야 할 이유는 아니다. 로버츠 매니저는 “저금리가 장기화되면서 안정적 배당소득과 자본차익을 추구하는 투자자에게 주식시장의 매력도가 높아지고 있다”고 했다.

그는 “변동성이 커질 것으로 예상될 때는 방어적 성격이 강하고, 경기 변화에 덜 민감한 보험, 헬스케어 업종에 관심을 가질 만하다”고 조언했다. 로버츠 매니저는 최근의 투자 업종 선정 방향에 대해 “실적 변동성이 큰 은행, 원자재 업종 비중을 축소하고 있다”고 말했다.

잃지 않는 투자 지향

10조원이 넘는 자산을 운용하며 꾸준한 성과를 낼 수 있는 이유를 묻자 “시장이 오를 때보다는 내릴 때에 대비해 포트폴리오를 짜는 것이 노하우”라고 했다.

저변동성 주식, 우량주, 방어주 중심으로 ‘투자 바구니’를 구성하다 보니 2017년 펼쳐진 랠리에서는 시장 수익률을 밑돌기도 했다. 로버츠 매니저는 “30%의 수익을 내는 것보다 30%를 잃지 않는 것이 중요하다”며 “시장이 급등할 때는 다소 성과가 낮을 수 있지만 시장이 하락할 때 타격이 덜한 포트폴리오가 중요하다”고 강조했다.

그가 투자할 때 가장 중요하게 보는 것은 밸류에이션(실적 대비 주가 수준)이다. 로버츠 매니저는 “무조건 싸게 사는 것이 중요하다”고 했다. 벤저민 그레이엄이 강조한 ‘안전 마진’을 확보해 손해보지 않는 방법이다.

그밖에 단순한 사업모델, 지속적 현금 흐름, 투명한 재무구조, 합리적 자본 배분도 주요 체크 포인트로 꼽았다. 로버츠 매니저는 “부채도 투자할 때 꼭 챙기는 중요한 요소 중 하나”라며 “배당수익률(주당배당금/주가)이 높아도 부채가 많은 기업에는 투자하지 않는다”고 설명했다.

강영연 기자 yykang@hankyung.com