실손보험금 타고 의료비 공제 받으면 가산세?…연말정산 '혼란'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

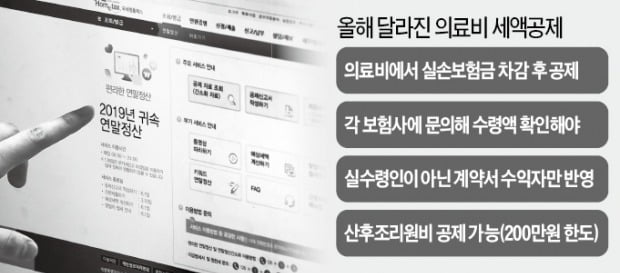

올해부터 개정 소득세법 적용

실손보험 수령액 차감한 뒤

의료비 세액공제 신청해야

실손보험 수령액 차감한 뒤

의료비 세액공제 신청해야

만 7세 미만 미취학 자녀에 대한 공제 혜택도 사라지면서 근로소득자들의 불만이 적지 않다.

실손보험금 안 빼면 부당 공제

국세청에 따르면 작년에 지출한 의료비에서 실손보험금 수령액을 뺀 뒤 의료비 공제를 신청해야 한다. 개정된 소득세법 시행령이 ‘실손의료보험금을 제외한다’는 내용을 추가해서다. 시행령은 ‘근로자가 직접 부담하는 의료비’를 세액공제 적용 대상으로 규정하고 있다. 실제로 받은 보험금은 세액공제 대상이 아니라는 얘기다.

따라서 근로소득자가 보험금 수령액을 빼지 않고 의료비 공제액을 계산하면 ‘부당 공제’에 해당한다. 추후 환급액 반납은 물론 최대 10%의 가산세를 물 수 있다. 의료비 세액공제는 총급여 기준 3%를 초과한 금액의 15%(난임 수술비는 20%)까지 세액공제가 가능하다.

실손보험 가입자는 의료비를 지출한 시점에서 3년 이내에만 청구하면 보험금을 받을 수 있다. 예컨대 2019년에 치료받은 뒤 보험금을 2021년에 탈 수 있다. 이 경우 2019년도 귀속분 연말정산 때 의료비 공제를 전액 신청한 뒤 2021년에 보험금 수령액을 의료비에서 차감해도 된다. 국세청 관계자는 “의료비 지출의 귀속 연도에 상관없이 실손의료 보험금을 실제로 수령한 연도에 의료비 공제의 차감 신청을 하면 문제가 없다”며 “사안이 다소 복잡할 수 있어 기획재정부와 협의한 끝에 이렇게 결론 냈다”고 설명했다.

실손보험금 실수령인과 수익자가 다를 경우엔 계약서상 수익자를 기준으로 의료비 공제에 반영해야 한다.

일각에선 의료비를 많이 쓴 해에 보험금을 청구하지 않다가 의료비 공제의 최소 기준(총 급여의 3%)에 미달할 것으로 예상되는 해에 몰아서 수령하는 편법이 나타날 것으로 보고 있다.

국세청이 ‘연말정산 간소화 서비스’에서 각 근로소득자의 보험금 수령액을 자동으로 입력해 주지 않는 것도 한계다. 국세청 측은 “실손보험 가입자들이 보험금을 얼마나 받았는지는 각자 알아서 확인해야 한다”고 말했다.

7세 미만 자녀도 취학하면 ‘혜택’

만 7세 미만 자녀가 세액공제 대상에서 제외되며 관련 문의도 쏟아지고 있다. 작년까지만 해도 20세 이하 자녀를 모두 공제해 줘 환급 혜택이 쏠쏠했기 때문이다. 정부는 아동수당과 중복 혜택을 줄 수 있다는 이유로 올해부터 어린 자녀에 대한 공제를 중단했다.

따라서 7세 이상 자녀에 대해서만 자녀 세액공제를 신청해야 한다. 두 명 이하라면 한 명당 15만원, 셋째부터 30만원씩 공제받을 수 있다. 작년에 자녀를 출산·입양했다면 당해에 한해서만 30만원(첫째)~70만원(셋째) 공제된다. 7세 미만이더라도 자녀가 조기 취학한 상태라면 예외적으로 기본 공제가 가능하다. 국세청 관계자는 “실제로 취학했는지 여부가 가장 중요하다”고 했다.

조재길 기자 road@hankyung.com

![[조재길의 경제산책] 고위공직 장기 공석…"너무 바쁜 靑민정실?"](https://img.hankyung.com/photo/202001/01.21583744.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)