BTS로 일궈낸 3兆…빅히트 'K콘텐츠 대장株' 오른다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'엔터업계 유니콘' 이르면 연내 IPO 추진

작년 영업이익 1000억 추정

국내외 투자자 뜨거운 관심

작년 영업이익 1000억 추정

국내외 투자자 뜨거운 관심

K콘텐츠 대장주 탄생 임박

빅히트가 상장하면 K콘텐츠 분야 대장주로 등극할 전망이다. 빅히트 기업가치가 드라마 제작사인 스튜디오드래곤(31일 현재 시가총액 2조3123억원), JYP엔터테인먼트(8767억원) 등을 압도할 것으로 예상된다.

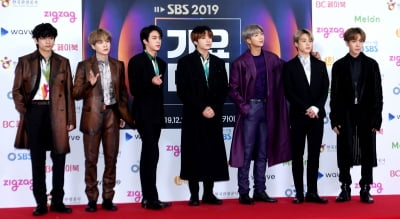

세계 음악시장에서 BTS가 높은 인기를 얻고 있어서다. BTS는 세계적으로 인기몰이에 성공하며 K콘텐츠의 대표 아이콘으로 자리 잡았다. 최근 발표한 신곡 ‘블랙스완’은 미국 빌보드를 포함한 세계 음원차트 순위권에 진입하며 뜨거운 인기를 반영했다. 2018년 빅히트엔터테인먼트와 BTS는 7년 재계약을 맺었다.

빅히트는 지난해 1000억원 안팎의 영업이익을 거둔 것으로 추정된다. JYP·SM엔터테인먼트의 지난해 추정 이익 기준 주가수익비율(PER) 평균인 35배를 적용하면 빅히트의 예상 기업가치는 단순 계산으로도 3조원 안팎에 이른다. 여기에 ‘BTS 프리미엄’을 인정받으면 기업가치는 더 높아질 여지가 있다.

한 투자은행(IB)업계 관계자는 “빅히트가 앞으로 거둘 이익 예상치에 국내가 아닌 해외 엔터 기업들의 PER을 적용하면 기업가치가 더 치솟을 수 있다”고 말했다. 이 관계자는 다만 “BTS의 병역 문제 등은 기업가치를 제한하는 변수가 될 것”이라고 지적했다.

신흥 주식 부자 예약한 방시혁 대표

빅히트 투자사들도 ‘대박’을 기대하고 있다. 방 대표의 친척인 방준혁 의장이 이끄는 넷마블은 2018년 2014억원을 투자해 2대 주주(지분율 25.22%)가 됐다. 스틱인베스트먼트, 중국 레전드캐피털도 지분을 보유하고 있다. 투자사 일부는 상장을 통해 투자금 회수(엑시트)를 계획 중인 것으로 알려졌다.

대형 IPO 행렬 이어지나

IB업계에서는 빅히트의 상장 시기가 언제가 될지 주목하고 있다. 빅히트는 국내외 증권사들에 상장 시점 및 상장 시장을 제시하지 않았다. 그러나 국내외 증권사 극소수만 압축해 입찰제안요청서(RFP)를 발송한 것을 감안하면 주관사 선정을 곧 끝내고 이르면 연내 상장을 추진할 것이란 관측이 나온다.

방 대표가 그동안 여러 차례에 걸쳐 상장 의지를 보였고, 투자사들의 자금 회수 요구도 있는 만큼 상장 시기가 늦어지진 않을 것이란 전망이 많다.

빅히트가 상장 주관사 후보로 외국계 증권사들을 ‘초대한’ 것은 공모 금액을 조 단위로 하기 위한 포석이란 분석도 나온다. BTS의 글로벌 인지도를 활용해 해외 투자자 유치에 적극 나설 것이란 전망이다.

증권업계는 빅히트가 가세하면서 올해 공모주 시장 규모가 한층 커질 것으로 기대하고 있다. 현재 예상 기업가치가 조 단위인 IPO 대어 다수가 연내 상장을 준비하고 있다. SK그룹의 SK바이오팜이 올 상반기까지 유가증권시장 상장을 마칠 계획이다. 카카오의 웹콘텐츠 플랫폼인 카카오페이지, 호반건설, 화장품 제조사 지피클럽 등은 연내 상장을 준비하고 있다. 호텔롯데, SK매직도 IPO 시기가 임박했다는 평가다. 카카오뱅크, 현대엔지니어링, 한화종합화학, 크래프톤 등은 조만간 상장 주관사 선정에 나설 후보로 꼽힌다.

이고운/이우상 기자 ccat@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)