▶본지 2월 7일자 A23면 참조

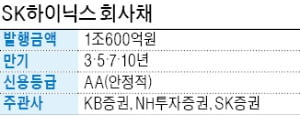

만기별로는 △3년물은 1600억원에서 3400억원 △5년물은 2000억원에서 3600억원 △7년물은 600억원에서 1300억원 △10년물은 800억원에서 2300억원으로 늘렸다. 국내에서 발행된 회사채 가운데 가장 많은 규모다. 종전 최대 기록은 LG화학(2018, 2019년)과 포스코(2019년)의 1조원이었다. SK하이닉스는 이번에 조달한 자금을 올해 차례로 만기를 맞는 차입금 상환에 사용할 계획이다.

채권 투자 수요가 발행 규모를 훌쩍 뛰어넘는 상황이 지속되면서 사상 최대 기록이 잇달아 바뀌고 있다. 기관들은 올초에도 새로 유입된 자금을 운용하기 위해 우량등급 회사채를 공격적으로 담고 있다. 최근엔 기업 신용등급 하락 위험이 커지면서 우량 회사채를 사들이기 위한 기관들 간 경쟁이 더욱 치열해지고 있다. 대규모 발행을 뒷받침할 수요가 풍부하다는 평가다.

이 같은 수급 상황에 힘입어 SK하이닉스를 포함해 신용등급이 ‘AA-’ 이상인 기업 9곳이 올 들어 회사채 수요예측에서 1조원이 넘는 투자수요를 모았다. SK하이닉스의 신용등급은 10개 투자적격등급 중 세 번째로 높은 ‘AA’(안정적)다.

반도체 업황이 회복될 것이란 기대가 커지는 것도 대규모 투자 수요를 모으는 데 한몫했다. 올 들어 D램 가격이 반등하는 가운데 데이터센터, 스마트폰 등 전방산업 수요 증가로 반도체업체 실적이 개선될 것이란 전망이 나오고 있다. 글로벌 신용평가사 스탠더드앤드푸어스(S&P)는 지난해 약 11조3000억원이던 SK하이닉스의 상각전영업이익(EBITDA)이 올해 13조~14조원 수준으로 늘어날 것으로 분석했다.

김진성 기자 jskim1028@hankyung.com

![증권가 "이번 주 신종코로나 분수령"…2월 수출 주목[한민수의 스톡뷰]](https://img.hankyung.com/photo/202002/ZA.21724529.3.jpg)