퇴직연금 10억 만들기가 로또?…공격 투자땐 평균 6억9900만원 수익

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

장경영의 재무설계 가이드

(95) 퇴직연금 10억원 만들기

<1>원리금 보장방식

<2>공격적 밸런스드펀드 방식

<3>보수적 밸런스드펀드 방식

세가지로 나눠 시뮬레이션

장경영 한경 생애설계센터장

(95) 퇴직연금 10억원 만들기

<1>원리금 보장방식

<2>공격적 밸런스드펀드 방식

<3>보수적 밸런스드펀드 방식

세가지로 나눠 시뮬레이션

장경영 한경 생애설계센터장

한 설문조사에서 이렇게 물었더니 많은 사람이 ‘10억~20억원’이라고 답했다. ‘돈이야 많을수록 좋지’라고 생각할 것 같지만 이런 질문을 받으면 ‘10억원’을 기준점으로 삼는 사람이 많다는 얘기다. 사실 10억원은 엄청나게 큰돈이다. 물론 가파르게 치솟는 아파트값을 보면 10억원이 ‘흔한 돈’처럼 느껴지기도 한다. 그러나 많은 사람이 어쩌면 평생 한 번도 가져보지 못할 거액인 것은 분명하다.

확정기여(DC)형 퇴직연금에 가입한 사람이라면 퇴직연금이 10억원 만들기의 수단이 될 수 있다. 이 말에 “어림없는 일”이라고 고개를 가로젓는 사람이 많다. DC형 퇴직연금 가입자 누구나 10억원을 만들 수 있는 건 아니란 점에서 이런 반응은 맞다. 하지만 814만분의 1보다는 성공 확률이 훨씬 높다. 그렇다면 얼마나 될까. 근로복지공단에서 실시한 시뮬레이션 결과를 살펴보자.

35세 직장인이 65세까지 30년간 퇴직연금에 투자한다고 가정했다. 첫해 300만원이 DC 계좌에 들어오고 이후 19년간 그 금액이 매년 3%씩 인상되다가 마지막 10년 동안 동결되는 걸로 가정했다. 즉 55세까지는 임금 상승률이 연 3%이고 그 이후는 동결된다는 얘기다. 이렇게 되면 30년간 총 1억3000만원 정도가 DC 계좌에 들어온다. 투자 원금이 1억3000만원이란 의미다.

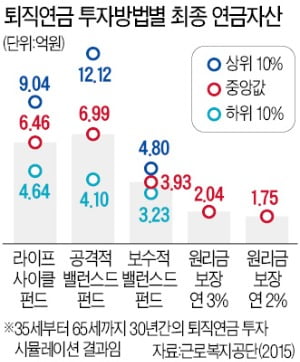

이 돈의 투자 방법은 총 다섯 가지다. 원리금 보장 방법은 두 가지인데 수익률이 연 2%와 연 3%다. 연 2% 수익률로 30년 투자하면 1억7500만원이 모인다. 연 3%일 때는 2억400만원이 쌓인다.

나머지 세 가지는 펀드에 투자하는 방법이다. 과거 실제 금융시장 데이터로 시뮬레이션을 5000회 실행했다. 첫 번째 방법은 라이프사이클펀드 투자 방식이다. 처음에 주식형 펀드와 채권형 펀드에 각각 70%와 30%를 투자한 뒤 매년 주식형 펀드의 투자 비중은 줄이고 채권형 비중은 늘리는 방식이다. 다시 말해 젊을수록 주식에 많이 투자하고 은퇴 시점이 가까워질수록 채권 투자를 많이 한다는 얘기다. 타깃데이트펀드(TDF)가 이런 방식을 사용한다.

두 번째 방법은 공격적 밸런스드펀드 방식이다. 주식형 펀드 비중 70%와 채권형 펀드 30%를 30년간 계속 유지하는 식이다. 중간에 주가가 올라서 주식형 펀드 비중이 높아지면 주식형 펀드를 환매하고 채권형 펀드를 더 사서 7 대 3 비율을 맞춘다. 이렇게 비율이 유지된다는 의미에서 영어 밸런스드가 쓰였다.

세 번째 방법은 보수적 밸런스드펀드 방식이다. 주식형 펀드 비중 30%와 채권형 펀드 70%를 30년간 유지한다. 공격적 밸런스드펀드 방식과 정반대다. 채권형 펀드 비중이 높기 때문에 그만큼 안정적인 대신 높은 수익률을 추구하기는 어렵다.

5000회의 시뮬레이션 결과, 세 가지 펀드 투자 방법 중 공격적 밸런스드펀드 방식이 중앙값 6억9900만원으로 가장 좋은 성과를 보였다. 이 말은 공격적 밸런스드펀드 방식의 5000회 투자 결과를 최종 연금자산을 기준으로 줄 세워 보니 한가운데 값이 6억9900만원이었다는 의미다. 이어 라이프사이클펀드 6억4600만원, 보수적 밸런스드펀드 3억9300만원이었다. 중앙값으로만 보면, 세 가지 펀드 투자 방법으로 마련한 연금자산이 원리금 보장 방법 보다 2~3배 많다.

공격적 밸런스드펀드 방식은 5000회 중 상위 10%에 속하는 500회의 평균적인 연금자산이 12억1200만원에 달했다. 투자자 10명 중 1명이 12억원 이상을 마련했다는 말이다. 하위 10%의 평균은 4억1000만원이었다. 라이프사이클펀드 방식과 보수적 밸런스드펀드 방식의 하위 10% 평균은 각각 4억6400만원과 3억2300만원이었다.

하위 10%에 속하더라도 평균적으로는 원리금 보장 방법보다 더 많은 연금자산이 쌓인 것이다. 그래서 이렇게만 보면 펀드 투자 방법이 무조건 나아 보인다. 하지만 펀드 투자 방법은 수익이 확정적이지 않다. 하위 10% 중에는 원리금 보장 방법보다 훨씬 적은 연금자산을 마련한 경우도 있다는 얘기다. 이런 한계에도 불구하고 로또 1등보다는 도전할 만한 가치가 충분하다.

longrun@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)