9만원대까지 깨진 KT&G…기관들 계속 내다파는 이유는

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

투자자들 사이에서 박스권 종목으로 인식되던 KT&G 주가가 추락을 이어가고 있다. 기관들의 매도세가 이어지면서 '보루'격으로 여겨졌던 9만원대까지 깨진 상황이다. 실적과 성장성에 대한 우려가 겹치면서 투자심리를 위축시키고 있다는 게 증권업계의 설명이다.

20일 유가증권시장에서 KT&G는 오전 현재 전날보다 하락한 8만7800원에 거래중이다. 전날 장중 한때 최근 3년내 최저가인 8만7500원까지 떨어졌다. 지난해 내내 9만원 중반대에서 10만원 후반대를 오가던 박스권 흐름을 보였지만 2월 들어서 박스권 하단을 뚫었다. 기관들은 2월 들어 19일까지 KT&G를 875억원 순매도했다. 지난달 29일 KT&G가 세계 매출 1위 담배 회사인 필립모리스 인터내셔널와 전자담배 릴의 해외 판매 독점 공급계약을 맺었다는 호재를 내놨지만 주가는 무덤덤하게 움직이고 있다.

실적이 시장 기대에 못미친데다가 성장성을 훼손하는 요인이 해소되지 못하고 있다는 게 증권업계의 평가다. KT&G가 지난 13일 내놓은 지난해 4분기 실적이 향후 성장에 대한 우려로 이어졌단 얘기다. KT&G는 지난해 4분기 전년 동기보다 4.5% 줄어든 2518억원의 영업이익을 냈다. 컨센서스(증권사 추정치 평균)를 15.9% 밑돈 어닝쇼크다. 금융정보업체 에프앤가이드에 따르면 올해 KT&G의 영업이익 컨센서스는 작년보다 9.4% 많은 1조5117억원이다. 3개월전 예측치(1조5711억원)보다 줄었다.

중동 지역 담배 유통사인 '아코로자이'와의 유통 계약 연장이 지연되고 있다는 점이 성장성 훼손 요인으로 꼽힌다. 차재헌 DB금융투자 연구원은 "수출 담배 판매량 감소가 이어지고 있다"며 "올해도 부동산으로 인한 이익분을 제외하면 본업으로 인한 성장성은 높지 않다"고 설명했다.

다만 KT&G의 밸류에이션 매력(실적 대비 주가 수준)은 높아졌다. 중동 계약 등이 이뤄지면 밸류에이션에 따라 주가 상승 여력을 갖출 것이라는 기대가 여전히 큰 이유다. KT&G의 12개월 선행 주가수익비율(PER:주가/주당순이익)은 10배로 3개월전(11배)보다 낮아졌다. 필립모리스(14.5배)와의 격차도 벌어졌다.

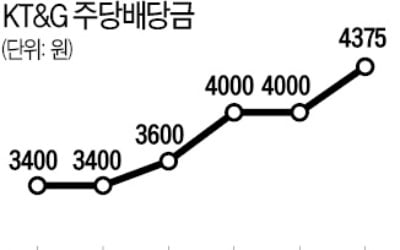

주가 하락으로 배당주로서의 매력도 커졌다. KT&G의 지난해 결산 배당금은 주당 4400원이다. 현재 시가 기준 배당수익률은 5.02%이다. 주주들 사이에선 배당 매력에도 불구하고 성장성 의문 탓에 주가가 지지부진하다면 회사측에서 주주가치 제고를 위해 뭔가 추가 방안을 제시해야 하는 것 아니냐는 목소리도 나온다.

고윤상 기자 kys@hankyung.com

20일 유가증권시장에서 KT&G는 오전 현재 전날보다 하락한 8만7800원에 거래중이다. 전날 장중 한때 최근 3년내 최저가인 8만7500원까지 떨어졌다. 지난해 내내 9만원 중반대에서 10만원 후반대를 오가던 박스권 흐름을 보였지만 2월 들어서 박스권 하단을 뚫었다. 기관들은 2월 들어 19일까지 KT&G를 875억원 순매도했다. 지난달 29일 KT&G가 세계 매출 1위 담배 회사인 필립모리스 인터내셔널와 전자담배 릴의 해외 판매 독점 공급계약을 맺었다는 호재를 내놨지만 주가는 무덤덤하게 움직이고 있다.

실적이 시장 기대에 못미친데다가 성장성을 훼손하는 요인이 해소되지 못하고 있다는 게 증권업계의 평가다. KT&G가 지난 13일 내놓은 지난해 4분기 실적이 향후 성장에 대한 우려로 이어졌단 얘기다. KT&G는 지난해 4분기 전년 동기보다 4.5% 줄어든 2518억원의 영업이익을 냈다. 컨센서스(증권사 추정치 평균)를 15.9% 밑돈 어닝쇼크다. 금융정보업체 에프앤가이드에 따르면 올해 KT&G의 영업이익 컨센서스는 작년보다 9.4% 많은 1조5117억원이다. 3개월전 예측치(1조5711억원)보다 줄었다.

중동 지역 담배 유통사인 '아코로자이'와의 유통 계약 연장이 지연되고 있다는 점이 성장성 훼손 요인으로 꼽힌다. 차재헌 DB금융투자 연구원은 "수출 담배 판매량 감소가 이어지고 있다"며 "올해도 부동산으로 인한 이익분을 제외하면 본업으로 인한 성장성은 높지 않다"고 설명했다.

다만 KT&G의 밸류에이션 매력(실적 대비 주가 수준)은 높아졌다. 중동 계약 등이 이뤄지면 밸류에이션에 따라 주가 상승 여력을 갖출 것이라는 기대가 여전히 큰 이유다. KT&G의 12개월 선행 주가수익비율(PER:주가/주당순이익)은 10배로 3개월전(11배)보다 낮아졌다. 필립모리스(14.5배)와의 격차도 벌어졌다.

주가 하락으로 배당주로서의 매력도 커졌다. KT&G의 지난해 결산 배당금은 주당 4400원이다. 현재 시가 기준 배당수익률은 5.02%이다. 주주들 사이에선 배당 매력에도 불구하고 성장성 의문 탓에 주가가 지지부진하다면 회사측에서 주주가치 제고를 위해 뭔가 추가 방안을 제시해야 하는 것 아니냐는 목소리도 나온다.

고윤상 기자 kys@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)