'M&A 선수' 김광호, 이번엔 케이프 노리나

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

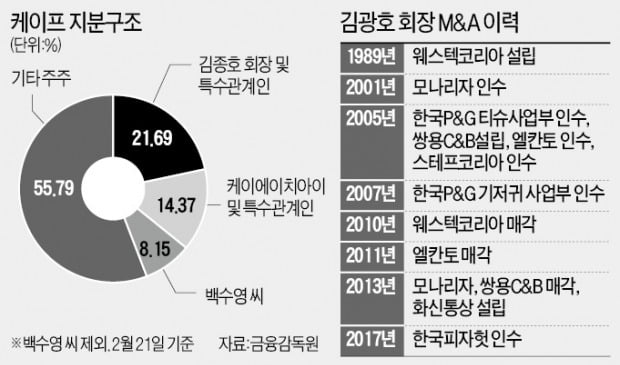

지분 14.37% 확보…행보 주목

케이프 설립자 차녀와 연합하면

최대주주 김종호 회장에 지분 앞서

주주들 간 지분경쟁 치열해질 듯

케이프 설립자 차녀와 연합하면

최대주주 김종호 회장에 지분 앞서

주주들 간 지분경쟁 치열해질 듯

23일 금융감독원 전자공시시스템에 따르면 김 회장은 자신이 지분 100%를 각각 가진 케이에이치아이(투자회사)와 화신통상을 통해 케이프 지분을 이달 중순께 장내 매수해 보유 지분을 13.31%에서 14.37%로 늘렸다. 그는 한 달 전부터 케이프 지분을 공격적으로 사들이고 있다. 지난달 포스코-KB조선업투자조합으로부터 케이프 전환사채권 40억원어치를 인수하는 한편 60억원어치 케이프 주식을 장내 매수했다.

김 회장은 대기업 샐러리맨 출신으로 M&A를 통해 수천억원대 재산을 축적한 독특한 이력을 가진 인물이다. 그는 두산그룹 해외지사장을 그만두고 1989년 웨스텍코리아를 설립해 기업공개(IPO)를 통해 큰돈을 번 후 2001년에 모나리자, 2005년에는 쌍용C&B, 엘칸토를 잇따라 인수했다. 이후 2009년에는 웨스텍코리아를 예림당에, 2011년에는 엘칸토를 이랜드에 팔았다. 2013년에는 모나리자와 쌍용C&B를 모건스탠리PE에 성공적으로 매각해 2000억원대 차익을 남긴 것으로 알려졌다. 2017년에는 한국피자헛을 인수했다.

케이프는 조선기자재인 실린더라이더 등을 생산하는 제조업체다. 지난해 3분기까지 매출 2548억원, 영업이익 152억원을 거뒀지만 시가총액은 1000억원이 안 되는 저평가주다. 게다가 자회사 케이프인베스트먼트를 통해 케이프투자증권까지 보유하고 있다. 금융정보업체 에프앤가이드에 따르면 케이프의 작년 3분기 기준 주가순자산비율(PBR: 주가/주당순자산)은 0.37배에 불과하다.

한 M&A 전문가는 “김 회장은 주로 저평가된 기업을 인수한 후 가치를 끌어올려 매각해 차익을 거둬 왔다”며 “케이프의 실적 가치와 자산 가치 대비 주가가 저평가돼 있다는 점에서 M&A 타깃으로 점찍은 것으로 보인다”고 말했다.

케이프 대주주 사이에 경영권 분쟁설도 제기되고 있다. 금융투자업계에 따르면 최대주주 김종호 회장의 처제인 백수영 씨가 김광호 회장과 손을 맞잡는 방안을 검토 중인 것으로 알려졌다.

케이프 설립자 백충기 전 회장의 차녀인 백씨는 케이프 지분 8.15%를 보유하고 있다. 백씨가 김종호 회장의 특수관계인에서 이탈해 김광호 회장과 힘을 합치면 이들의 지분은 22.52%로 김종호 회장 측(21.69%)보다 근소하게 많아진다. 지난달 백씨가 김종호 회장 측에서 이탈할 것이라는 말이 돈 이후 김종호 회장의 부인 백선영 씨는 자녀들과 함께 케이프 지분을 장내에서 사들이고 있다.

투자은행(IB)업계 한 관계자는 “김광호 회장의 지분 확대가 대부분 올해 이뤄진 만큼, 작년 말 기준으로 의결권을 행사하는 올해 정기 주총보다는 추후 임시 주총 소집을 요청해 본격적으로 경영 참여를 시도할 것”이라고 설명했다. 케이프 관계자는 “적대적 M&A 시도가 발생했다는 사실을 인지하고 있다”며 “회사 차원의 대응 방안을 고민하고 있다”고 말했다.

전범진 기자 forward@hankyung.com

![[마켓인사이트] '대표 학력위조' 갈등 커진 부릉…투자유치·매각 '제동'](https://img.hankyung.com/photo/202002/AA.21778189.3.jpg)