"백화점·면세점·뷰티사업 고른 성장…신세계, 올 매출 7조 달할 듯"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

신세계백화점 강점 분석

박은경 삼성증권 연구원

박은경 삼성증권 연구원

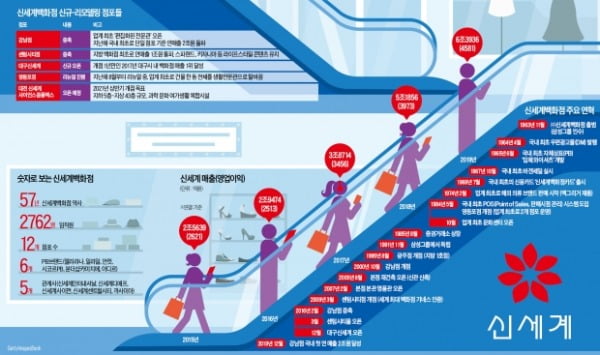

국내 유통업계는 밖으로는 온라인 유통업체와의 경쟁에서 위축되고, 안에서는 인건비 등 비용 상승으로 많은 어려움을 겪고 있다. 신세계는 이와 차별화된 성장 스토리를 쓰고 있다. 2016년부터 지난 4년간 매출은 연평균 26%씩 성장해 2015년 2조6000억원에서 2019년 6조4000억원까지 커졌다. 같은 기간 영업이익도 연평균 16%씩 증가해 2600억원에서 4700억원으로 늘었다.

이처럼 차별화된 성장세를 보일 수 있었던 배경은 다음 세 가지다. 첫째, 2015년 면세점 사업권을 획득하며 신성장동력을 확보했다. 둘째, 2016년 면세사업과 신세계인터내셔날의 시너지를 통해 뷰티사업을 또 다른 성장 동력으로 확보했다. 셋째, 유연한 상품 및 브랜드 소싱으로 백화점업계 내 점유율을 확대했다.

또 다른 성장의 축인 뷰티사업은 신세계인터내셔날이 담당하고 있다. 신세계인터내셔날은 2015년까지 의류 회사였고 구조적인 성장 둔화에 직면해 있었다. 하지만 신세계인터내셔날은 그룹의 면세점 사업 본격화를 계기로 성장 산업인 화장품 사업을 집중적으로 육성하기 시작, 2019년에는 영업이익 845억원 중 90%를 화장품에서 올리는 체질 개선에 성공했다.

성장 기여도 측면에서는 면세점과 뷰티사업이 월등히 높지만 사실 신세계의 강점을 가장 잘 드러내는 사업은 백화점 사업이다. 백화점업은 2016년 이후 4년간 연평균 1% 성장하는 데 그칠 정도로 산업 성장성이 정체됐고 업체 간 점유율도 고착화돼 있었다. 여기에 균열을 일으키고 있는 게 신세계다. 신세계는 소비자 트렌드를 적시에 반영하는 유연한 상품 및 브랜드 소싱으로 2015년 20.4%에 불과하던 점유율을 2018년 28.2%까지 끌어올렸다(신세계 추정). 올해에는 인천점 영업종료 영향으로 점유율이 하락했을 것으로 추정되나 여전히 기존점 성장률에선 경쟁사를 압도한다.

앞서 언급한 신세계의 세 가지 성장 축은 적어도 향후 2년간 유효할 것으로 예상된다. 올초 갑작스런 신종 코로나바이러스 감염증(코로나19) 사태에도 불구하고 연간 매출은 지난해보다 9% 증가한 7조원, 영업이익은 10% 성장한 5161억원으로 전망된다. 내년 매출은 10% 성장한 7조7000억원, 영업이익은 22% 성장한 6305억원이 예상된다. 2020년 성장의 중심엔 백화점이, 2021년 성장의 중심엔 면세점이 있을 전망이다.

올해 백화점이 경쟁사 대비 차별화된 성장성을 만들어 낼 수 있을 것으로 보는 이유는 신세계의 높은 해외명품 매출 의존도 때문이다. 신세계백화점의 해외명품 매출 비중은 30%에 달한다. 15% 내외에 그치는 경쟁사를 압도하는 것으로 알려져 있다. 산업통상자원부에 따르면 백화점 내 해외명품 매출의 전년 대비 성장률은 2018년 10%, 2019년 20%에 육박했다. 코로나19 감염증으로 소비가 크게 위축된 지금도 해외명품 매출은 성장세를 이어가고 있는 것으로 추정된다. 해외명품 수요 강세 현상은 큰 흐름의 소비패턴 변화 때문인 것으로 보이며 당분간 지속될 것으로 전망된다.

코로나19 감염증으로 현 시점에선 기대보다 우려가 큰 게 사실이다. 그러나 향후 2~3년간 면세점업의 구조적인 성장 잠재력에 대해서는 의심할 필요가 없다. 한국 면세업 매출은 중국의 고가 화장품 수요와 밀접한 상관관계가 있는 것으로 추정되는데, 이 수요가 당분간 20~30% 수준의 높은 성장세를 유지할 전망이기 때문이다. 지난해까진 수요강세에도 불구하고 면세업계 내 경쟁을 우려해야 하는 상황이었다면, 주요 업체 2개가 사업을 철수한 올해부터는 ‘톱3’ 체제가 공고해지며 불필요한 경쟁 비용도 지출되지 않을 것으로 기대된다. eunkyung44.

park@samsung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)