가계·기업 빚, 2배로 급증…위기 번지면 '3100조 뇌관' 흔들

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

우리 경제 방파제는 안전한가

(3) 금융 안정성

자산시장 붕괴 경고음에 촉각

가계·기업부채, GDP 대비 1.64배

수년간 低금리에 취약계층 대출↑

제2금융권이 압도적으로 많아

(3) 금융 안정성

자산시장 붕괴 경고음에 촉각

가계·기업부채, GDP 대비 1.64배

수년간 低금리에 취약계층 대출↑

제2금융권이 압도적으로 많아

‘뇌관’은 3100조원에 이르는 기업·가계 대출이다. 2008년 금융위기 때보다 두 배 이상 많은 규모다. 특히 고용 악화와 소비 충격으로 ‘약한 고리’인 가계 대출과 자영업 부문 대출이 빠르게 부실화될 수도 있다는 우려가 나온다.

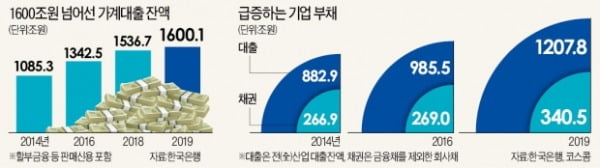

18일 한국은행에 따르면 지난해 말 기준 국내 가계 대출 잔액 규모는 1600조1000억원(할부금융 등 판매신용 포함)이었다. 글로벌 금융위기 때인 2008년 723조5000억원에서 11년 만에 두 배 이상으로 증가했다.

대출 잔액과 채권 발행 잔액을 합한 기업의 부채 규모도 지난해 1500조원을 돌파했다. 한은의 산업별 대출금 잔액 통계를 보면 2017년 1000조원을 넘어선 지 2년 만인 지난해 말 1207조8000억원을 기록했다. 이 역시 2008년 글로벌 금융위기(686조4000억원)에 비해 두 배 가까이로 늘었다. 작년 말 회사채 발행 잔액(340조5000억원)은 2008년(120조원)에 비해 세 배 가까운 규모로 불어났다.

지난해 가계와 기업의 부채 규모를 합한 3148조4000억원은 명목 국내총생산(GDP) 1914조원의 1.64배에 해당한다. 2008년에는 GDP 대비 부채 규모가 1.27배였다.

부채 규모가 급증한 것은 최근 몇 년간 지속된 저금리 기조 때문이다. 문제는 금융사들이 신용등급이 낮은 가계와 기업에도 대출을 늘렸다는 것이다. 한국은행이 가계 부채 데이터베이스를 활용해 추정한 취약차주 대출 규모는 작년 상반기 기준 약 86조원이다. 취약차주란 세 건 이상 금융사 차입을 한 다중채무자이면서 신용등급 7~10등급의 저신용 또는 소득 하위 30%의 저소득 차주를 말한다. 중소기업 대출 규모는 전체 기업 대출의 70% 정도인 900조원 안팎으로 추정된다.

김진성 우리금융경영연구소 본부장은 “금융시장에서는 주가가 빠지고 환율이 오르고 신용위험은 높아지는 전형적인 위기 현상이 나타나고 있다”고 말했다. 그는 “사태가 장기화하면 실물과 금융시장 전반에 타격이 나타날 수 있다”고 우려했다.

“제2금융권부터 부실 우려”

저신용 가계와 기업에 대한 대출 비중이 가파르게 증가한 곳은 저축은행, 상호금융 등 제2금융권이다. 작년 말 기준 상호금융의 중소기업 대출 잔액은 76조9000억원, 저축은행은 37조2000억원이다. 은행(742조6000억원)에 비해 절대규모는 작지만 전년 대비 증가율이 은행은 7.1%인 데 비해 상호금융은 15.6%, 저축은행은 9.5%다.

취약차주에 대한 가계 대출액은 제2금융권이 압도적으로 많았다. 작년 상반기 기준 은행의 취약차주 대출 잔액은 3조7000억원에 불과하지만 대부업체 60조4000억원, 저축은행 25조9000억원, 여신전문금융사(카드, 캐피털 등) 14조5000억원, 보험사 7조7000억원이었다.

전문가들은 “2011년 저축은행 사태처럼 제2금융권의 대출 부실이 심해지면 지급 불능에 빠져 ‘뱅크런’(고객들의 대규모 현금 인출 사태)이 일어날 수 있다”고 우려한다. 장보형 하나금융경영연구소 실장은 “은행은 금융위기를 거치며 자기자본비율을 확충하는 등 건전성을 높였지만 비은행 금융사들은 풍부한 유동성, 저금리 기조를 활용한 고수익 추구가 많았다”고 말했다. 장 실장은 “가계 대출과 중소기업 대출이 이번 사태로 충격받을 수 있는 영역”이라며 “비은행 금융사가 얼마나 버텨낼지가 관건”이라고 덧붙였다.

가계 대출 중 주택담보대출 비중이 높다는 점도 위험 요인으로 꼽힌다. 작년 말 기준 주택담보대출 잔액은 842조9000억원으로 전체 가계 대출의 53%를 차지한다. 금융사가 대출을 회수하면 주택 급매물이 쏟아지고, 매매가가 전세가보다 하락하는 ‘깡통 주택’이 등장할 가능성도 있다. 김상봉 한성대 경제학과 교수는 “주택담보대출을 제대로 관리하지 않으면 부실이 한꺼번에 터질지 모른다”며 “실물경기 침체가 금융으로 옮겨간 뒤 다시 실물로 올 수 있다”고 했다.

이태훈/임현우/송영찬 기자 beje@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)