"회사채 시장 위기 없다"…선 그은 베테랑 애널리스트

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

김상만 하나금투 자산분석실장

美와 달리 우량등급 위주 재편

회사채 발행기업 보유현금

1년 내 갚아야 할 금액보다 4배↑

美와 달리 우량등급 위주 재편

회사채 발행기업 보유현금

1년 내 갚아야 할 금액보다 4배↑

김상만 하나금융투자 자산분석실장(상무·사진)은 25일 발간한 ‘4월 위기설? 어이가 없다’는 보고서를 통해 최근 커지는 회사채시장 위기 가능성을 일축했다. 김 실장은 “코로나19 확산으로 금융시장 변동성이 증폭되면서 회사채 발행시장 분위기가 다소 위축됐지만 신용경색을 운운할 상황은 결코 아니다”고 강조했다.

코로나19가 대유행(팬데믹) 국면으로 치달으면서 회사채시장에선 수요예측(사전 청약) 모집액을 채우지 못하는 기업이 하나둘씩 늘고 있다. 다음달 채권 발행을 준비하고 있는 기업 중 상당수는 아직 조달 일정을 확정짓지 못하고 있다.

김 실장은 이런 분위기 변화에도 현 상황을 위기로 보기 어렵다고 평가했다. 무엇보다 국내 회사채시장이 우량등급 위주로 구성된 점을 근거로 들었다.

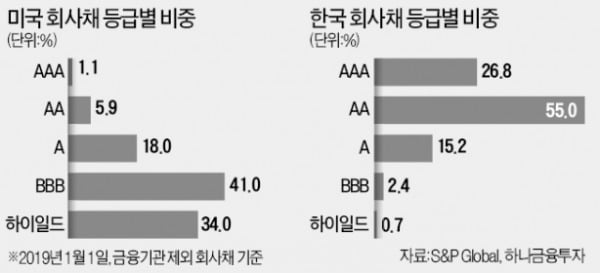

국내 회사채시장에서 투기 등급인 하이일드 회사채 비중은 0.7%에 불과하고 나머지 99.3%는 투자적격등급이다. 투자적격 중에서도 우량등급인 AA- 이상 비중은 전체의 81.8%에 달한다. 하이일드 비중이 34%에 달하는 미국과 크게 다르다.

김 실장은 “한국은 외환위기와 글로벌 금융위기를 겪으며 회사채시장이 우량 대기업 위주로 재편됐다”며 “신용등급 하락은 있겠지만 부도를 걱정할 만한 시절은 지났다”고 말했다.

김 실장은 기업들이 만기 도래 예정인 회사채를 갚을 만한 현금도 충분히 보유하고 있다고 봤다. 지난해 3분기 말 기준 국내 회사채 발행기업 196곳이 평균적으로 보유한 현금 및 현금성자산은 5664억원이다. 앞으로 이들이 1년 안에 갚아야 할 평균 회사채 금액(1440억원)보다 네 배가량 많은 수치다.

김 실장은 “다음달 만기가 도래하는 회사채 약 5조9000억원은 통상적인 수준에서 크게 벗어난 규모는 아니다”며 “발행잔액이 240조원인 시장에서 이 정도 규모는 코끼리 코에 비스킷”이라고 했다.

김 실장은 정부가 지난 24일 내놓은 채권시장 안정화 방안에 대해선 “실제 필요성은 크지 않지만 예방 차원에선 적절하다”고 평가했다. 정부는 총 20조원 규모의 채권시장안정펀드를 조성해 회사채와 우량 기업어음(CP) 등을 매입하기로 했다.

김진성 기자 jskim1028@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)