두산건설 매물로 나왔다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

두산重 자구책 마련 착수

30일 채권단에 따르면 두산중공업은 최근 두산건설 매각을 위한 투자안내문(티저레터)을 배포했다.

추가 유동성 확보 시급

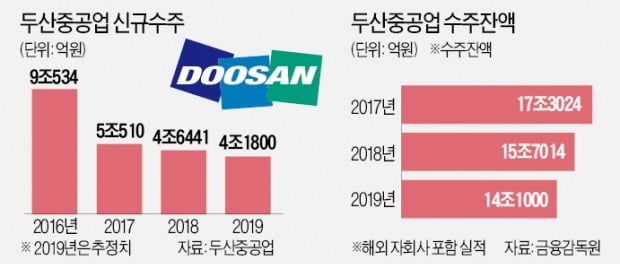

두산중공업은 30일 지난해 신규 수주액이 4조1800억원가량으로 추산된다고 밝혔다. 3년 전인 2016년(9조534억원)과 비교해 53.8% 급감했다. 작년 매출(별도 기준)은 3조7086억원으로 최대 실적을 올린 2012년(7조6726억원)의 절반에도 못 미쳤다.

산업계에서는 이런 까닭에 두산중공업이 두산건설 매각에 속도를 높일 것으로 분석했다. 두산중공업은 지난해 12월 두산건설을 상장폐지하고 완전자회사로 편입했다. 이때부터 두산중공업이 두산건설을 매각할 가능성이 크다는 관측이 확산됐다. 두산건설이 대규모 미분양으로 적자에서 벗어나지 못하고 있는 데다 10여 년간 두산건설에 2조원 이상을 투입한 두산중공업을 비롯 두산 계열사들의 자금 동원력에도 한계가 있을 것이라는 전망이 많았다. 두산중공업 관계자는 “채권단과 논의해 매각 등의 방안을 추진하겠지만 당장은 검토하고 있지 않다”고 말했다.

채권단 “지배구조 개편 검토”

하지만 채권단 측은 유상증자, 추가 채권 발행 등의 방안이 현실성이 떨어지는 것으로 보고 있다. 지주사인 (주)두산이 차입금을 감당할 수준의 유동성을 마련할 수 있을지 의문이라는 게 채권단의 설명이다.

채권단은 두산중공업 구조조정에 그치지 않고 두산그룹의 지배구조 재편까지 염두에 두고 있는 것으로 알려졌다. 그룹 중간지주사 역할을 하고 있는 두산중공업의 재무구조가 악화하면서 두산밥캣, 두산인프라코어 등 계열사들의 자금 조달에도 불리할 수 있다는 판단이다. 산업은행은 이를 두고 “나쁜 부모 밑에 있어서 자식들이 자금 조달을 못 하는 측면도 있다”고 표현했다.

이수빈/이상은 기자 lsb@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)