'A+' 이하는 자금조달 애로

신용등급 'AA-' 이상 호조

A급 회사채 시장도 기지개

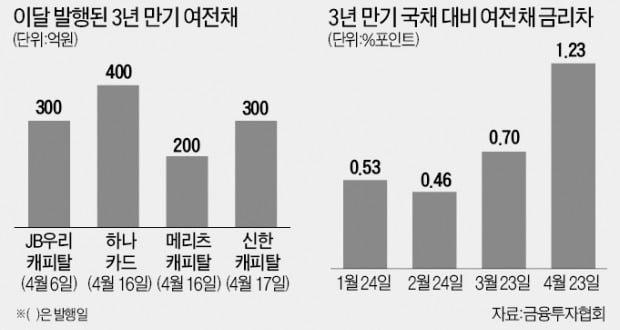

26일 금융권에 따르면 기업신용등급 ‘AA-’ 이상 여전사들은 최근 들어 민평금리 이하로 3년 만기 채권 발행에 성공하고 있다. 지난 22일 KB국민카드(신용등급 AA+)가 찍어낸 3년물 채권 300억원어치의 금리는 연 1.71%로 같은 신용등급의 여전채 민평금리보다 0.04%포인트 낮았다. AA- 등급의 메리츠캐피탈과 신한캐피탈도 3년 만기 채권을 각각 14일과 17일 연 1.81%와 연 1.792%로 발행했다. 당시 민평금리는 연 1.904%였다.

코로나19로 채권시장이 얼어붙으면서 여전사들은 1년 만기 채권을 중심으로 자금을 조달해 왔다. 자금 운용 측면에서 3년짜리 채권이 안정적이지만 채권을 사주겠다는 투자자를 좀처럼 찾을 수 없었기 때문이다. 여전사들은 전체 자금의 70%를 채권 발행으로 충당하고 있다. 금융권 관계자는 “금융지주나 대기업들이 신용을 보강해주는 우량 여전채를 중심으로 투자심리가 안정되는 것 같다”고 말했다. 업계에 따르면 NH농협캐피탈과 신한캐피탈 BNK캐피탈 등이 지주사로부터 자금 여력을 키웠다.

반면 ‘A+’ 이하 여전채는 아직도 찬바람이 거세다. 여전채 시장의 큰손이었던 증권업계가 글로벌 증시 하락으로 주가연계증권(ELS) 관련 위험성이 부각되자 현금 마련에 바빠졌기 때문이다. 신용등급이 A-인 효성캐피탈은 지난 22일 민평금리보다 0.6%포인트 높은 2.8%에 1년6개월물을 발행하기도 했다.

A급 회사채도 줄줄이 ‘노크’

여전채 시장 일각에서 변화가 감지되는 가운데 신용등급 A급 일반 회사채 시장도 기지개를 켜고 있다. 현대오트론과 풍산, 아주산업이 이달 들어 회사채 투자 수요 확보에 성공한 데 이어 동아쏘시오홀딩스(450억원)와 대한제당(400억원)도 기관투자가를 상대로 27일 수요예측을 진행한다. 28일엔 하나에프앤아이의 수요예측(1200억원)이 예정돼 있다. 이달 수요예측에 나선 A급 기업 가운데 가장 큰 규모로 자금을 조달한다. 국도화학 매일유업 보령제약 한일홀딩스 NS홈쇼핑 등도 회사채 발행을 위해 대기 중이다.

금융권에서는 A급 회사들의 형편이 어려워지면서 더 높은 금리를 제시하자 투자자들이 조금씩 다시 관심을 보이는 것으로 분석한다. 최근 수요예측을 마친 풍산은 채권의 최고 희망금리를 민평금리보다 0.7%포인트 높은 수준으로 제시했다. 정부가 저신용등급 회사채와 기업어음(CP) 매입에 최대 20조원을 공급하겠다는 소식도 호재가 됐다.

금융권 관계자는 “숨죽였던 A급 기업들이 채권발행 시장에 모습을 드러낼 수 있는 분위기가 됐지만 시장의 경계심은 아직 크다”며 “기업 실적 악화로 신용등급 하락 추세 위험이 해소되지 않았다는 게 가장 큰 변수”라고 말했다.

박진우/김진성 기자 jwp@hankyung.com