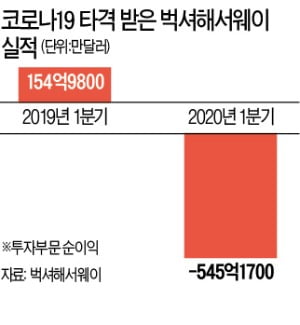

1분기 투자 손실액만 545억弗

美 주요 항공사주 대거 손절매

1분기 61조원 손실…항공주 전부 처분

버핏 회장은 2일(현지시간) 미국 네브래스카주 오마하에서 화상으로 연례 주주총회를 열고 벅셔해서웨이가 올해 1분기(1~3월) 497억4600만달러(약 60조8900억원)의 순손실을 냈다고 밝혔다. 창사 이후 최대 손실폭이다. 벅셔해서웨이는 작년 같은 기간엔 미·중 무역갈등 와중에도 216억6100만달러(약 26조5130억원) 순이익을 기록했다.

올 1분기 투자 손실액은 545억1700만달러(약 66조7300억원)에 달한다. 코로나19 사태로 벅셔해서웨이가 보유한 주식 가격이 지난 3월 급락한 영향이 크다. 월스트리트저널(WSJ)은 “손실액 중 상당 부분은 애플, 뱅크오브아메리카 등 보유 중인 주식의 평가손실분”이라고 보도했다.

이날 버핏 회장은 벅셔해서웨이가 보유한 델타항공, 사우스웨스트항공, 아메리칸항공, 유나이티드항공 등 미국 4대 항공사 주식을 지난달 전량 처분했다고 밝혔다. 그는 “총 70억~80억달러를 투자했지만 매도 시점엔 그보다 훨씬 낮은 가격에 팔았다”며 “이번 투자는 내 실수였다”고 털어놨다. 4대 항공사 주가는 올 들어 약 45~70%씩 내렸다. 버핏 회장은 “항공업 시장은 완전히 변했고, 각 항공사는 한동안 엄청난 고정비용 부담에 시달릴 것”이라고 내다봤다. 그는 “업계 전망이 밝지 않으면 주식을 일부만 매도하는 것이 아니라 포지션을 완전히 바꾸는 게 내 투자 원칙”이라고 덧붙였다.

“지금 투자할 만한 주식 없다”

버핏 회장은 코로나19 충격으로 3월 주가가 출렁였을 때도 주식 매입에 적극 나서지 않았다. 1분기 내내 주식 순매수액은 18억달러(약 2조2030억원)에 그쳤다. 지난 한 달간 주식 처분액(약 61억달러)의 3분의 1 수준이다. 버핏 회장은 “자사주도 17억달러(약 2조800억원)어치만 매입했다”며 “주가 상승 여력이 크다고 생각하지 않았기 때문”이라고 설명했다.

이 같은 움직임은 버핏 회장의 과거 행보와는 대조적이라는 게 전문가들의 중론이다. 버핏 회장은 2008년 금융위기, 2011년 유로존(유로화 사용 19개국) 재정위기 때 우량주를 저가에 매수해 큰 수익을 냈다. 투자기업 에드워드존스의 짐 섀너핸 애널리스트는 “버핏은 ‘남들이 두려워할 때 욕심을 내라’고 주장해온 인물”이라며 “그런 그가 지금은 자사주조차 투자 매력이 없다고 보고 있다”고 지적했다.

“그래도 경제는 나아질 것”

버핏 회장은 “코로나19는 매우 광범위한 충격을 줄 수 있다”면서도 “그러나 결국 미국 경제는 위기를 극복할 것”이라고 주장했다. 그는 “미국은 항상 승리해왔고 이번에도 그럴 것”이라며 “나는 2차 세계대전, 쿠바 미사일 위기, 9·11 테러, 글로벌 금융위기 당시에도 이 같은 확신이 있었다”고 말했다.

그는 이번 침체가 직전 금융위기와는 다르다고도 했다. 버핏 회장은 “2008~2009년엔 금융 기반이 약해 미국이란 ‘경제열차’가 선로를 이탈했는데 이번엔 선로를 잘 가던 열차가 잠시 정차해 있는 상황”이라고 말했다. 그는 “다만 미국의 발전에 돈을 걸더라도 어떤 식으로 베팅할지는 신중해야 한다”고 했다.

선한결 기자 always@hankyung.com