LG CNS도 수요예측 '흥행'

'AA' 3년물 금리 年 1.62%

2주 연속 완만한 내림세

정부의 금융시장 안정대책에

신용스프레드 확대 '진정'

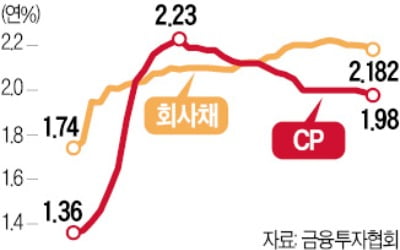

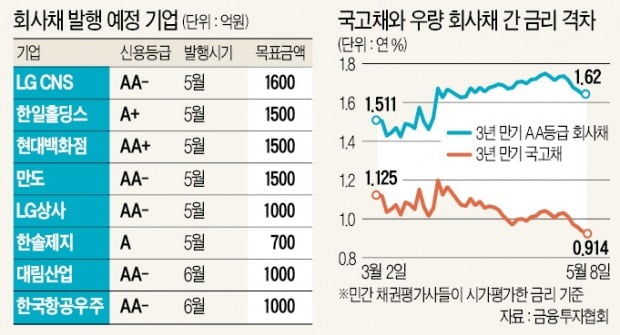

국내 우량 회사채의 발행금리는 이번주까지 2주 연속 완만한 내림세를 보였다. 8일 채권평가사들에 따르면 상위 세 번째 신용등급인 ‘AA’ 회사채 3년물 평균 금리는 이날 연 1.62%를 기록했다. 지난달 22일 연 1.75%로 신종 코로나바이러스 감염증(코로나19) 확산 사태 이후 정점을 찍은 뒤 0.13%포인트 내려왔다.

회사채와 국고채 금리의 격차(신용 스프레드)도 이달 들어 안정세를 유지하고 있다. 이 격차가 커지면 기업의 부도 우려가 높아진다는 뜻이다. 연초 0.40%포인트 수준이던 신용 스프레드는 지난달 중순 0.70%포인트까지 확대됐다가 최근 자금시장 경색이 풀릴 조짐을 보이면서 횡보세가 뚜렷하다. 단기금융인 CP의 금리가 상승세를 멈추자 회사채 시장에서도 투자심리가 풀리고 있다는 분석이다. 김상훈 신한금융투자 연구원은 “빠르게 반등한 주식시장만큼은 아니어도 회사채 시장이 점차 안정을 찾고 있고, 신용 스프레드 확대 추세도 멈췄다”고 설명했다.

시장 참여자들은 지난달 28일 현대차의 회사채 수요예측(기관투자가 대상 사전청약) 이후 투자심리 회복세가 뚜렷해졌다고 평가했다. 상위 두 번째인 ‘AA+’ 신용등급을 갖춘 현대차는 5년 만기 회사채 기준 발행금리를 연 1.81%로 확정했다. 채권평가사 평가금리(민평금리)에 0.05%포인트를 더한 수준이다. 모집금액(3000억원)의 네 배를 웃도는 1조4100억원을 모은 덕분에 당초 최고 0.30%포인트에 이를 수 있다고 봤던 가산금리가 크게 떨어졌다. 현대차는 8일 모집금액의 두 배인 6000억원어치 회사채 발행을 완료했다.

‘AA-’ 등급의 LG CNS도 1600억원어치 회사채 발행을 위해 지난 7일 실시한 수요예측에서 여섯 배의 수요를 모았다. 발행금리는 민평금리와 비슷한 수준에서 결정될 전망이다. 현대차와 LG CNS보다 며칠 앞서 회사채를 발행한 롯데쇼핑(AA), 롯데지주(AA), 한화에어로스페이스(AA-), 영원무역(AA-) 등의 가산금리는 0.38~0.60%포인트였다.

비우량채 기피 현상은 여전

채권시장 관계자들은 다만 코로나19 사태에 따른 실적 악화 우려로 상당수 기업의 신용등급 전망이 전반적으로 나쁜 만큼 A등급 이하 기업에까지 시장의 온기가 퍼지기는 쉽지 않다고 지적했다. 이경록 미래에셋대우 연구원은 “우량 등급의 경우 수요예측 경쟁률이 올라가고 발행금리는 떨어지는 추세지만 A급 수준의 회사채만 해도 수요가 넉넉지 않고 금리도 아직은 상당히 높다”며 “투자심리가 완전히 회복되려면 시간이 필요하다”고 진단했다.

자산운용사의 회사채 펀드에서 자금이 계속 빠져나가고 있는 것도 부담이다. 한 자산운용사 펀드매니저는 “공모 채권형 펀드뿐만 아니라 산재보험기금과 고용보험기금 같은 정부 산하 기금들이 코로나 지원금 지출을 명목으로 대규모로 자금을 빼가고 있다”며 “신규 회사채에 투자할 여력이 충분하지 않다”고 말했다.

이태호/김진성 기자 thlee@hankyung.com