노후에 현금 따박따박…年 3~5% 수익 채권·리츠·배당株 뜬다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

초저금리시대 은퇴 자금 비상…글로벌 인컴형 자산 관심 고조

이자 소득 낮은 국내 채권보다

신흥국 국채가 투자 유망

글로벌 하이일드 채권도 매력

리스크 큰 수익형 부동산보다

리츠·인프라 펀드가 유리

이자 소득 낮은 국내 채권보다

신흥국 국채가 투자 유망

글로벌 하이일드 채권도 매력

리스크 큰 수익형 부동산보다

리츠·인프라 펀드가 유리

○저금리에 비상 걸린 노후 자금

코로나19 사태에서 벗어나더라도 고령화로 인한 구조적인 저성장과 저금리를 피하기 힘든 만큼 전문가들은 더 적극적으로 노후 대비 자금 관리에 나서야 한다고 말한다. 그 가운데서 요즘 뜨는 게 인컴형 자산 투자다. 윤재홍 미래에셋대우 글로벌주식컨설팅팀 매니저는 “일해서 버는 소득, 국가로부터 받는 연금만으로 노후를 준비할 수 있을지 걱정된다면 인컴형 자산에 주목해 볼 필요가 있다”며 “일반 투자 자산은 노후 생활비를 위해 자산을 매각해 현금화해야 하지만 인컴형 자산은 발생하는 현금흐름을 바로 노후 자금으로 활용할 수 있다”고 말했다.

○채권·리츠 등 인컴형 자산 부각

대표적인 인컴형 자산은 채권이다. 채권은 발행할 때부터 앞으로 받게 될 이자와 원금이 정해져 있어 미래 현금을 가장 예측하기 쉽다. 물론 채권도 가격이 오르거나 내려 자본 손익이 발생하지만 만기까지 보유한다면 가격 변동은 신경 쓸 필요 없다. 전문가들은 인컴형 포트폴리오를 구성하기 위해 채권에 투자한다면 국내 채권보다 해외 채권에 투자할 것을 권한다. 국내 채권은 대부분 국고채 위주로 거래가 이뤄지는데, 현재 10년물 국고채 금리가 연 1.4%대로 낮아 충분한 이자 소득을 올릴 수 없기 때문이다. 윤치선 미래에셋은퇴연구소 연구위원은 “신흥국 국채나 글로벌 하이일드 채권은 한국 국고채보다 금리가 높다”며 “그만큼 변동성은 크지만 중·장기로 투자한다면 편입을 고려해 볼만 한다”고 말했다. 직접 투자가 쉽지 않은 만큼 채권 펀드나 상장지수펀드(ETF)로 투자하는 게 좋다.

○이자·배당 소득 재투자로 복리 효과

고배당 주식도 빼놓을 수 없는 인컴형 자산이다. 국내 상장사들도 최근 배당을 늘리는 추세다. 덕분에 배당수익률(주당 배당금/주가)이 은행 정기예금 금리를 웃도는 배당주가 많아지고 있다. 배당주도 해외로 눈을 돌리면 투자 기회가 더 많아진다.

다만 배당주도 주식인 만큼 주가 하락에 따른 손실 위험에 주의해야 한다. 윤재홍 매니저는 “배당주에 투자할 땐 꾸준하게 이익을 낼 수 있는 기업인지, 무리하게 배당을 하고 있지는 않은지 잘 살펴봐야 한다”고 말했다. 예컨대 ‘고배당의 함정’이 있다. 배당 성향(배당금/순이익)이 100%를 넘어 수익보다 많은 금액을 배당으로 지급하는 종목이다. 이런 고배당은 지속하기 어렵다.

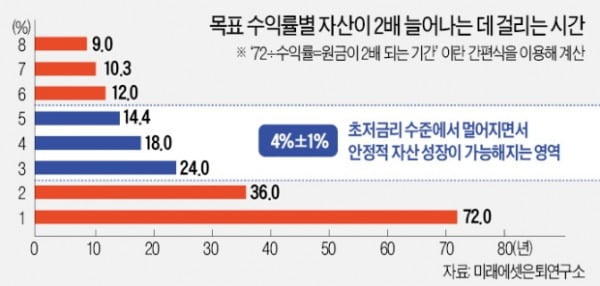

박영호 미래에셋은퇴연구소 연금연구센터장은 “인컴형 자산의 또 다른 장점은 이자나 배당 소득을 재투자해 복리 효과를 누릴 수 있다는 점”이라며 “인컴형 자산으로 중위험·중수익 포트폴리오를 설계하면 초저금리 속에서도 안정적으로 노후를 대비할 수 있을 것”이라고 말했다.

임근호 기자 eigen@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)