주택대출 한도 미리 따져봐야…입지·권리분석만큼 중요

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

Let"s Study - 부동산 경매 (3)

대출창구 갈수록 좁아져

자금조달 차질 발생 땐

계약금 포기해야 할 수도

대출창구 갈수록 좁아져

자금조달 차질 발생 땐

계약금 포기해야 할 수도

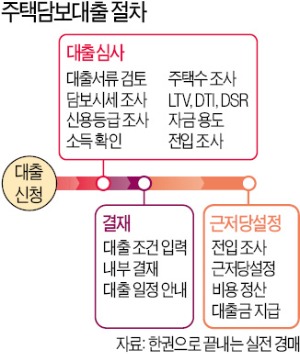

금융기관도 이윤 극대화를 최우선 과제로 삼는 기업이다. 돈을 빌려줄 때는 회수 가능성을 깊이 고민할 수밖에 없다. 대다수의 금융기관은 1순위 근저당을 선호하기에 주택담보대출을 실행할 때 전입세대 열람을 통해 선순위 임차인의 존재 유무를 확인하는 것이다. 이것은 선순위 임차인의 보증금이 큰 경우 대출이 되지 않는 이유다. 간혹 현장에서 아파트나 다가구 주택을 매입할 때 대출한도 계산을 잘못해 낭패를 보는 경우가 많다. 임대차 계약서를 직접 확인하는 등 실무적으로 주의가 필요한 부분이다.

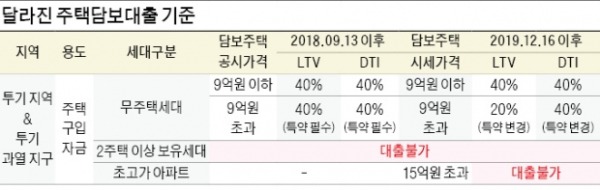

가계부채관리대책 대출 까다로워

과거에는 담보물만 제공하면 쉽게 대출받을 수 있었다. 하지만 최근 가계부채종합관리대책이 시행되면서 LTV(담보인정비율), DTI(총부채상환비율), DSR(총부채원리금상환비율)이란 지표와 가구별 보유주택 수, 지역별, 자금 용도별 규제가 생겨나면서 대출이 더욱 까다로워졌다. 불과 몇 년 전 서울에서 주택을 취득할 경우 대출 한도는 시세의 70%까지 가능했다. 하지만 최근에는 40%까지만 대출이 가능하다. 만약 동일 가구를 구성하는 부모와 자녀가 서울에 각각 한 채의 주택을 보유한 상태에서 가구원이 신규로 주택을 구입하는 경우에는 담보대출이 되지 않는다. 또한 9억원을 초과하는 경우 초과분은 20%만 대출이 되며, 15억원 초과 아파트는 대출이 되지 않는다. 무턱대고 매매계약을 진행하는 경우 자금 계획 실패로 잔금을 치르지 못해 계약금을 포기하는 상황이 발생할 수도 있는 것이다.

금융기관 비치 지역별 조견표 활용

금융이란 다양한 금융상품의 특징을 섭렵하는 것만을 의미하지 않는다. 매년 수천 가지 상품이 쏟아지는 상황에서 이런 접근은 단순히 금융을 이용하는 하나의 방식일 뿐이다. 금융의 본질은 필요한 자금을 적정한 시기에, 쉽고, 빠르게 조달해 낼 수 있는 것을 말한다. 즉, 금융 자체가 대출이고, 대출 자체가 금융인 것이다. 많은 사람이 투자하는 부동산은 고액자산으로 대출이 있어야 취득이 용이한 특징을 갖고 있다.

하루가 다르게 변하는 대출정책을 미리 숙지하지 못한다면 함정에 빠져 소중한 자산을 잃어버릴 수도 있다. 대다수의 투자자는 입지와 권리분석, 호재 등 다양한 현상에 집중하지만 실제로는 자금 계획 수립이 더욱 중요하다. 모르면 쪽박 차는 대출, 작은 관심으로 위험을 피할 수 있다는 것을 명심해야 한다.

김창수 < 부동산칼럼니스트 >

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)