1000만명 가입자 앞둔 SK텔레콤 '웨이브'…"콘텐츠주 지금 살 때"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

코로나19로 인해 비대면 소비 수혜 기대가 커진 인터넷동영상서비스(OTT) 업계가 달아오르면서 콘텐츠주에도 훈풍이 불고 있다.

스튜디오드래곤은 11일 8만3600원에 거래를 마쳤다. 6월 들어 9.71% 올랐다.같은 기간 제이콘텐트리도 12.42% 올랐다. 외국인과 기관은 이달 들어 10일까지 스튜디오드래곤을 각각 274억원, 428억원씩 순매수했다. OTT 확대로 콘텐츠 수요가 늘어나면서 실적 개선 기대도 덩달아 커진 영향이다.

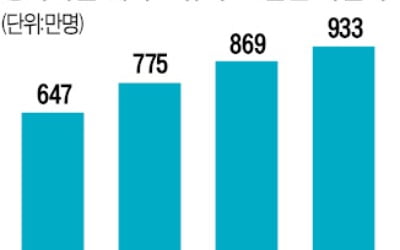

이날 업계에 따르면 SK텔레콤의 OTT 서비스인 '웨이브'는 최근 국내 OTT 중 처음으로 유료 가입자수가 200만명을 넘었다. 지난해 9월 출범한 후 8개월만의 성과다. 무료 가입자수까지 포함하면 전체 가입자는 934만명으로 조만간 1000만명을 돌파할 전망이다. CJ ENM과 JTBC가 손을 잡고 내놓은 OTT인 '티빙'도 콘텐츠 IP(지적재산권) 확보에 열을 올리고 있다.

홍세종 신한금융투자 연구원은 "국내 통신사나 인터넷 사업자들로선 유튜브에 대항하기 위해서라도 OTT 투자를 하지 않을 수 없다"며 "국내 콘텐츠의 가치가 급격히 상승하는 흐름"이라고 설명했다. 신한금융투자는 스튜디오드래곤의 목표주가를 기존 10만원에서 11만원으로 올렸다.

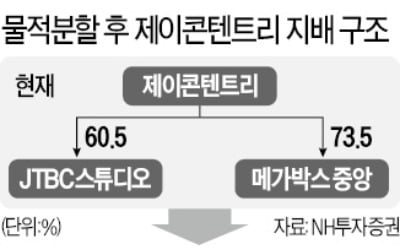

이에 힘입어 콘텐츠주는 올해 실적 개선세가 뚜렷할 전망이다. 금융정보업체 에프앤가이드에 따르면 스튜디오드래곤의 올해 영업이익 컨센서스(증권사 추정치 평균)는 작년보다 100.3% 늘어난 575억원이다. 내년엔 올해 전망치보다 27.5% 많은 734억원의 영업이익을 낼 것으로 관측된다. 제이콘텐트리의 내년 영업이익 컨센서스는 올해 전망치보다 219.3% 많은 665억원이다.

국내 콘텐츠주들은 글로벌 OTT 경쟁 강화 수혜도 받고 있다. 미국과 유럽에서 코로나19 여파로 'K-콘텐츠'에 대한 관심이 늘고 있다. 올해 스튜디오드래곤의 매출 컨센서스인 5447억원 가운데 935억원은 넷플릭스향 매출이다. 전체 매출이 16.2% 늘어나는 동안 넷플릭스향 매출은 75.4% 많아질 전망이다.

지난달 27일 미국 2위 통신사인 AT&T가 OTT 서비스인 'HBO 맥스'를 출시하면서 '넷플릭스·디즈니·HBO 맥스'간 경쟁도 가속화할 전망이다. AT&T는 2025년까지 가입자수 5천만명을 확보한다는 계획이다. OTT 업체간 경쟁 강화는 콘텐츠 유통 가격을 끌어올려 국내 콘텐츠 업계의 중장기 실적에 긍정적이라는 게 증권업계의 설명이다. 실제 넷플릭스는 콘텐츠 확보 예산을 늘리면서 콘텐츠주 수익성 개선을 이끌고 있다.

다만 높은 밸류에이션(실적 대비 주가 수준)은 부담 요인으로 꼽힌다. 스튜디오드래곤의 12개월 선행 주가수익비율(PER)은 3개월전 38배에서 최근 44배까지 높아졌다. 제이콘텐트리의 12개월 선행 PER도 3개월전 18배에서 최근 35배로 급격히 높아졌다. PER 부담을 덜어내려면 실적 전망치가 반등해야 한다는 지적이다.

고윤상 기자 kys@hankyung.com

스튜디오드래곤은 11일 8만3600원에 거래를 마쳤다. 6월 들어 9.71% 올랐다.같은 기간 제이콘텐트리도 12.42% 올랐다. 외국인과 기관은 이달 들어 10일까지 스튜디오드래곤을 각각 274억원, 428억원씩 순매수했다. OTT 확대로 콘텐츠 수요가 늘어나면서 실적 개선 기대도 덩달아 커진 영향이다.

이날 업계에 따르면 SK텔레콤의 OTT 서비스인 '웨이브'는 최근 국내 OTT 중 처음으로 유료 가입자수가 200만명을 넘었다. 지난해 9월 출범한 후 8개월만의 성과다. 무료 가입자수까지 포함하면 전체 가입자는 934만명으로 조만간 1000만명을 돌파할 전망이다. CJ ENM과 JTBC가 손을 잡고 내놓은 OTT인 '티빙'도 콘텐츠 IP(지적재산권) 확보에 열을 올리고 있다.

홍세종 신한금융투자 연구원은 "국내 통신사나 인터넷 사업자들로선 유튜브에 대항하기 위해서라도 OTT 투자를 하지 않을 수 없다"며 "국내 콘텐츠의 가치가 급격히 상승하는 흐름"이라고 설명했다. 신한금융투자는 스튜디오드래곤의 목표주가를 기존 10만원에서 11만원으로 올렸다.

이에 힘입어 콘텐츠주는 올해 실적 개선세가 뚜렷할 전망이다. 금융정보업체 에프앤가이드에 따르면 스튜디오드래곤의 올해 영업이익 컨센서스(증권사 추정치 평균)는 작년보다 100.3% 늘어난 575억원이다. 내년엔 올해 전망치보다 27.5% 많은 734억원의 영업이익을 낼 것으로 관측된다. 제이콘텐트리의 내년 영업이익 컨센서스는 올해 전망치보다 219.3% 많은 665억원이다.

국내 콘텐츠주들은 글로벌 OTT 경쟁 강화 수혜도 받고 있다. 미국과 유럽에서 코로나19 여파로 'K-콘텐츠'에 대한 관심이 늘고 있다. 올해 스튜디오드래곤의 매출 컨센서스인 5447억원 가운데 935억원은 넷플릭스향 매출이다. 전체 매출이 16.2% 늘어나는 동안 넷플릭스향 매출은 75.4% 많아질 전망이다.

지난달 27일 미국 2위 통신사인 AT&T가 OTT 서비스인 'HBO 맥스'를 출시하면서 '넷플릭스·디즈니·HBO 맥스'간 경쟁도 가속화할 전망이다. AT&T는 2025년까지 가입자수 5천만명을 확보한다는 계획이다. OTT 업체간 경쟁 강화는 콘텐츠 유통 가격을 끌어올려 국내 콘텐츠 업계의 중장기 실적에 긍정적이라는 게 증권업계의 설명이다. 실제 넷플릭스는 콘텐츠 확보 예산을 늘리면서 콘텐츠주 수익성 개선을 이끌고 있다.

다만 높은 밸류에이션(실적 대비 주가 수준)은 부담 요인으로 꼽힌다. 스튜디오드래곤의 12개월 선행 주가수익비율(PER)은 3개월전 38배에서 최근 44배까지 높아졌다. 제이콘텐트리의 12개월 선행 PER도 3개월전 18배에서 최근 35배로 급격히 높아졌다. PER 부담을 덜어내려면 실적 전망치가 반등해야 한다는 지적이다.

고윤상 기자 kys@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)