정몽규 만난 이동걸 "아시아나 인수 확실하다면 조건 완화"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

25일 산은서 1시간 회동

"만나서 얘기하자" 두 달 설득에

정 회장, 협상 테이블 나왔지만

인수 확답 요구엔 여전히 '침묵'

계약 최장 연장시한 12월27일

정몽규 '결단' 더 길게 끌 수도

"만나서 얘기하자" 두 달 설득에

정 회장, 협상 테이블 나왔지만

인수 확답 요구엔 여전히 '침묵'

계약 최장 연장시한 12월27일

정몽규 '결단' 더 길게 끌 수도

긴 침묵 깬 HDC현산

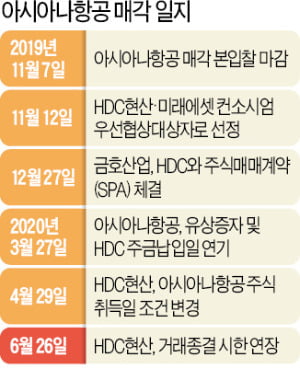

이날 만남은 애초 약정했던 1차 딜클로징(인수 완료) 마감(6월 27일)을 이틀 앞두고 성사됐다. 지난 4월 이후 HDC현산이 산은과의 대면 협상에 응하지 않으면서 아시아나 M&A에서 발을 빼려는 수순 아니냐는 추측이 무성했다.

HDC현산이 계약 파기를 선언하지 않은 이상 채권단은 딜클로징 기한을 연장할 예정이다. 인수 절차상 해외 기업결합 승인 심사 등에 따라 최장 연장 시한은 12월 27일로 돼 있다. HDC현산은 “아직 러시아에서 기업결합 승인을 통보받지 못한 상황”이라고 했다. 산은은 “두 회장의 만남에서 구체적인 조건까지 오가진 않은 것으로 안다”면서도 “오랫동안 끊긴 협의가 재개된 점은 긍정적”이라고 했다.

정 회장은 이 자리에서 산은이 원하는 수준의 답변을 내놓지 않은 것으로 알려졌다. 인수 시한을 못 박지도 않았다. 인수 완료를 서두르지 않겠다는 뜻을 드러냈다는 전언이다.

딜 무산 가능성은

HDC현산은 2조5000억원에 달하는 인수대금을 대폭 깎자고 나설 가능성이 크다. 채권단도 유연한 태도를 보이고 있다. 이 회장은 “시장 상황이 바뀌면 협의해야 할 것이 있을 테고 얘기하면 풀어나갈 수 있다”며 “상호신뢰가 있으면 안전하게 딜을 끝까지 끌고갈 수 있다”고 말했다.

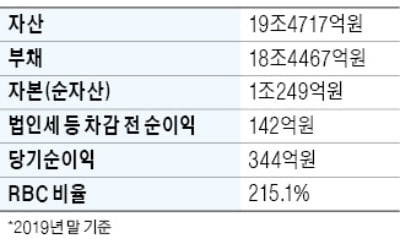

한동안 HDC현산 내부에선 아시아나항공 인수를 접자는 의견이 우세했다. 신종 코로나바이러스 감염증(코로나19)이 수그러들지 않는 상황에서 항공사 인수는 무리라는 주장이다. HDC현산의 주력 사업인 주택부문도 부진하다. 올해 상반기 계획했던 분양 물량(9347가구) 중 1580가구(16%)만 분양됐다. 2월 분양한 아파트 133가구도 미분양으로 남아 있다. 금융권에선 아시아나항공 인수 시 HDC현산의 신용등급(A+) 하락이 불가피할 것으로 보고 있다.

HDC현산이 인수를 포기하면 인수 무산의 책임은 고스란히 HDC현산에 돌아갈 수 있다. 이렇게 되면 HDC현산은 계약금 형식의 이행보증금인 2500억원을 잃게 될 가능성이 있다.

현재로선 채권단이 더 적극적인 모양새다. 정 회장의 침묵은 재협상을 앞두고 유리한 고지를 점하기 위한 것이었다는 시각이 많다. 투자은행(IB)업계 관계자는 “일종의 ‘벼랑 끝 전술’ 같다”며 “코로나19를 명분으로 포기설을 흘리면서 아시아나항공 인수 조건을 유리하게 끌고 가려는 전략”이라고 해석했다.

또 다른 이해당사자인 아시아나항공은 협상이 기약 없이 미뤄지면서 속을 끓이고 있다. 업계 관계자는 “산은에서 1조7000억원가량을 지원받은 아시아나항공이 벌써 1조원을 소진한 것으로 안다”고 말했다. 여기에 차입금과 고정비 부담으로 추가 지원 없이는 더 이상 버티기 어렵다는 얘기도 나오고 있다. 에어부산, 에어서울 등 계열사 상황도 마찬가지다. 지난주 아시아나항공의 국제선 여객은 1만835명으로, 1년 전 같은 기간(27만4937명)의 4%에 불과했다.

김재후/신연수 기자 hu@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)