금융투자소득 과세 Q&A

주식·채권 혼합형 펀드 과세는?

세금 납부는 언제하나?

Q. 국내 주식 매매 시 세금은 어떻게 달라지나.

Q. 예전에 사놓은 주식을 2023년 이후 팔 때도 양도세를 내야 하나.

A. 원칙적으로는 그렇다. 다만 정부는 과세 시행 전 대규모 매도에 의한 시장 혼란을 막기 위해 ‘의제취득시기’ 조항을 넣었다. 2022년까지 사놓은 주식은 2022년 말 처음 취득한 것으로 간주해 세금을 매기겠다는 것이다. 가령 2021년 3월 1000만원에 산 주식이 2022년 말 3000만원, 2023년 5월 5000만원으로 오른 경우 원래대로라면 2023년 5월 매도 시 과세표준액은 2000만원(수익 4000만원에서 기본공제액 2000만원을 뺀 금액)이 된다. 하지만 의제취득시기를 적용하면 수익이 2000만원으로 줄어든다. 기본공제액을 고려하면 양도세를 내지 않아도 된다.

Q. 해외 주식은 어떻게 되나.

A. 해외 주식은 지금과 달라지는 게 없다. 현행대로 비상장주식과 채권, 파생상품 소득 등을 합해 연간 250만원 내에서 기본공제가 가능하다. 해외 주식으로 2000만원을 벌었는데 공제 가능한 비상장·채권·파생 등 소득이 없다면 과세표준액은 1750만원(2000만원-250만원)이 된다. 여기에 양도세율(3억원 이하 20%)을 곱한 350만원이 납부 세액이다. 해외 주식은 증권거래세 부담이 없다.

Q. 펀드에 주식과 채권이 뒤섞여 있다면.

A. 주식과 채권이 섞인 혼합형 펀드의 경우 현행 제도에서는 주식 거래에서 손해를 봤더라도 채권 거래에서 수익이 났으면 세금을 내야 한다. 2022년 이후엔 채권과 주식을 합한 전체 거래 손익에 대해서만 과세한다. 펀드 환매 시 채권 수익보다 주식 손해액이 더 크면 양도세를 내지 않아도 된다. 다만 펀드는 국내 상장주식(2000만원)이나 해외 주식·비상장주식·채권·파생상품 등(250만원)과 달리 기본공제가 없어 수익이 나면 무조건 세금을 낸다.

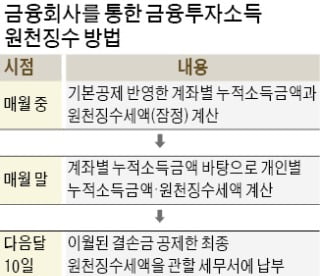

Q. 세금 납부는 언제 어떻게 이뤄지나.

A. 거래 금융회사가 알아서 매달 원천징수한다. 국내 주식 등 투자상품별 기본공제액을 반영해 계좌마다 누적소득금액을 계산한 뒤 양도세율(3억원 이하 20%)을 곱하면 잠정 원천징수세액이 나온다. 투자자는 계좌에서 잠정 원천징수세액을 제외한 나머지 금액을 인출할 수 있다.

예를 들어 국내 주식으로 2023년 1~3월 1500만원의 수익을 냈으면 기본공제액(2000만원) 미만이어서 세금을 내지 않는다. 4월에 1000만원 수익을 내 누적소득액이 2500만원으로 늘면 2000만원을 뺀 500만원에 대해선 세금을 내야 한다. 5월 들어 1000만원 손실을 봤다면 세금을 내지 않고 손실분을 다음달로 넘긴다. 6월에 1000만원 이익을 낸 경우 5월에서 넘어온 손실액이 차감되면서 역시 세금을 안 내도 된다. 마찬가지로 7월 이후에도 매월 누적소득 2000만원이 세금 원천징수 여부를 정하는 기준점이 된다.

Q. 거래 금융회사가 여럿인 경우 손익 통산은.

A. A씨가 국내 주식 거래로 B증권사에서 3000만원의 수익을 내고 C증권사에서 2000만원의 손실을 봤다고 가정해보자. B증권사는 수익 3000만원에서 국내 주식 기본공제액 2000만원을 뺀 1000만원에 대해 양도세(200만원)를 원천징수한다. C증권사에서 발생한 손실 2000만원의 손익 통산은 A씨가 이듬해 5월 국세청에 금융투자소득 확정신고를 하는 과정에서 이뤄진다. 신고를 마치면 원천징수당한 양도세 200만원을 돌려받을 수 있다.

오형주 기자 ohj@hankyung.com