비과세 혜택…투자 위험도 낮아

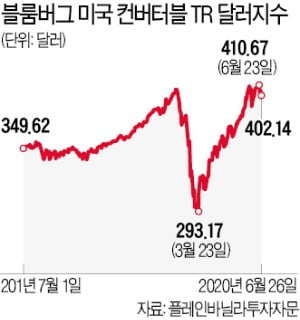

시장 상황도 우호적이다. 3월 글로벌 급락장에서 얼어붙었던 회사채 시장이 미국 중앙은행(fed)의 유동성 공급으로 온기를 되찾았다는 분석이다. 미국 내 528개 CB와 교환사채 등 컨버터블로 구성된 ‘블룸버그 US 컨버터블 TR지수’는 지난달 23일 410.67달러로 연고점을 경신했다.

김경식 플레인바닐라투자자문 대표는 “국내 CB는 중소형 상장사가 발행하다 보니 디폴트(채무불이행) 위험이 높고 유동성이 떨어져 중간에 사고팔기가 어렵다”며 “해외 CB는 유명 기업도 많이 발행하고 무엇보다 거래가 활발해 안전한 투자를 원하는 고액 자산가들에게 좋은 투자 대상”이라고 말했다.

해외 CB는 ‘밑이 막히고, 위가 열린’ 구조다. 전환가격보다 주가가 오르면 주식으로 전환해 차익을 낼 수 있다. 하지만 주식으로 전환하는 콜옵션이 발동되지 않더라도 채권 매매만으로도 충분한 매력이 있다는 분석이다. 채권 매매 차익 비과세 때문이다.

전범진 기자 forward@hankyung.com

![[일문일답]"라임 전액보상 이유는…계약시점 불법행위 발생"](https://img.hankyung.com/photo/202007/AA.22398755.3.jpg)