"카드 1000만원 써야 고작 1%"…미끼 불과한 은행 고금리 상품

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

고금리 상품 '우대금리' 비중 높아

급여이체, 카드이용 실적 등 요건 복잡

"마케팅 비용 금리로 직접 지급하는 방식"

급여이체, 카드이용 실적 등 요건 복잡

"마케팅 비용 금리로 직접 지급하는 방식"

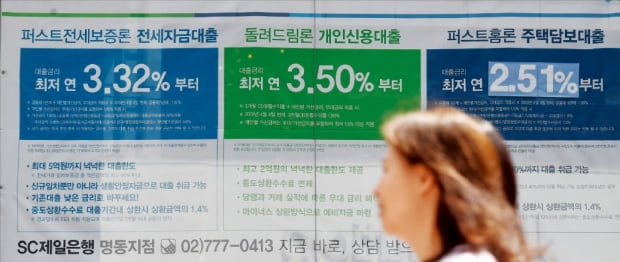

초저금리 시대가 계속되면서 시중은행들의 고금리 특판 상품이 쏟아지고 있다. 5% 예금, 6% 적금 등이 다양하다. 하지만 대다수의 상품이 복잡하고 까다로운 요건을 충족해야 우대금리를 받을 수 있는 구조다. 이 때문에 사실상 '미끼 상품'이라는 비판의 목소리도 적지 않다.

우대금리 4.5%포인트도 급여계좌 이체시 제공되는 1.0%포인트 금리와 카드 이용실적을 근거로 제공되는 3.5%포인트의 특별우대금리로 나뉜다. 이마저도 기존 카드고객의 경우 연간 1000만원을 사용해도 특별우대금리는 1.0%포인트로 제한된다.

KB저축은행이 이날 내놓은 연 5.0% 금리의 '첫 키위 적금'도 비슷하다. 연 2.0%의 기본금리에 멤버십 가입시 우대금리 연 3%가 추가되는 구조다. 카드 이용실적을 요구하진 않지만 첫 거래 고객만을 대상으로 하고, 월 납입금액도 최대 10만원으로 제한된다는 한계가 있다. 월 10만원을 입금해 최고 우대금리를 다 받아도 세후 이자는 2만7495원에 불과하다.

시중은행 관계자는 "카드사들이 캐시백, 포인트로 제공하던 비용을 은행 수신상품의 금리로 제공한다는 건 그만큼 마케팅 효과가 있다는 뜻"이라며 "신규로 카드를 발급하고 연간 일정 금액 이상을 이용하는 요건의 혜택이 가장 좋은 편"이라고 했다.

상품별 우대금리가 천차만별인 만큼 소비자들이 알기 쉽게 금리 공시 제도를 바꿔야 한다는 목소리도 있다. 기본금리를 기준으로 공시하고 우대금리는 상품을 판매하는 과정에서 설명하도록 하는 것이다.

은행권 관계자는 "은행연합회를 통해 기본금리와 우대금리를 합친 실질 수신금리가 정기적으로 공시되고 있다"며 "우대금리라는 용어는 은행권에서 오랫동안 사용된 만큼 당장 바꾸기는 쉽지 않을 것"이라 말했다.

윤진우 한경닷컴 기자 jiinwoo@hankyung.com

![[속보]이주열 "금리 동결, 주택시장 반영해서 결정한 것 아냐"](https://img.hankyung.com/photo/202007/01.23222829.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)