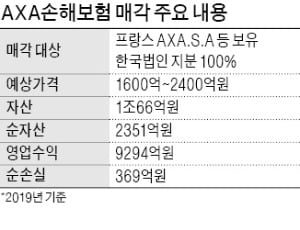

가격은 1600억~2400억선 예상

손보사 없는 신한·우리금융지주

주요 인수 후보군으로 떠올라

프랑스계 AXA손해보험이 매물로 나왔다. 손해보험사가 없는 일부 금융지주사와 중견 사모펀드(PEF)들이 관심을 보이고 있는 것으로 전해졌다.

국내 첫 다이렉트 車보험 출시

AXA손보는 2000년 ‘코리아다이렉트’란 이름으로 온라인 보험시장에 진출했다. 이듬해 교보생명이 인수해 교보자동차보험으로 사명을 변경했으며, 2007년 프랑스 AXA그룹이 교보생명에서 지분 74.7%를 인수하면서 교보AXA자동차보험이 됐다. 2009년 지금의 사명으로 바꿨다. 이 회사는 국내 최초로 ‘다이렉트 자동차보험’을 내놓고 보험대리점이나 모집인 없이 회사와 계약자가 직거래하는 다이렉트 보험상품에 주력하고 있다. 사고 접수부터 종결까지 전 과정을 모바일로 지원하고, 신속한 사고 대응 서비스를 위해 전국 7개의 콜센터와 50개의 보상센터를 운영하고 있다.

자동차보험 외에 화재·종합보험, 상해·건강보험 등 일반·장기보험 상품도 갖췄다. 최근에는 연간 주행거리가 짧을수록 보험료를 더 많이 할인해주는 ‘마일리지 운전자보험 상품’도 내놨다. 이 회사가 국내 최초로 선보인 자동차보험 마일리지 할인 특약을 접목한 상품이다. AXA손보의 올해 1분기 신규 계약 건수는 90만3759건이다. 현재까지 누적 계약 건수는 278만8239건에 달한다.

“금융지주사 관심 보일 듯”

인수합병(M&A) 시장 관계자들은 PEF보다 금융지주사들이 더 적극적으로 관심을 갖고 있다고 진단했다. 자동차보험은 금융당국의 규제가 많은 업종이기 때문이다. IB업계 관계자는 “일정 기간 후 자금을 회수해야 하는 PEF로서는 투자 매력이 떨어질 수 있다”며 “손해보험 사업 라이선스가 필요한 일부 금융지주사가 우선 관심을 보일 것으로 예상된다”고 말했다.손보사를 계열사로 거느리지 않은 대형 금융지주사는 신한금융과 우리금융 두 곳이다. 신한금융은 신탁사, 생명보험사에 이어 최근에는 벤처캐피털인 네오플럭스까지 인수했지만 유일하게 손보사만 없다. 우리금융은 MG손해보험을 인수한 PEF 운용사 JC파트너스의 프로젝트 펀드에 200억원을 출자했을 뿐 직접 손보사를 운영하고 있지는 않다.

매각 금액은 이 회사의 순자산에 주가순자산비율(PBR) 0.7~1배 수준을 적용한 1600억~2400억원대로 예상된다. 통상 보험사의 가치는 순자산에 PBR 1배를 적용하지만 최근 업황이 부진해 배율이 낮아지는 추세다. 연초 하나금융에 매각된 더케이손해보험은 PBR 약 0.7배에 가격이 결정됐다. 지분 매각과 관련해 AXA손보 관계자는 “글로벌 본사가 매각을 추진하는지 여부는 현재로선 알 수 없다”고 말했다.

김리안/이상은 기자 knra@hankyung.com

![[단독] SK루브리컨츠 매물로 나왔다](https://img.hankyung.com/photo/202008/AA.23485903.3.jpg)

![[단독] CJ, '알짜' 뚜레쥬르 결국 매물로 내놨다](https://img.hankyung.com/photo/202008/AA.23484965.3.jpg)