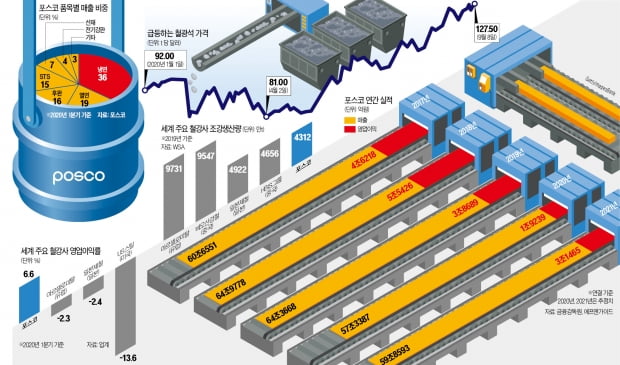

中 주도 글로벌 철강업황 회복…포스코, 반등 가능성 높아

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

포스코 기업 분석

이종형 키움증권 리서치센터 기업분석팀장

이종형 키움증권 리서치센터 기업분석팀장

과거 중국 내수 철강가격은 철강 수요와 공급, 철광석 등 원재료 가격에 의해 결정됐다. 하지만 2009년 상하이선물거래소(SHFE)에서 철강선물이 거래되기 시작한 이후 선물가격이 유통가격에 미치는 영향력이 점차 확대되면서 철강 공급과 원재료 가격보다는 수요가 훨씬 더 중요해지기 시작했다. 2016년 이후 중국 철강가격은 조강(crude steel·쇳물) 생산량으로 대표되는 공급지표나 철광석 가격 등 원재료 가격과는 상관관계가 매우 떨어졌음을 확인할 수 있다. 이는 과거 철강시장이 철강 생산자(포스코)와 소비자(자동차, 조선)만 참여했던 폐쇄적인 시장이었다면 선물시장이 개장한 이후 철강 생산·소비와는 직접적인 상관이 없는 일반 개인이나 전문투자회사들도 참여할 수 있는 개방적인 시장이 되면서 투기적 수요의 영향력이 확대됐기 때문이다. 이런 현상은 철강가격뿐만 아니라 구리 등 비철금속가격에서도 동일하게 확인된다.

중국 철강 선물가격을 움직이는 투기적 수요는 중국의 경기모멘텀과 주로 동행한다. 다시 말해 중국 경기가 살아나는 국면이면 선물가격이 상승하고 나빠지는 국면이면 하락한다. 만약 경기가 빠른 속도로 회복되면 선물가격의 상승폭도 가팔라진다는 뜻이다.

다만 고질적인 부채 문제로 코로나19 이후 중국의 경기부양 강도가 과거 위기였던 2008년이나 2015년보다는 다소 약하다. 2분기 이후 코로나19가 빠르게 진정된 중국과 달리 중국 외 지역의 코로나19 영향이 아직 지속되면서 중국 경기의 회복 속도는 완만하게 진행되고 있는데 이로 인해 중국 철강가격의 상승폭도 과거보다는 완만하게 유지되고 있다. 중국 외 지역의 철강가격도 중국 철강가격에 후행해 완만한 반등을 시작하고 있어 글로벌 철강 업황은 더디지만 중장기 회복 국면에 진입했다고 볼 수 있다.

leejh@kiwoom.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)