카카오뱅크, IPO 추진…"내년 공모시장 최대어 될 것"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

카카오뱅크 최대주주는 카카오(지분율 33.54%)다. 나머지는 한국투자밸류자산운용(28.60%) 국민은행(9.86%) 한국투자금융지주(4.93%) 등 기관투자가로 구성돼 있다.

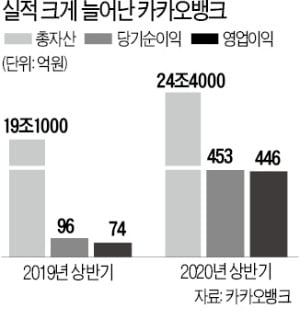

장외서 시총 46조원…4대 금융지주 넘어서

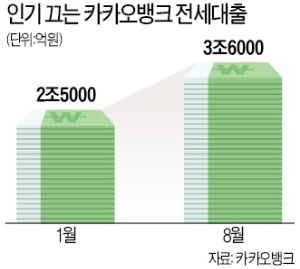

이런 상황에서 상장에 나서는 것은 추가 성장을 위한 발판을 마련하려는 목적이라는 게 금융권 분석이다. 신용대출이 급격히 늘어난 만큼 자본 규모를 키워야 하는 숙제를 받아들었기 때문이다. 카카오뱅크의 6월 말 국제결제은행(BIS) 자기자본비율은 14.03%를 기록했다. 금융당국의 권고치(14%)를 아슬아슬하게 넘겼다. 이 비율을 지키려면 신규 대출을 자제하거나 자본을 추가로 늘려야 한다.

상장 이전 장외시장의 지나친 투자 과열을 우려하는 시각도 있다. 카카오뱅크의 이달 중순 기준 장외시장에서의 시가총액은 46조원대로, 4대 금융지주(신한 국민 하나 우리) 전체 시총(43조원대)을 넘어섰다. 반면 증권사들은 카카오뱅크의 적정 시총을 5조6000억~9조원으로 추정하고 있다. 장외에서 이미 다섯 배 이상으로 고평가받는 셈이다. 한 금융권 관계자는 “카카오뱅크가 상장 이후 신규 대출에 보다 적극적으로 나설 수 있는 만큼 은행권에 미치는 영향력이 더욱 커질 것”이라면서도 “규제 산업 특성상 단기간에 성장하는 데는 한계가 있다는 점도 고려해야 한다”고 지적했다.

정소람/송영찬 기자 ram@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)