시장에서는 그룹 방탄소년단(BTS)을 키운 빅히트의 기업가치와 더불어 빅히트가 SK바이오팜과 카카오게임즈가 잇따라 세운 공모주 청약 기록을 깰지도 주목하고 있다.

24일 금융투자업계에 따르면 빅히트는 이날부터 이틀간 국내외 기관투자자를 대상으로 수요 예측을 진행해 공모가를 확정한다.

공모가를 확정하고서 다음 달 5∼6일 일반 투자자 대상 청약 신청을 받는다.

이어 10월 중 유가증권시장에 상장할 예정이다.

빅히트는 이번 상장을 위해 총 713만주를 공모한다.

공모가 희망 범위는 10만5천원∼13만5천원, 이를 토대로 산출한 예상 시가총액은 약 3조7천억원∼4조8천억원이다.

이미 3대 기획사 JYP·YG·SM의 21일 기준 합산 시가총액 3조2천164억원을 뛰어넘는 규모다.

이기훈 하나금투 연구원은 "글로벌 1위 아티스트 방탄소년단의 가치, 위버스(빅히트의 커뮤니티 플랫폼)와 결합할 시너지, 빅히트가 글로벌 음악 산업의 혁신 그 자체라는 점을 고려했다"고 배경을 설명했다.

김민정 하이투자증권 연구원은 "방탄소년단은 '원히트원더'가 아닌 브랜드와 스토리텔링 지식재산(IP)을 갖춘 콘텐츠로서 인기의 지속성을 확보했다"며 "방탄소년단 세계관이 담긴 소설, 드라마, 게임 등 IP 사업 확대로 수익원이 다각화하고 수익성이 개선될 것"이라고 전망했다.

최근 시중 유동성이 풍부하고 투자자들의 공모주 청약 열기가 뜨거운 데다가 방탄소년단도 한국 가수 처음으로 빌보드 싱글차트 1위에 오르는 등 활약을 펼쳤다.

방탄소년단에 쏠린 매출 구조와 함께 방탄소년단 멤버들이 입대를 앞둔 점이 취약점으로 꼽힌다.

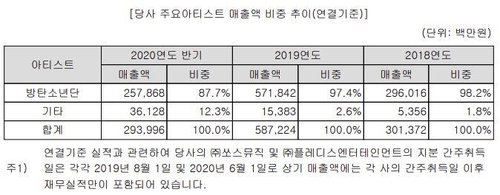

빅히트 증권신고서를 보면 회사 아티스트 매출액에서 방탄소년단이 차지하는 비중은 지난해 97.4%, 올해 상반기 87.7%다.

그룹 여자친구 소속사 쏘스뮤직과 그룹 세븐틴·뉴이스트 소속사 플레디스를 인수하면서 매출 쏠림 현상을 다소 완화했으나 여전히 방탄소년단 비중이 절대적이다.

또 지금 나이가 20대 중반에서 후반에 걸친 방탄소년단 멤버들이 수년 내 차례로 입대하면 한동안 그룹 '완전체' 활동은 어려워진다.

이런 리스크와 관련해 빅히트는 증권신고서에서 "매출 편중 위험을 줄이기 위해 최초 전속 계약이 만료되기 이전인 2018년 방탄소년단과의 조기 재계약을 체결해 계약 기간을 2024년 말까지 연장했다"고 설명했다.

아울러 "출생연도가 가장 빠른 멤버인 김석진(진)은 2021년 말일까지 병역법에 따른 입영 연기가 가능할 것으로 판단하고 있다"고 덧붙였다.

/연합뉴스