MP그룹 경영권 300억에 인수

'치킨과 피자의 만남' 시너지 기대

정우현 前회장 2대주주로 남아

25일 MP그룹은 창업주인 정우현 전 MP그룹 회장과 아들 정순민 씨 등이 보유하고 있던 경영권을 얼머스-TRI 리스트럭처링 투자조합 1호에 넘기기로 하는 계약을 맺었다고 공시했다. 정 전 회장 일가가 보유하고 있던 1000만 주를 약 150억원에 넘기고, 신주 3000만 주를 150억원의 유상증자로 투자받는 방식이다. 총 거래 규모는 300억원가량이다.

신주 유상증자까지 모두 마치면 정 전 회장 측 지분율은 48.92%(3952만931주)에서 27%대로 줄어들고, 얼머스-TRI 투자조합이 약 40%를 갖게 돼 최대주주로 올라선다.

MP그룹 상장 유지할 듯

미스터피자를 인수한 얼머스-TRI 조합은 사모펀드다. 신기술사업금융회사인 얼머스인베스트먼트와 예비입찰에 참여했던 옵트론텍 계열 투자회사 TR인베스트먼트가 공동으로 운용(GP)하고 있다. 지난 7월 MP그룹 경영권을 인수할 예정이라고 밝힌 TR인베스트먼트는 실사 및 출자자 모집 과정을 거쳐 얼머스인베스트먼트를 공동 운용사로, 페리카나를 투자자로 각각 끌어들여 ‘얼머스-TRI 조합’의 인수 구조를 짰다.페리카나는 이 펀드의 최대 출자자(LP)다. 신주 유상증자를 위한 1차 출자액인 100억원의 69.3%를 페리카나와 관계사 신정이 낸다. 나머지 약 30%는 TR인베스트먼트의 관계사 옵트론텍 측에서 출자할 전망이다. 향후 구주 인수 대금을 누가 내는지 등에 따라 페리카나와 옵트론텍 간 출자 비중이 다소 달라질 가능성은 남아 있다. TR인베스트먼트 측에서는 페리카나의 식품 프랜차이즈 운영 경험 등이 MP그룹 운영에 큰 도움이 될 것으로 기대하는 것으로 알려졌다.

인수 측은 신주 유상증자 대금 150억원 중 100억원은 먼저 28일에 주고, MP그룹의 상장이 계속 유지되는 것이 확정되면 내달 23일 나머지 50억원을 주기로 했다. 코스닥시장 상장사인 MP그룹 주식은 정 전 회장의 배임 및 횡령 건으로 상장 적격 여부 심사를 받으면서 2017년 중순부터 3년 넘게 거래가 정지돼 있다. 정 전 회장 측은 지난 6월 상장폐지가 확정될 위기에 처하자 경영권을 매각하기로 결정했다.

매각 측은 당초 정 전 회장 등이 보유한 지분을 모두 넘기는 방안을 검토했으나, 인수 측의 부담을 줄이고 2대주주로 남을 수 있는 구주 일부 매각 쪽으로 방향을 틀었다. 매매 계약이 마무리돼 유상증자까지 완료되면 거래정지가 풀릴 수 있는 만큼 추후 시장에서 주식을 천천히 처분하는 것도 가능하다.

‘한국적인 맛’ 시너지 낼까

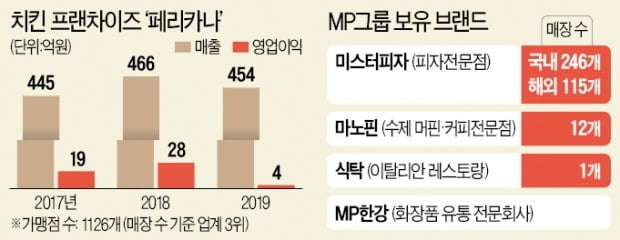

사모펀드를 통해 간접적으로 미스터피자 운영권을 갖게 되는 페리카나는 전국에 1126개 가맹점을 거느리고 있다. 가맹점 수로는 전체 치킨 프랜차이즈 중 상위 3곳 안에 들지만, 본사 기준 작년 연 매출은 454억원으로 다소 적은 편이었다. MP그룹은 미스터피자로 전국에 가맹점 246곳을, 해외 115곳, 마노핀 가맹점으로 12곳을 각각 보유하고 있다.치킨업계는 1등 교촌치킨을 필두로 BHC, 제너시스BBQ 등이 3강 체제를 형성하고 있다. 페리카나는 업계에서 지난해 매출 기준으로 16위에 올라 있다. 이번 미스터피자 인수를 통해 치킨업계 10위권으로 도약하는 것이 목표다.

페리카나는 최근 코로나19로 배달 수요가 급증하면서 프랜차이즈업계에서 주목받고 있다. 1990년대 초반부터 전국 골목 상권에 소형 매장을 내며 성장해온 만큼 최근의 외식업 추세에 잘 들어맞는다는 평가다. 전체 가맹점의 약 43%인 483개가 서울 경기 등 수도권 지역에 집중돼 있어 미스터피자 인수로 메뉴 다변화는 물론 시너지를 낼 수 있을 것이라는 분석도 나온다.

페리카나와 MP그룹은 각각 배달 음식의 대명사인 치킨과 피자를 한국적인 맛으로 재해석해 인기를 누렸다. 페리카나는 치킨에 고추장 양념을 접목한 ‘한국식 치킨’의 대표 주자다.

이상은/김보라 기자 selee@hankyung.com

![[단독] 미스터피자, 30년 만에 '눈물의 매각'](https://img.hankyung.com/photo/202006/AA.22930187.3.jpg)