CRM업계 1위 세일즈포스 성공비결은? [SaaS기업 시리즈②]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

주코의 해외주식

공격적인 인수로

멀티 클라우드 전략

SaaS 플랫폼 구축

공격적인 인수로

멀티 클라우드 전략

SaaS 플랫폼 구축

![CRM업계 1위 세일즈포스 성공비결은? [SaaS기업 시리즈②]](https://img.hankyung.com/photo/202010/01.24096677.1.png)

세일즈포스는 업력이 22년이나 된 회사이지만 최근 분기 매출이 29% 성장하는 왕성함을 보이고 있습니다. 그 비결엔 공격적인 기업인수를 통해 소프트웨어 클라우드를 지속적으로 확대한 멀티 클라우드 전략이 자리하고 있습니다. 그야말로 ‘클라우드 맛집’이라고 불릴 만한 세일즈포스의 주가와 핵심사업모델을 살펴보실까요?

주가

세일즈포스 주가는 다우지수 편입 즈음에 284달러까지 치솟았다가 빅테크주가 출렁이면서 16일 현재 주가는 255달러선에서 거래되고 있습니다.야후파이낸스에 따르면 애널리스트 목표가는 최고 344달러에서 최저 160달러로, 현재 주가는 평균 목표가인 270달러보다 낮습니다.

9월초 주가가 치솟았던 이유는 2분기 실적이 시장 컨센서스를 훌쩍 뛰어넘었기 때문인데요. 세일즈포스를 긍정적으로 보는 분석가들 역시 지속적인 성장세에 주목하고 있습니다.

2분기 매출은 51.5억달러로 처음으로 50억달러를 돌파했는데요, 전년 대비 무려 29% 증가한 수치입니다. 코로나19 상황에서 급하게 만든 재택근무 솔루션인 워크닷컴 수요가 급증한 영향이었습니다.

다만 3분기 매출 성장세는 2분기만큼 가파르지는 않을 전망입니다. 회사는 3분기 매출 가이던스로 전년 대비 16% 증가한 52.4억달러를 제시했습니다. 컨센서스를 4.6% 상회하는 수준이고요.

잉여현금흐름(Free Cash Flow)도 주가를 긍정적으로 보는 이유입니다. 2분기 FCF는 전년 대비 22% 증가했으며, 2020 회계연도 기준 35억달러로 예상됩니다. 지속적인 FCF 증가는 향후 주주환원에 대한 기대감도 높이고 있습니다.

현재 주가는 고점 대비 10% 이상 하락한 수준입니다. 밸류에이션 측면에서 보면 경쟁사인 어도비에 비해 낮은 멀티플을 받고 있다는 긍정론과 여전히 비싸다는 부정론이 혼재돼 있습니다. 최근 몇 년간 세일즈포스의 Price-to-sales 멀티플은 8에서 10배 수준에 머물렀습니다. 지난 9월초 급등장에선 11배를 돌파하기도 했지만, 현재 주가 수준이 아주 높은 밸류에이션은 아니지 않나 생각이 듭니다.

CRM업계 1위

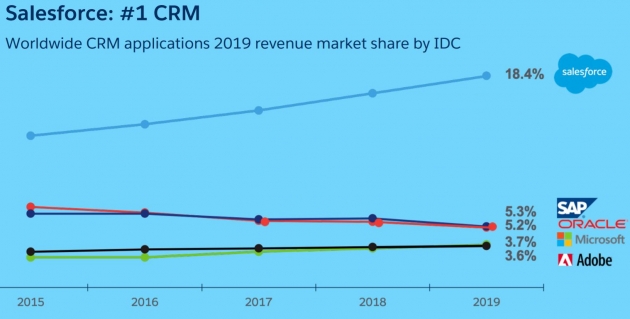

세일즈포스는 세계 1위 CRM 회사입니다. Customer Relationship Management, 고객관계관리란 기업이 고객과 관련된 내외부 자료를 분석하고 통합해 고객 특성에 맞게 마케팅 활동을 계획하고 지원하고 평가하는 과정을 말합니다. 신규고객을 확보하고 우수 고객을 유지하고 고객가치를 증대하기 위한 도구들이죠.이를 위해선 고객 데이터와 이를 통합 분석할 수 있는 기술이 필요하겠죠. 그걸 세일즈포스가 가장 잘하고 있는 거고요. 특히, 세일즈포스는 기존 오라클과 달리 클라우드 컴퓨팅 기반으로 CRM 소프트웨어를 판매하면서 이 시장을 선점했습니다. 소프트웨어를 서비스로 제공하는 SaaS라는 개념을 최초로 도입한 회사이기도 합니다.

퍼블릭 SaaS 시장에서 CRM은 비중이 42%로 가장 큰 시장으로 꼽힙니다. 그랜드 뷰 리서치에 의하면 2019년 기준 CRM 시장 가치는 402억달러에 달하며, 2020년부터 2027년까지 연평균 14% 성장세를 보일 것으로 예상됩니다.

핵심 BM No.1 세일즈 클라우드

세일즈포스는 회사명에서도 알 수 있듯이 영업데이터를 관리하는 세일즈 클라우드 사업이 핵심 성장엔진으로 역할을 했습니다. 세일즈 클라우드는 여전히 연간 13% 성장하고 있지만, 세일즈포스 전체 매출 비중은 줄고 있습니다.세일즈 클라우드 비중은 2014년만 해도 50%가 넘었지만 현재는 30%를 밑돕니다. 대신 플랫폼과 마케팅, 커머스 비중이 증가했습니다.

이는 세일즈포스가 공격적으로 기업을 인수하며 ‘멀티 클라우드’ 전략을 쓴 덕분입니다. 기존 세일즈 클라우드 고객에게 마케팅, 커머스, 서비스 클라우드를 추가로 팔면서 좀더 의미 있는 데이터를 산출하며 잠재 고객을 확대하고 있습니다.

여러 개 클라우드를 쓰는 고객은 40%로, 2016년의 29%보다 증가했습니다. 여러 개 클라우드를 사용하는 고객의 매출 비중이 93%에 이를 정도로 멀티 클라우드 전략은 적중한 것 같습니다.

그럼 세일즈포스가 영업부문을 넘어 어떤 부문으로 클라우드를 확장하고 있는지 자세하게 살펴보겠습니다.

핵심 BM No.2 서비스 클라우드

서비스 클라우드는 영업과 맞닿아서 고객지원과 운영관리를 돕는 서비스인데요. 예컨대 티켓 문제가 발생하면 해당 고객군의 데이터에 연결해 고객 규모와 고객 가치에 기반해 적합한 우선순위를 매기는 서비스를 제공하는 것을 말합니다.서비스 클라우드는 세일즈 클라우드와 거의 같은 수준의 매출을 올리고 있습니다. 세일즈포스의 디지털고객지원 셀프서비스인 아인스타인봇의 1분기 사용량은 직전 대비 두 배 증가했거든요. 코로나19 이후에도 이런 고객지원 서비스 부문 수요가 증가할 것으로 예상됩니다.

핵심 BM No.3 마케팅, 이커머스

이미 영업과 서비스 클라우드 시장을 선점한 세일즈포스는 2013년 인수한 이그젝트타깃을 통해 마케팅 클라우드 부문을 확대하고 있습니다. 이그젝트타깃이 보유한 마케팅자동화 능력은 세일즈포스의 이메일, SMS, 소셜, 디지털광고 등 모든 제품에 클라우드를 접목시킬 수 있도록 돕고 있습니다. 이를 통해 고객사의 마케팅 효과성과 캠페인 도달 정도를 추적해 마케팅비 지출 효과를 손쉽게 평가할 수 있게 하는 거죠.여기가 끝이냐고요? 앞서 세일즈포스를 ‘클라우드 맛집’이라고 했잖아요. 마케팅부터 전자상거래까지 하나의 클라우드 생태계를 구축했습니다.

2016년 클라우드 기반 전자상거래 플랫폼을 제공하는 디맨드웨어를 인수하면서, CRM 사용 고객에게 홍보부터 마케팅, 영업 및 재구매 유도, 사후 지원까지 모든 종합관리서비스를 제공할 수 있는 클라우드 환경을 제공하게 됐습니다.

지난번 어도비 영상에서 설명했지만, 마케팅부터 커머스까지 포괄하는 고객경험시장이 앞으로 성장을 지속할 것으로 예상되는데요. 이 시장에서 고객정보로 시작한 세일즈포스와 콘텐츠로 시작한 어도비의 경쟁이 심화될 것으로 예상됩니다.

핵심 BM no. 4 플랫폼

세일즈포스의 클라우드별 매출 비중을 보면 플랫폼 부문이 30%를 돌파하며 최대 비중을 차지하고 있거든요.바로 2018년, 2019년에 각각 인수한 데이터 통합기업 뮬소프트와 데이터분석기업 태블로 덕분입니다. 뮬소프트는 기업내부와 클라우드에 분산돼 있는 소프트웨어 앱과 데이터를 하나로 통합할 수 있는 소프트웨어를 제공하는 회사입니다. 태블로는 이런 데이터를 분석하는 쪽에서 1위 사업자고요.

시장 분석가들은 이 두 기업의 인수 시너지가 내년부터 본격화될 것으로 내다보고 있습니다. 데이터와 소프트웨어를 한데 모으고 연결해 활용하려는 수요가 크게 증가하는 디지털전환기에 플랫폼 부문이 수혜를 보면서 세일즈포스의 중장기 성장 속도를 높일 것이란 설명입니다.

기회요인

지금까지 세일즈포스의 주가와 핵심 BM을 살펴봤습니다. 아시아와 유럽시장 확대 가능성은 기회요인으로 꼽힙니다. 세일즈포스의 지역별 매출 비중을 보면 북미 70%, 유럽 21%, 아시아 9%입니다. 지역별 전년 대비 증가율을 보면 북미는 28%, 유럽 36%로 유럽쪽 성장세가 더 높습니다.소프트웨어 기업답게 빠른 대응력은 강점으로 꼽힙니다. 팬데믹 상황에서 급하게 출시한 재택근무용 소프트웨어 워크닷컴이 실적 증대에 기여한 부분이 있거든요. 여기에 제조업체들의 재고관리를 돕고 백신을 배분하는 역할. 미디어, 에너지, 공공기관을 위한 새로운 클라우드 서비스도 출시했습니다.

위험요인

세일즈포스의 위험요인으로는 단기적인 실적 성장세 둔화가 꼽힙니다. B2B 사업 중심이다 보니 기업들이 영업, 마케팅 등 부문별로 신규 계약을 지연하거나 축소하다면 실적에는 악재가 될 수 습니다. 3분기는 태블로를 인수한지 5분기가 되는 시기로 매출 성장률은 둔화될 것이란 전망이 지배적입니다.또 다른 위험요인으로는 대규모 투자 가능성이 꼽힙니다. 세일즈포스는 공격적인 인수 전략을 쓰며 성장해온 만큼 최근 뮬소프트, 태블로, 데이토라마 같은 굵직한 인수 이후 추가로 투자를 감행할 가능성을 배제할 수 없습니다. 사실 기업인수는 성장 가능성을 의미하기도 하지만 통합 리스크, 인력보유 문제 등을 야기할 수 있기 때문에 위험요인으로도 볼 수 있습니다.

허란 기자 why@hankyung.com

![애플·테슬라 '어닝서프라이즈' 이어지겠지만…[김현석의 월스트리트나우]](https://img.hankyung.com/photo/202010/01.24097908.3.jpg)

![서비스나우, 신고가 경신하는 이유는? [SaaS기업 시리즈③]](https://img.hankyung.com/photo/202010/01.24096685.3.jpg)

![포토샵 회사 어도비의 다음 10년을 책임질 사업은? [SaaS 기업 시리즈①]](https://img.hankyung.com/photo/202010/01.24096674.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)