성장주냐 가치주냐…헷갈리면 'GARP 종목' 투자가 답

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

지리한 횡보장에서 투자종목 고르기 '4가지 팁'

(1) '저평가+성장성'GARP株

(2) 내년 이익 늘어날 기업

(3) 세계 공장 가동 정상화

(4) 원화 강세 수혜주

(1) '저평가+성장성'GARP株

(2) 내년 이익 늘어날 기업

(3) 세계 공장 가동 정상화

(4) 원화 강세 수혜주

합리적 가격의 성장주

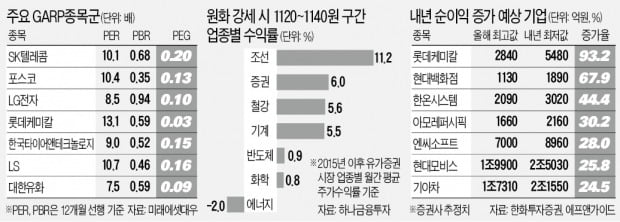

최근 증권가에서는 ‘합리적 가격의 성장주(GARP: growth at reasonable price)’에 관심이 커지고 있다. 급등장을 주도했던 성장주는 비싸졌고, 가치주는 단순한 저평가 매력만으로는 오르기 힘들기 때문이다. GARP로 불리는 이 종목군은 밸류에이션이 과도하지 않으면서 성장성이 있는 기업을 말한다.미래에셋대우는 GARP 종목을 PEG가 0.2배 이하이면서 △시가총액 5000억원 이상 △12개월 선행 PER 15배 이하 △12개월 선행 주가순자산비율(PBR) 1배 이하 종목으로 정의했다. 유 연구원은 “이런 GARP 스타일 내에서 실적 증가가 예상되는 기업이 유리하다”고 강조했다. SK텔레콤, 포스코, LG전자, 롯데케미칼, 한국타이어앤테크놀로지, LS, 대한유화, 현대위아, 에스엘, 풍산 등 10개 종목을 꼽았다. SK텔레콤은 PER과 PBR이 각 10.1배, 0.68배로 저평가 매력이 돋보이면서 PEG는 0.2배다. 올해 4분기 영업이익이 2685억원으로 작년 동기 대비 65.25% 증가할 것으로 예상된다.

내년이 최소한 올해보다 좋은 종목

한화투자증권은 실적 전망을 활용한 투자 방법을 제안했다.한화투자증권은 이런 방식으로 순이익 증가율이 가장 높은 10개 종목의 평균 수익률을 계산한 결과 2012년 이후 8년 연속 시장 수익률을 웃돌았다고 설명했다. 지난해 추려낸 상위 10개 종목엔 삼성바이오로직스, 엔씨소프트, 카카오, 한샘 등 올해 주도주로 부상한 종목이 대거 포함됐다.

이 전략으로 내년 실적 개선주를 선별해보면 롯데케미칼, 현대백화점, 한온시스템, 아모레퍼시픽, 엔씨소프트, 현대모비스, 기아자동차, 현대자동차, 대우건설, 삼성SDI 등이 추려졌다.

‘중간재’ 수출주도 눈여겨볼 만

2분기 ‘비대면 성장주’, 3분기 ‘완성품 수출주’에 이어 4분기에는 ‘중간재 수출주’가 주도 업종이 될 것이라는 분석도 있다. 3분기 자동차·가전·운송·의류 업종 주가가 큰 폭으로 올랐다. 세계적으로 정부가 보조금 등으로 돈을 풀면서 가처분 소득이 늘어나고 소비 수요가 살아난 데 비해 미국 등 선진국 내 생산 재개는 지연돼 수혜를 봤다. 수출 물량이 늘면서 관련 종목 주가도 급등했다. 현대차와 LG전자가 대표적이다.4분기부터는 미국의 공장 가동도 점차 정상화될 전망이다. KB증권은 ‘미국 공장 가동이 멈췄기 때문에’ 좋았던 종목이 아니라 ‘공장 가동이 정상화되면서’ 좋아질 주식으로 관심을 옮길 때라고 했다. 대표적으로 반도체·정보기술(IT)부품·철강·화학 업종을 꼽았다.

원화 강세 수혜주도

원화 강세 기조에서 환율 구간에 따라 투자 전략을 달리 가져갈 필요가 있다는 조언도 나온다. 하나금융투자가 2015년 이후 원화 강세 시 업종별 월간 수익률을 분석한 결과 원·달러 환율이 달러당 1160~1180원 사이에선 IT 가전이, 1140~1160원 사이에선 기계, 에너지 업종 수익률이 높았던 것으로 나타났다. 현재 환율인 달러당 1133원20전이 포함된 1120~1140원 사이에선 조선 업종(11.2%) 수익률이 급등하는 것으로 조사됐다. 이외에도 증권(6.0%), 철강(5.6%) 업종이 뒤를 이었다.박의명/고재연/설지연 기자 sjy@hankyung.com

![[속보] 코스피 장중 1%대 하락…2300 깨졌다](https://img.hankyung.com/photo/202010/99.22020003.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)