신용융자잔고 연중 최고…20대 '빚투' 165% 급증

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

특히 청년층의 '빚투'(빚내서 투자) 열풍이 거세지면서 20대 이하 신용융자잔고가 급증했다.

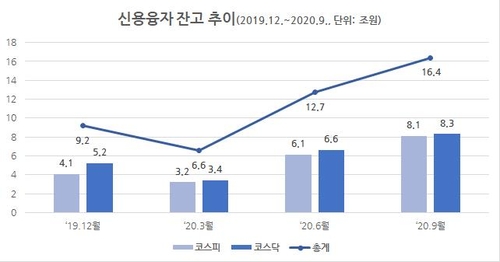

25일 금융감독원에 따르면 지난달 말 현재 신용융자잔고(개인투자자에게 제공하는 주식 매수대금의 융자)는 16조4천억원을 기록했다.

이는 연중 최고치로, 작년 말(9조2천억원)보다 77.5% 급증했다.

신용융자잔고는 신종 코로나바이러스 감염증(코로나19)으로 주식시장이 급락해 연저점을 보였던 지난 3월 6조6천억원에서 꾸준히 증가해왔다.

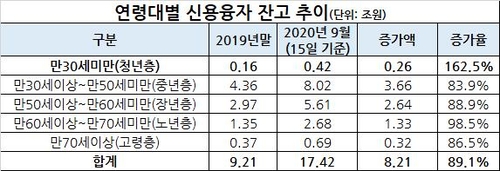

연령별로 보면 만 30세 미만 청년층의 신용융자잔고 증가세가 두드러졌다.

이른바 '동학개미' 열풍으로 젊은 층의 주식투자가 활발해지면서 작년 말 1천600억원에 불과했던 잔고는 9월(15일 기준) 4천200억원으로 162.5% 폭증했다.

이는 같은 기간 전체 연령 평균 증가율인 89.1%를 훌쩍 뛰어넘는 수치다.

다만 중장년층 대비 청년층의 신용융자잔고 규모 자체는 미미한 상황이다.

전체 규모의 2.4%에 불과했다.

반면 30세 이상 50세 미만 장년층의 신용융자잔고 규모는 작년 말보다 83.9% 증가한 8조200억원(46%)에 달했다.

50세 이상 60세 미만 중년층의 신용융자잔고는 88.9% 늘어난 5조6천100억원으로 32.2%를 차지했다.

유가증권시장 관련 신용잔고 비중은 44.0%에서 49.7%로 5.7%포인트 상승했다.

반면 코스닥시장은 5조2천억원에서 8조3천억원으로 증가했지만, 비중은 56%에서 50.3%로 감소했다.

종목별로는 셀트리온이 3천923억원으로 신용잔고 금액이 가장 많았다.

씨젠(3천653억원), 삼성전자(3천176억원), 셀트리온헬스케어(2천903억원), 카카오(2천268억원) 등이 그 뒤를 따랐다.

금감원은 개인 투자자들이 주가 하락 위험성을 고려해 신용 거래시 우량주·대형주 중심의 투자 경향을 보였다고 분석했다.

바이오, 정보기술(IT) 종목에도 쏠림 현상이 나타났다.

올해 들어 신용잔고가 가장 많이 늘어난 종목은 씨젠으로 순증가액이 3천578억원이었다.

코로나 진단키트 생산업체인 씨젠은 코로나19 발생 이후 시가총액과 거래량이 급증했다.

지난 3월 급락 이후 주식시장의 상승세가 이어지면서 신용공여 계좌(신용융자 및 예탁증권 담보대출)의 건전성은 다소 개선됐다.

지난달 말 반대매도 위험이 낮은 담보비율(담보자산의 평가금액/신용공여 잔고) 200% 이상의 신용공여 계좌 비중은 52.5%였다.

작년말 42.75%에 비해 9.75%포인트 증가했다.

반대매도 가능성이 높은 담보비율 140% 이상 170% 미만의 계좌도 지난 3월 35.3%에서 9월 26.5%로 감소했다.

일평균 반대매도 계좌 수는 지난 3월 1천642좌(179억원)로 최대치를 찍은 뒤 하락세를 보였으나 지난 6월 이후 반대매도 금액과 계좌 수가 다시 증가하고 있다.

지난 8월 말 신용공여 연체율 및 부실연체율은 각각 0.44%, 0.29%로 작년 대비 다소 하락했다.

금감원은 "금융기관 대출 등 레버리지를 활용해 투자하는 경우 주가 하락 시 반대매매 등으로 손실 규모도 확대될 수 있다"며 "감당 가능한 범위 내에서 신중히 결정해야 한다"고 경고했다.

아울러 신용거래 시 단기간 주가가 급락하면 대규모 반대매매로 깡통계좌가 될 수 있어 담보유지비율을 수시로 확인해 보유주식이 임의처분돼 손실을 보는 상황을 방지해달라고 당부했다.

또한 신용융자 이자율이 은행 신용대출에 비해 높고 기간별로 이자율이 차등 적용되는 점과 주식 투자에 따른 손익은 모두 본인에게 귀속되는 점을 유의해달라고 덧붙였다.

/연합뉴스

!["지금이 매수 타이밍" 박진영 원망했는데…'반전 결과' [연계소문]](https://img.hankyung.com/photo/202411/03.38498661.3.jpg)